При выборе инвестиционных решений руководители сталкиваются с необходимостью объективной оценки потенциальной прибыльности. Современные методы оценки эффективности инвестиционных проектов позволяют минимизировать риски и максимизировать отдачу от вложений. Ключевым этапом анализа становится расчет показателей NPV и IRR, которые дают количественную оценку привлекательности проекта с учетом временной стоимости денег. Правильное применение критериев оценки инвестиций помогает не только определить экономическую целесообразность вложений, но и выбрать оптимальный вариант из нескольких альтернатив, обеспечивая стратегическое развитие бизнеса.

Исследование эффективности инвестиционного проекта – важное условие для определения степени его привлекательности для внешних игроков рынка и возможных инвесторов.

Оценка эффективности проекта – это процедура расчета затрат и анализа капитальных затрат на исполнение проекта и итоговых достижений, показывающая, насколько он отвечает намеченным ориентирам и планам участвующих сторон.

Методы оценки эффективности инвестиционного проекта

Эффективность инвестиционного проекта – это такая мера соответствия стартапа ожидаемым целям, задачам и выгодам всех хозяйствующих сторон, которые принимают участие в его оценки и реализации.

Блок «Инвестиционные проекты» на базе «1С:Управление холдингом» предоставляет ресурс для автоматизации абсолютно всех фаз жизненного цикла стартапа, начиная с инвестиционной фазы, далее – выхода на проектную мощность, и заканчивая анализом итоговых достижений проекта

Этапы оценки

Под эффективностью инвестиционного проекта, как уже упоминалось, преимущественно подразумевает уровень его согласованности с ожидаемой отдачей и выгодами партнеров. В целях определения этого уровня и применяется оценка. Можно оценивать проект по двум показателям:

Эффективность проекта в целом

Оценка продуктивности инвестиционного проекта в целом осуществляется с общественной и коммерческой позиции, но необходимо отметить, что обе позиции предполагают наличие единственной стороны, организующей стартап за счет собственных вложений.

Цели оценки эффективности проекта в целом:

- Установление ожидаемой привлекательности для участвующих сторон;

- Определение источников привлечения денежных средств.

Виды инвестиционных оценок эффективности в целом:

- Общественная (социально-экономическая) эффективность инвестиций;

- Коммерческая эффективность.

Эффективность участия в проекте

Сторонами, принимающими участие в проекте, могут выступать организация, внедряющая стартап, ее учредители, кредитные институты (как дополнительный канал финансирования), лизинговые структуры, обеспечивающие, например, основными средствами для проекта, и т.д.

Иногда проект касается вовлеченности вышестоящих институтов, например, региона, что может оказать значительное влияние на его исполнение, потому что масштабные проекты, которые носят социально значимый характер, могут потребовать государственного финансирования.

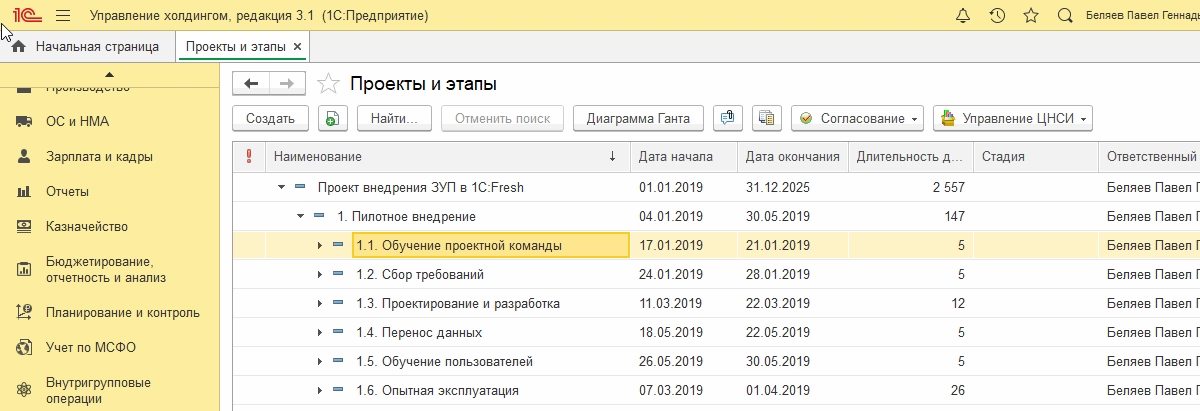

Автоматизация управления инвестиционными проектами от экспертов 1СВ системе 1С:Управление холдингом (1С:УХ) реестр подсистемы устроен в виде иерархической структуры «Проект – Этап проекта – Подэтап» с совокупностью реквизитов для каждого документа.

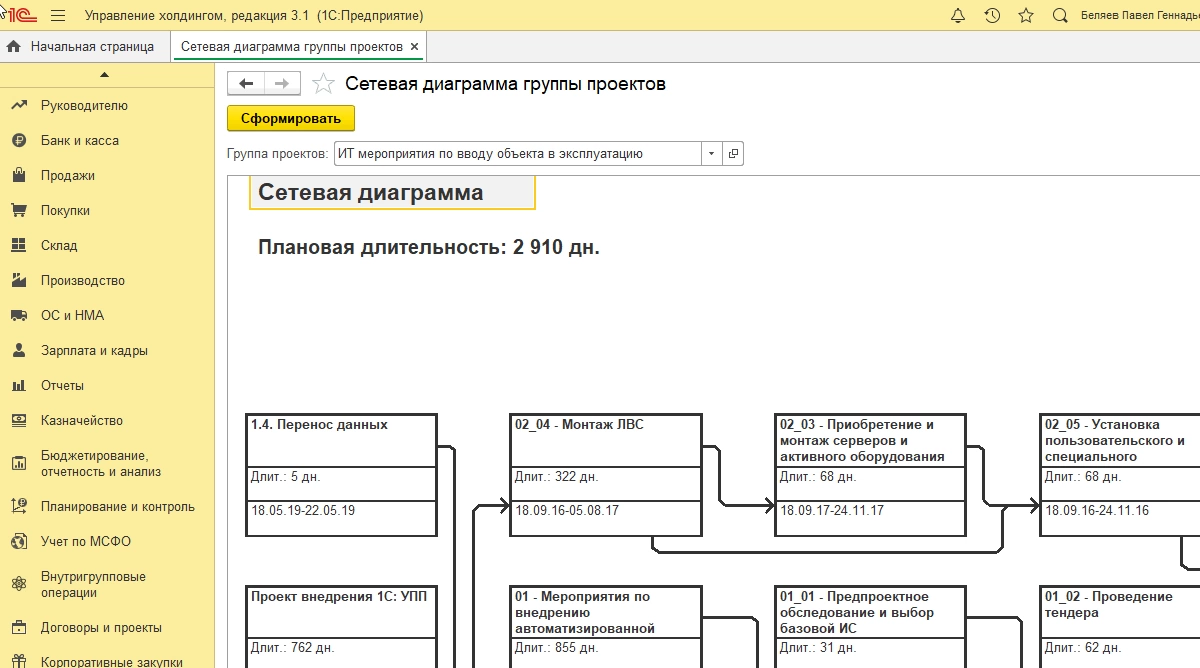

Отчет со схематичным изображением взаимосвязи стадий проекта в 1С:Управление холдингом можно представить в виде сетевой диаграммы.

Этапы анализа

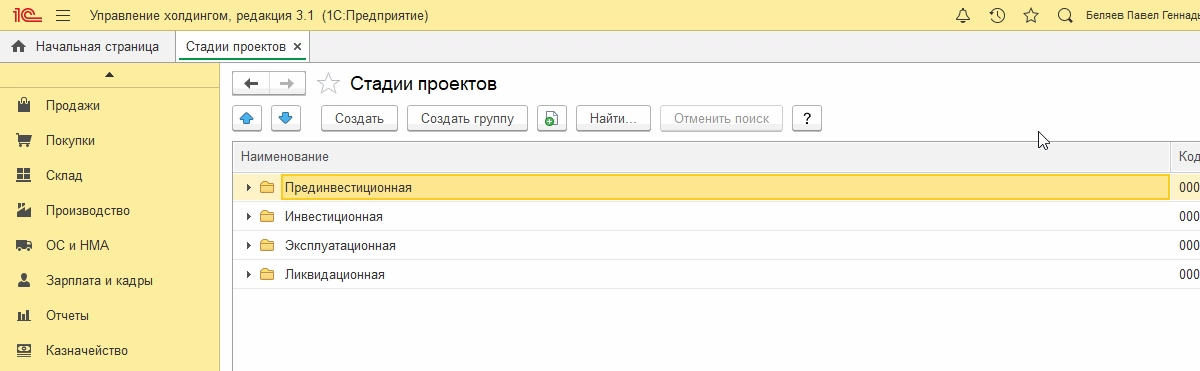

Любой инвестиционный проект можно рассматривать в качестве совокупности определенных последовательных стадий (этапов). Каждый имеет собственные задачи и цели. Допустимо разделять следующие ступени инвестиционного проекта:

- Прединвестиционная;

- Инвестиционная;

- Эксплуатационная;

- Ликвидационная.

Если совокупность капитальных затрат на проект в компании велика, то также возможна более подробная детализация каждой ступени проекта.

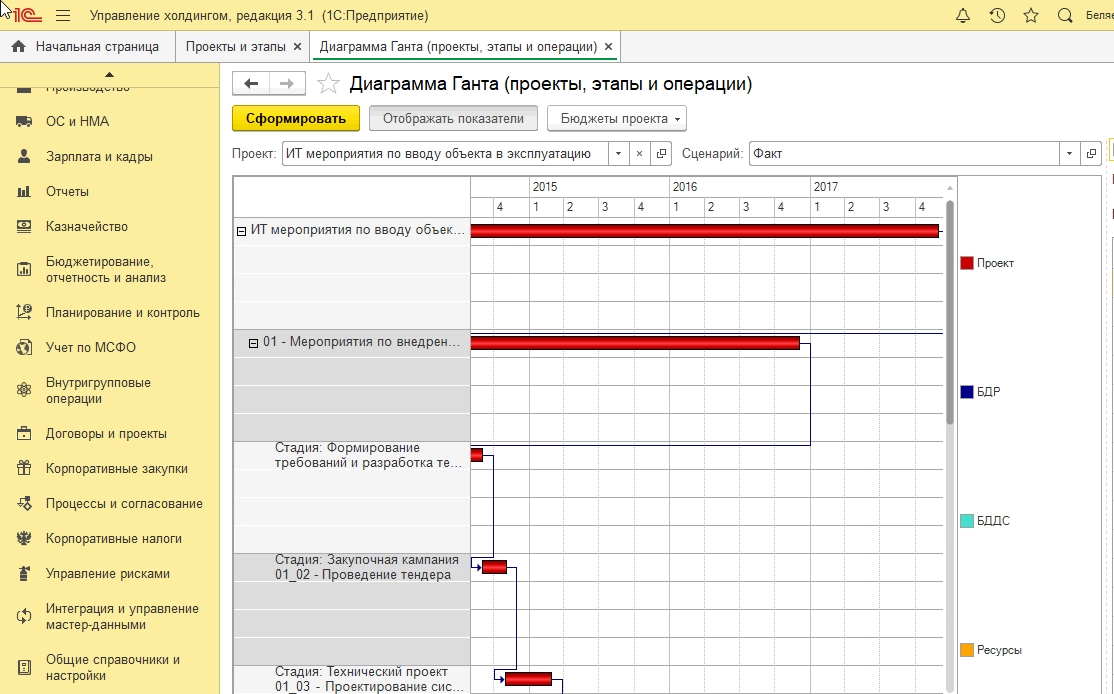

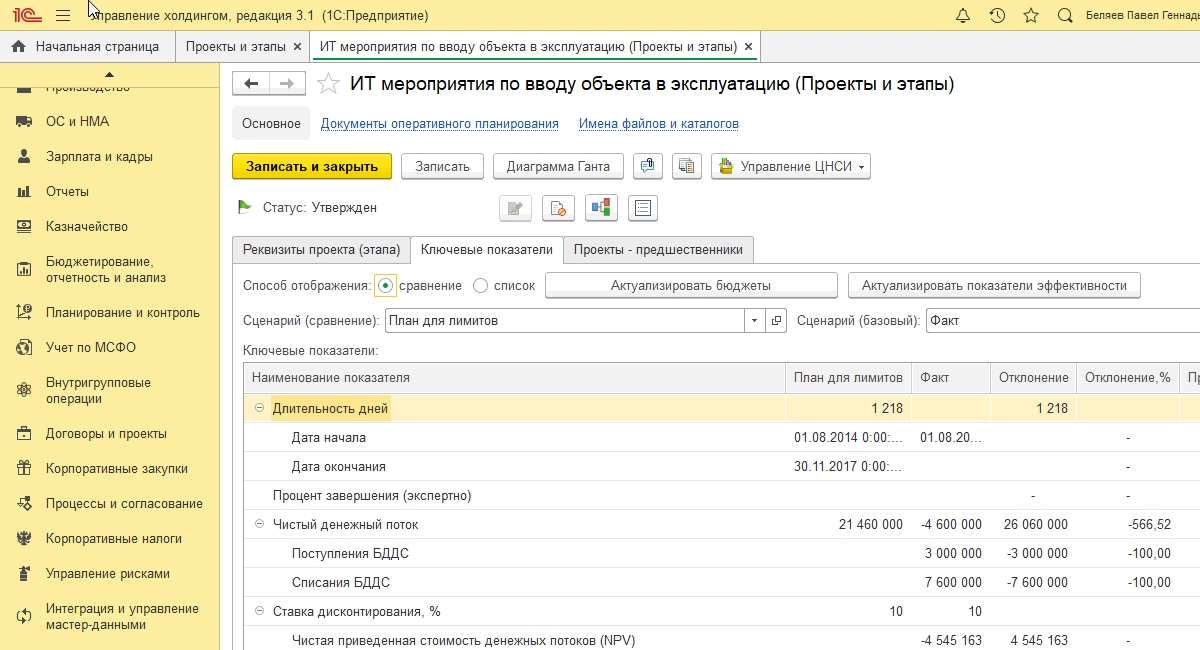

Для отдельного проекта или этапа формируется карточка проекта (этапа), куда вносится вся главная информация о проекте: реквизиты проекта (этапа), основные показатели, а также представляется возможным прикрепить туда документы бюджетирования. Напрямую из карточки можно развернуть БДДС, БДР или ДР проекта, диаграмму Ганта, а также обновить информацию проекта.

Диаграмма Ганта служит комфортным способом наглядно продемонстрировать очередность стадий проекта и их временной промежуток, а также дает возможность обновлять и изменять сроки и коэффициенты эффективности в режиме онлайн.

Расчет показателей

В роли ресурсов инвестиционных проектов служат разные справочники конфигурации (например, «Сотрудники», «Номенклатура»). Для них есть возможность указать стоимостные и натуральные форматы.

В качестве одного из критериев оценки при вынесении решения о разумности реализации используют следующие показатели эффективности:

- Чистая приведенная стоимость (NPV)

- Внутренняя ставка рентабельности (IRR)

- Дисконтированный срок окупаемости (DPP)

- Свободный денежный поток (FCF)

- Индекс прибыльности (PI)

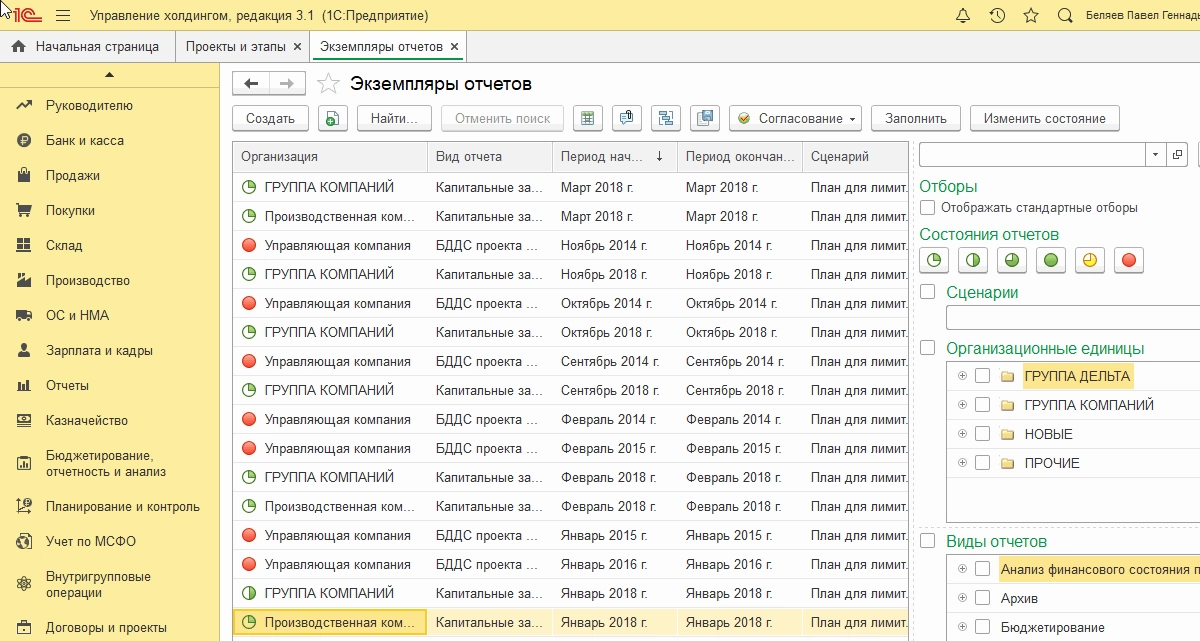

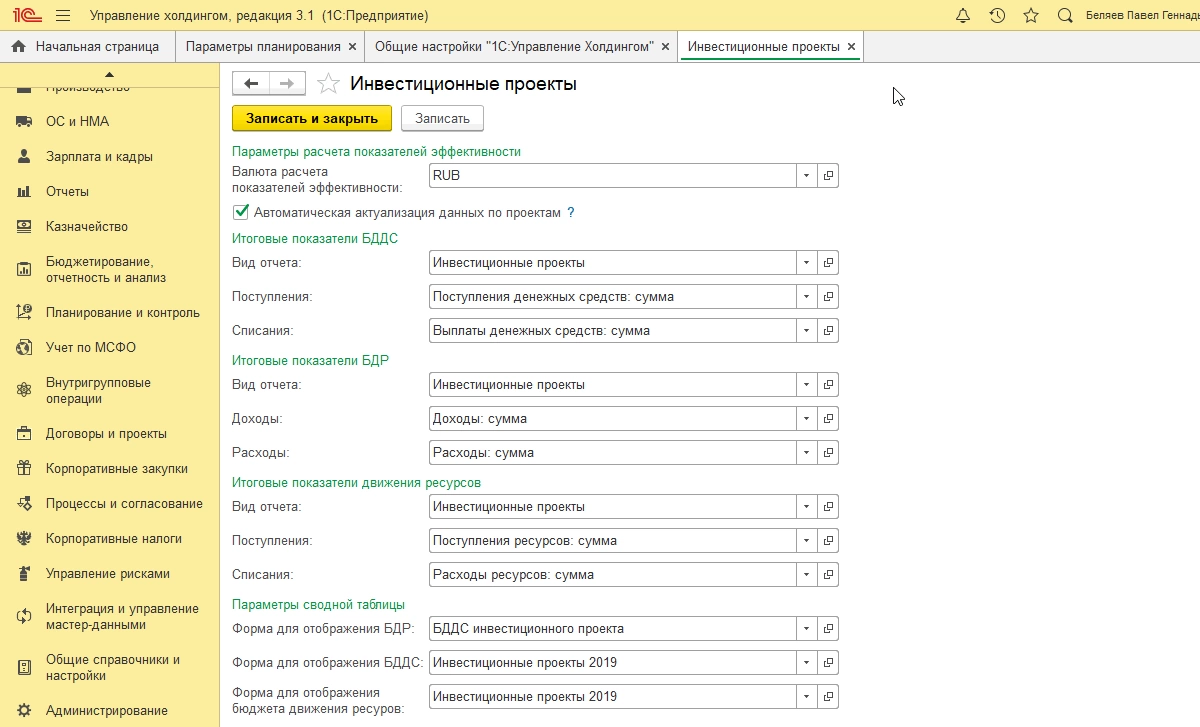

В рамках подсистемы «Администрирования инвестиционных проектов» перечисленные показатели можно вычислить для любого проекта автоматически, на основе данных запланированной стоимости. Для осуществления этого необходимо:

- составить виды отчетов, которые соответствую бюджетам по инвестиционному проекту;

- в настройках параметров следует установить параметры расчета коэффициентов эффективности проекта (валюту, автоматическое обновление информации по проектам);

- запланировать движения по бюджетам. Для этого нужно ввести экземпляры отчетов. Формируется напрямую из проекта.

Для каждого из видов бюджетов (БДДС, БДР) требуется установить параметры:

- Вид отчета – элемент справочника «Виды отчетов», который содержит данные по соответствующему бюджету;

- Поступления – показатель вида отчета, сохраняющий сумму поступивших денежных средств по данному виду бюджета;

- Списания – показатель вида отчета, в котором хранится сумма списаний по данному виду бюджета.

самые свежие новости 1 раз в месяц

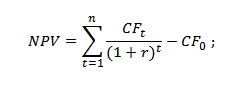

Чистый дисконтированный доход

Чистый дисконтированный доход (NPV) или чистая приведенная стоимость – это совокупность предстоящих ожидаемых финансовых потоков, которые генерирует проект, приведенных к актуальному отрезку времени. Дает инвестору представление о том, что он получит от вложений в инвестиции. При расчете учитывается, сколько уйдет на первоначальные затраты, а также в процессе производства. Экономический смысл – сообщить инвестору, каковы будут риск и совокупная прибыль. Формула расчета выглядит так:

где:

- n, t – число периодов;

- CF (cash flow) – денежный поток;

- C – начальные вложения;

- R (rate) – ставка дисконтирования.

Заключение по проекту:

- NPV > 0 ⇒ проект прибыльный, целесообразен к реализации.

- NPV < 0 ⇒ сворачивание проекта, потому что он становится убыточным.

- NPV = 0 ⇒ нулевая окупаемость (уровень безубыточности), проект теряет целесообразность. Требуемые действия: а) сворачивание проекта; б) разработка плана по повышению его прибыльности.

- NPV1>NPV2 Сравнение NPV одного проекта с NPV другого, свидетельствует о большей привлекательности первого.

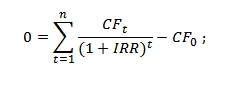

Внутренняя норма прибыли

Внутренняя норма прибыли (IRR) – это определенный уровень ставки дисконтирования, при которой чистый приведенный доход равен нулю. Формула расчета внутренней нормы прибыли:

где:

- CF (CashFlow) – денежный поток, который генерируется объектом инвестиций;

- IRR – внутренняя норма прибыльности;

- CF0 – денежный поток на этапе инвестиционной фазы.

Если принимать WACC за ставку дисконтирования. заключение по проекту будет таким:

- IRR > WACC – вложенный в инвестиционный проект капитал будет создавать доходность выше, чем стоимость вложенного капитала. Такой проект подлежит реализации;

- IRR = WACC – проект не принесет ни убытков, ни дохода в будущем периоде и такой проект следует отложить, либо пересмотреть параметры;

- IRR < WACC – такой проект будет создавать отрицательный дисконтированный денежный поток.

Дисконтированный срок окупаемости

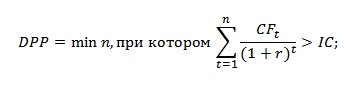

Дисконтированный срок окупаемости (DPP) – период, в продолжение которого проект находится на стадии самоокупаемости. Формула расчета срока окупаемости:

где:

- IC (InvestCapital)– капитальные вложения участников;

- CF (CashFlow) – финансовый поток;

- r – ставка дисконтирования;

- t – период.

Преимущество этого коэффициента – возможность учитывать в расчете временную стоимость денег за счет инфляционных процессов, что серьезно повышает достоверность оценки времени окупаемости вложенного капитала.

К недостаткам критерия относится прогнозный характер определения будущих денежных потоков и неточная оценка ставки дисконтирования. Ставка подлежит изменению на всех стадиях проекта вследствие воздействия различных экономических, политических, производственных факторов.

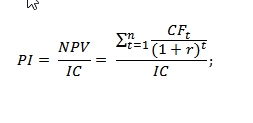

Индекс прибыльность инвестиций

Индекс прибыльность инвестиций (PI) применяют для оценки инвестиций и эффективности инвестиционных вложений, проводя оценку относительной доходности различных вложений средств. Индекс прибыльности вычисляется как отношение сумм дисконтированного дохода к инвестированному капиталу, обозначает, сколько прибыли принес нам каждый рубль, который мы вложили. Форма расчета индекса рентабельности:

где:

- NPV – стоимость дисконтированных входящих инвестиционных потоков;

- I – совокупность капитальных вложений.

Трактовка результатов:

- PI < 1 ⇒ проект бесперспективен, капиталовложения нецелесообразны.

- PI = 1 ⇒ прибыль с проекта равна финансовым потокам, для запуска бизнес-процессов требуется серьезная доработка проекта.

- PI > 1 ⇒ проект перспективен.

Если давать сравнительную оценку нескольких проектов, то целесообразно реализовать тот, у которого PI выше, поскольку это означает более высокий потенциал прибыльности.

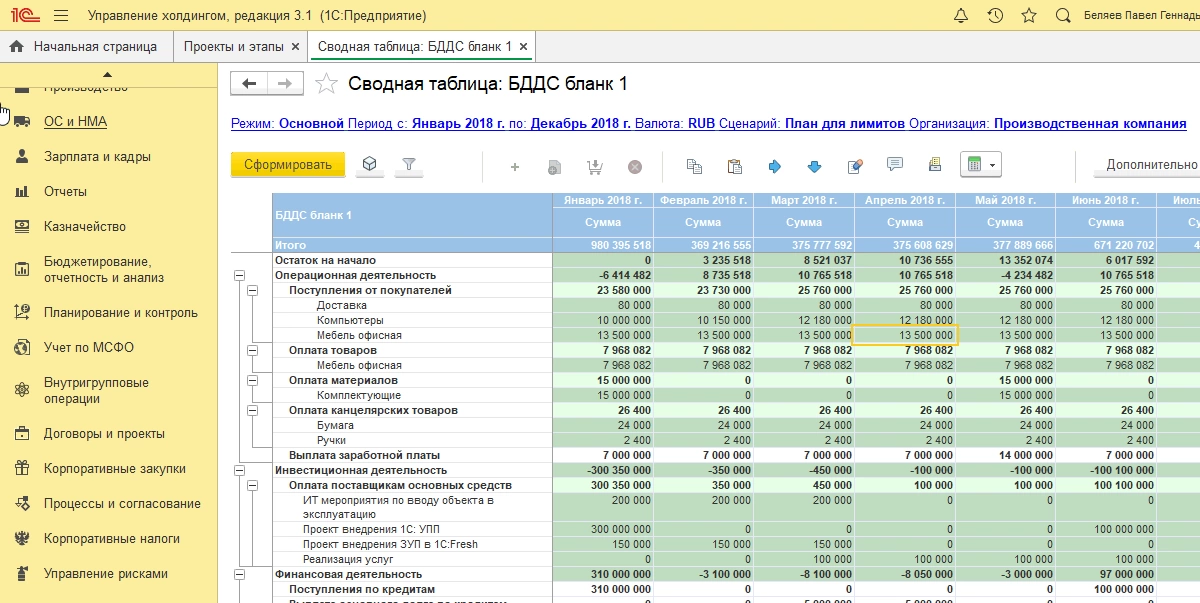

Анализ бюджетов, связанных с проектом

Фундаментом для прогнозирования стоимости проекта служат плановые данные бюджетов доходов и расходов (БДР) и поступлений и списаний денежных средств (БДДС). Потенциал «1С:Управление холдингом» дает возможность осуществить планирование бюджетных форм БДДС и БДР отдельно для любого проекта. Для формирования бюджетной формы сразу на весь календарный год создан инструмент «Сводная таблица».

Система автоматически считает главные коэффициенты эффективности проекта, опираясь на бюджетные данные, а также показывает их и в диаграмме Ганта, и в карточке проекта – в столбце «План».

При вступлении проекта на этап инвестиционной фазы, важным моментом является своевременный и оперативный мониторинг его исполнения. Актуализировать, обновлять и изменять ход проекта в системе можно как по плановым данным, так и вне плана, при учете случившихся изменений. Для обновления проекта разработан автоматический режим с использованием документа «Резервирование бюджета». В ручном варианте обновление производят с помощью команды «Актуализировать бюджеты».

Прикладное решение «1С:Управление холдингом» представляется комфортной платформой для эффективного менеджмента инвестиционных проектов, расчета финансовых показателей и оценки стоимости проекта инвестиций. Система дает возможность дать качественную оценку проекту, определить приемлемую и оптимизированную инвестиционную программу, содержит в себе полный набор работающих инструментов для ее исполнения и мониторинга, а также адекватную для чтения и анализа отчетность. Использование схем оценки инвестпроектов и алгоритмов, предустановленных в системе, и прочих ее возможностей способствует успешному исполнению бизнес-стратегии фирмы.

Материалы по теме оценки эффективности инвестиций:

консультация эксперта

самые свежие новости 1 раз в месяц