Помимо выплат в пользу физических лиц по трудовым и подрядным договорам у организаций также может возникать потребность в выплатах физлицам (как сотрудникам своей фирмы, так и любым другим людям), не относящихся к зарплате. Такие доходы, полученные физлицами, нужно отразить в 1С:ЗУП для составления корректной отчетности по НДФЛ и страховым взносам.

К незарплатным доходам относятся:

- Предоставленных сотруднику в натуральной форме в виде товаров, работ, услуг (питание, проезд, оплата коммунальных услуг, аренды);

- Неденежные призы и подарки;

- Выплат бывшим работникам (сохраняемый средний заработок на время трудоустройства, материальная помощь);

- Дивиденды;

- Прочие доходы.

Для первых четырех видов в ЗУП 3.1 есть отдельные специальные документы, и в данной статье мы подробно их рассмотрим.

Настройка выплаты прочих доходов

В ЗУП 3.1 отразить факт такой выплаты можно двумя способами:

- С переносом данных о таких доходах в систему, где ведется бухгалтерский учет организации: начисление будет сделано в ЗУПе, а далее выгружено вместе с проводками в бухгалтерскую программу.

- Без переноса данных о прочих доходах в программу, где ведется бухгалтерский учет организации: начислены прочие доходы будут в бухгалтерской системе, в ЗУПе же будут отражены только данные для учета НДФЛ и страховых взносов.

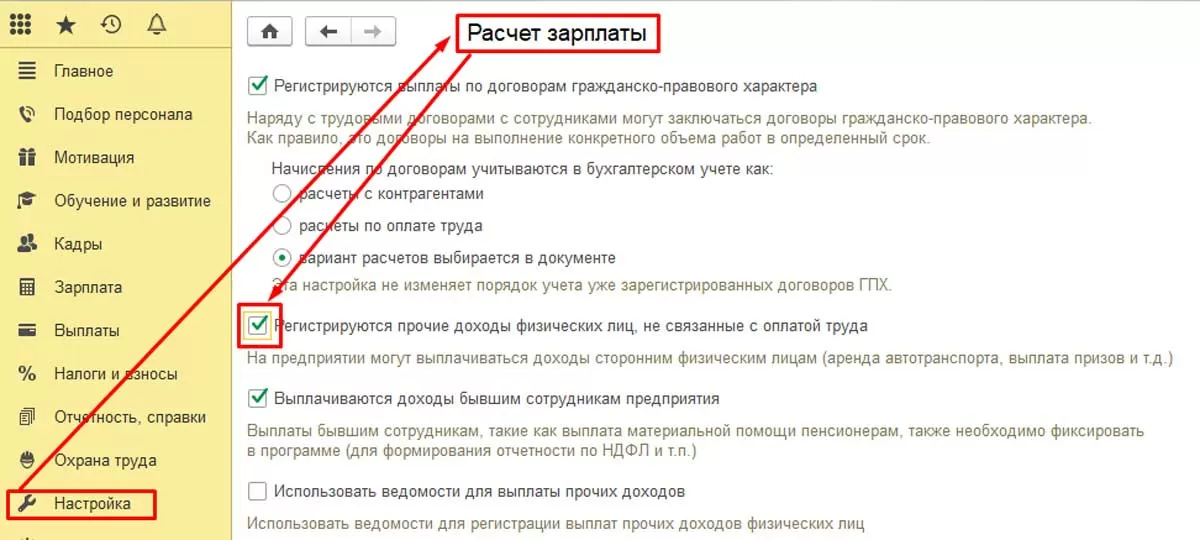

Рассмотрим первый вариант. В «Настройке-Расчет зарплаты» активируем нужную нам опцию.

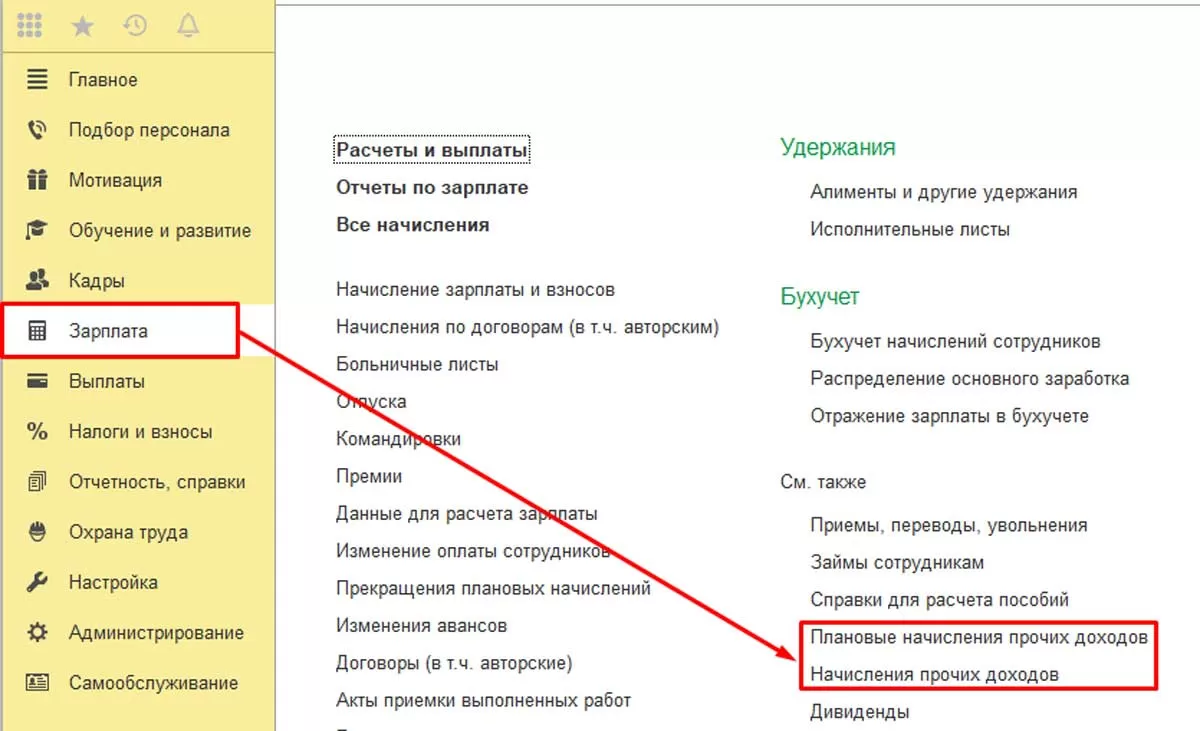

После этого в разделе «Зарплата» у нас появятся 2 новых журнала документов: «Начисления пр. доходов» (ранее он назывался «Регистрация пр. доходов») и «Плановые начисления пр. доходов».

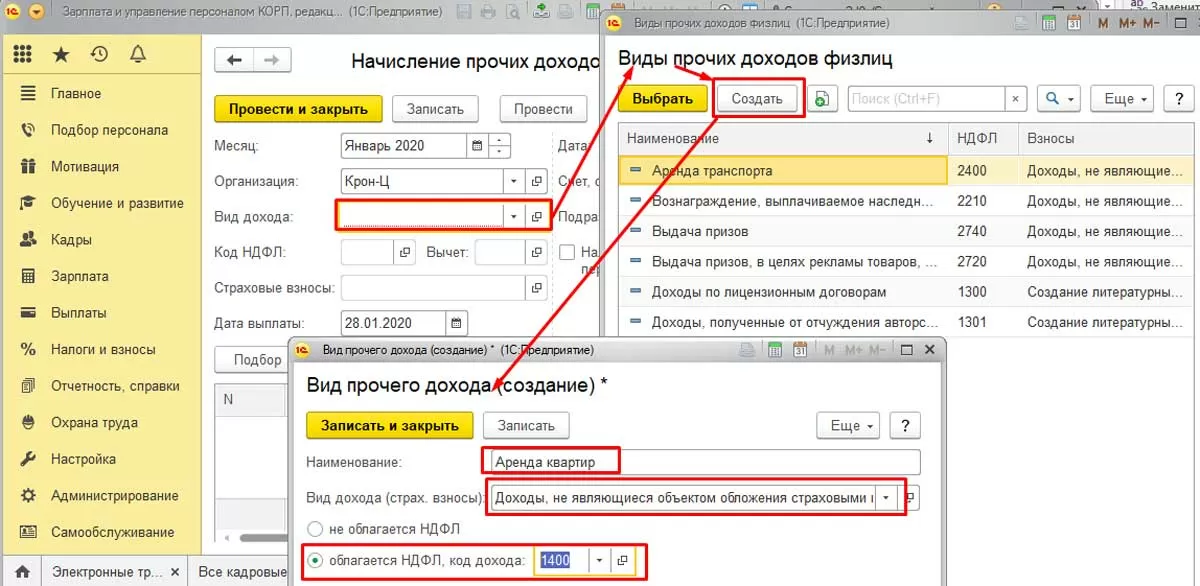

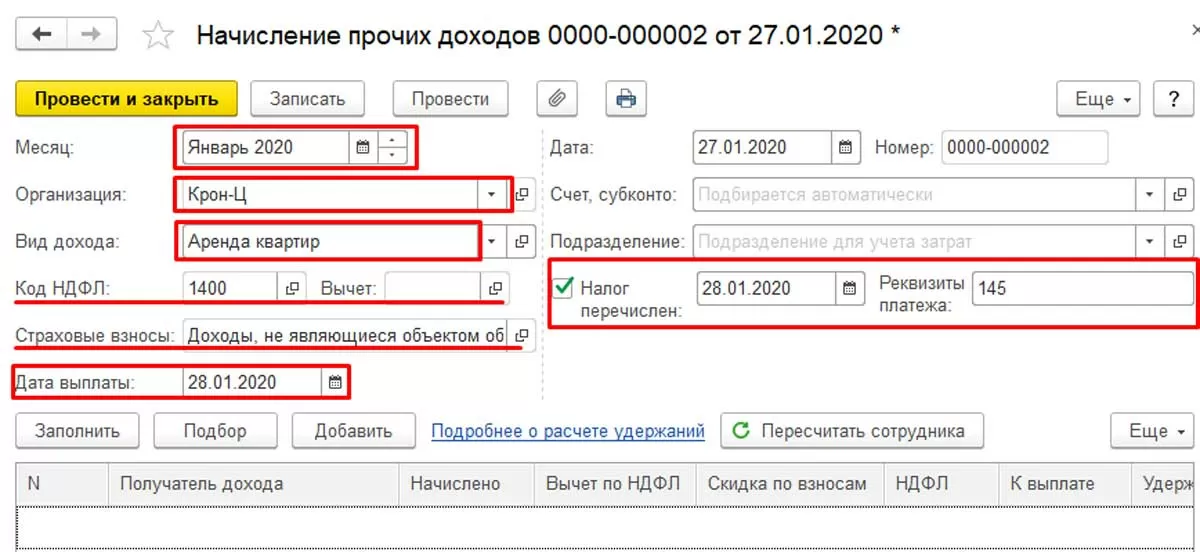

Зайдем в первый из них, нажмем кнопку «Создать». Здесь в шапке нам нужно заполнить период проведения, организацию, вид прочего дохода.

В справочнике «Виды прочих доходов физлиц» уже есть следующие доходы:

- Аренда транспорта;

- Вознаграждение, выплачиваемое наследникам (правопреемникам) авторов;

- Выдача призов;

- Выдача призов, в целях рекламы товаров, работ и услуг;

- Доходы по лицензионным договорам;

- Доходы, полученные от отчуждения авторских или иных смежных прав.

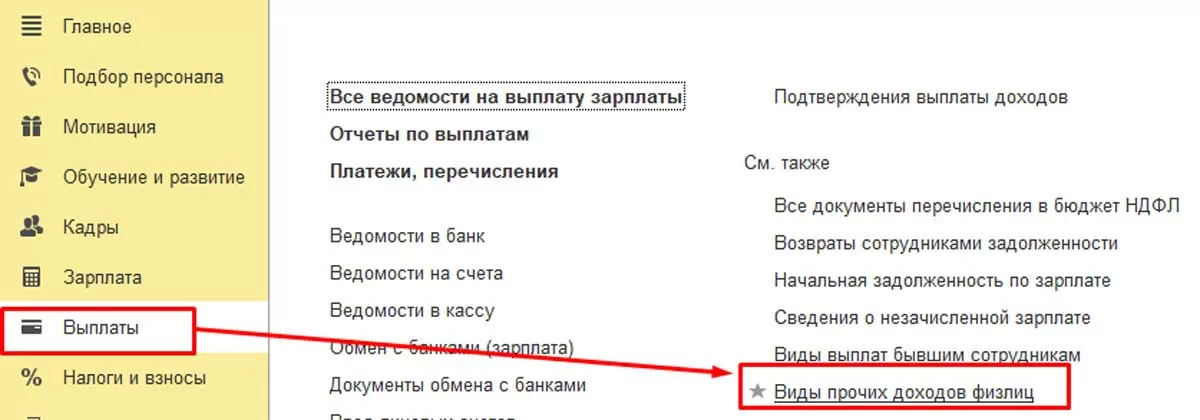

Однако это не полный перечень, и в справочник можно добавлять элементы, например, аренду автомобиля у физического лица или аренду помещения. Данный справочник можно открыть непосредственно из документа или из раздела «Выплаты».

Добавим в этот справочник «Аренду квартир». Откроем справочник «Виды пр. доходов физлиц», нажмем «Создать» и введем наименование нового элемента – «Аренда квартир». Теперь выберем вид дохода для страховых взносов – Данный вид начисления не является объектом обложения страх. взносами, и укажем код дохода по НДФЛ – 1400 (Доходы от сдачи в аренду и иного использования имущества (кроме доходов от сдачи в аренду транспортных средств, средств связи, компьютерных сетей)).

Далее выберем созданный вид дохода. У нас автоматом будут проставлены код дохода по НДФЛ и вид дохода для отражения страховых взносов. Исправить их здесь нельзя, а чтобы их изменить, нужно вернуться в справочник «Виды пр. доходов физлиц».

Здесь же проставляем дату выплаты дохода – именно она попадает в отчетность по НДФЛ, а также реквизиты платежки на перечисление НДФЛ.

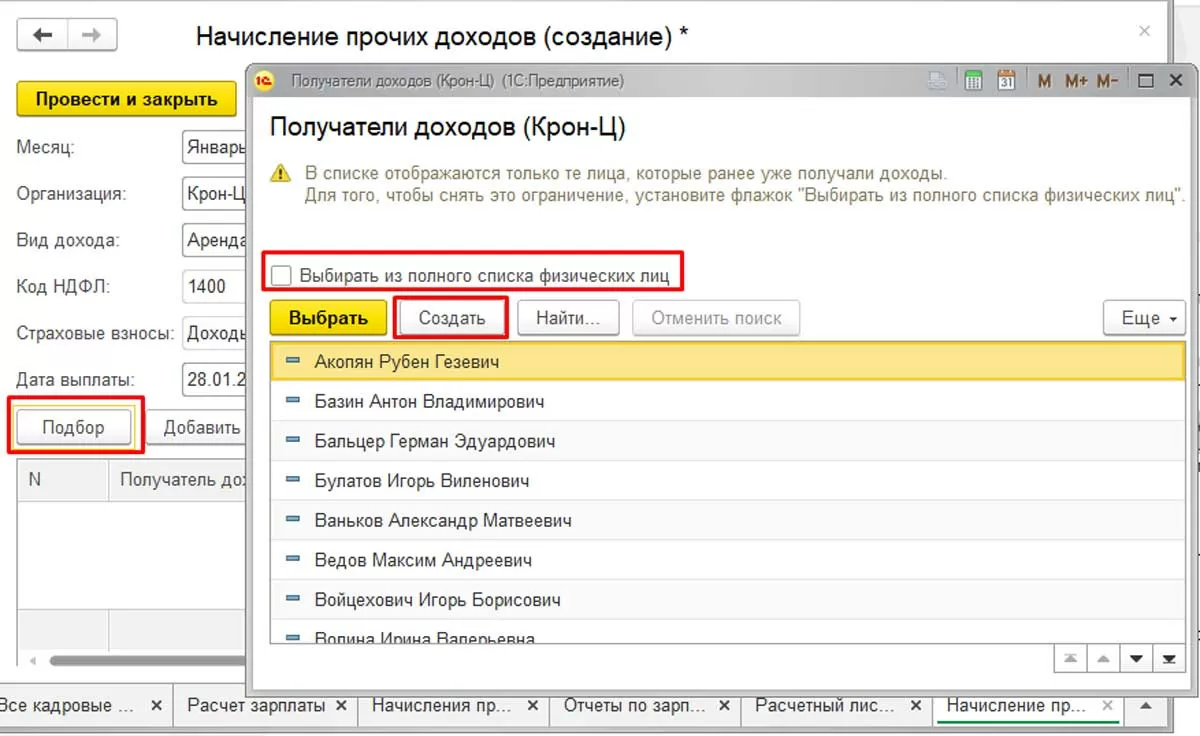

Далее нам потребуется отразить, каким физлицам и в каком размере начислены прочие доходы. Воспользуемся кнопкой «Подбор», откроется справочник физических лиц. По умолчанию в нем видны только те физлица, которые ранее получали доходы. Для того чтобы в списке появилось физлицо, которое есть в базе, но еще не получало доход, активируем опцию «Выбирать из полного списка физических лиц». Если физического лица нет в базе, жмем «Создать» и создаем его в базе. Эти же действия доступны в разделе «Кадры» - «Физические лица».

Заполним сумму наших доходов и проведем документ, что сделает в системе все необходимые движения для формирования отчетность по НДФЛ и страховым взносам. На нашем сайте также вы можете ознакомится со статьей «Планы видов расчета в 1С 8.3».

самые свежие новости 1 раз в месяц

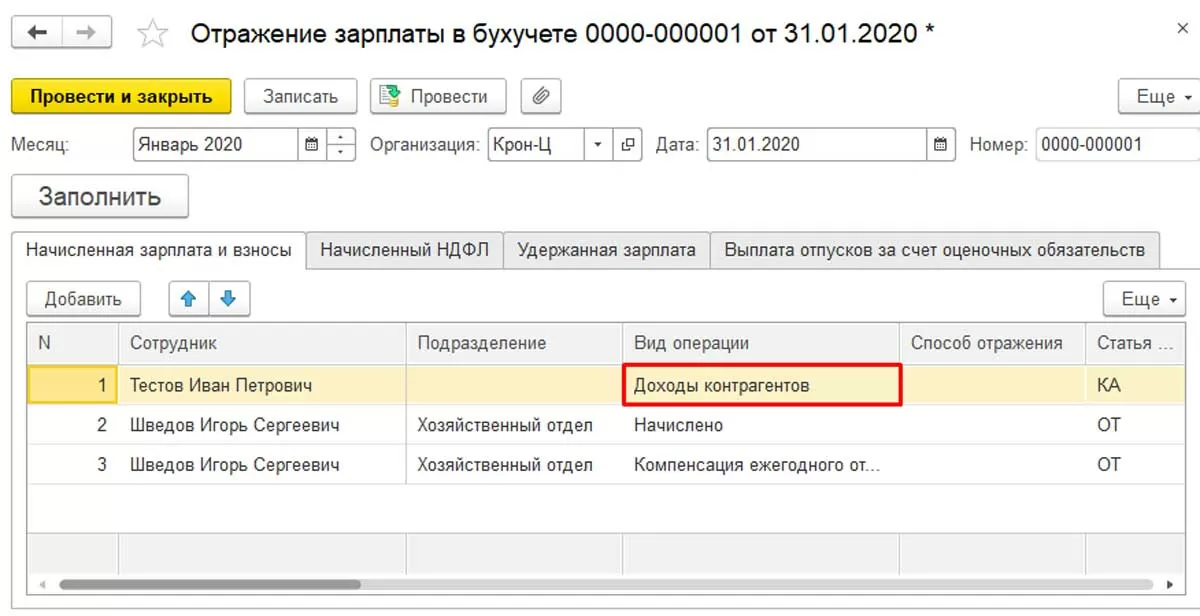

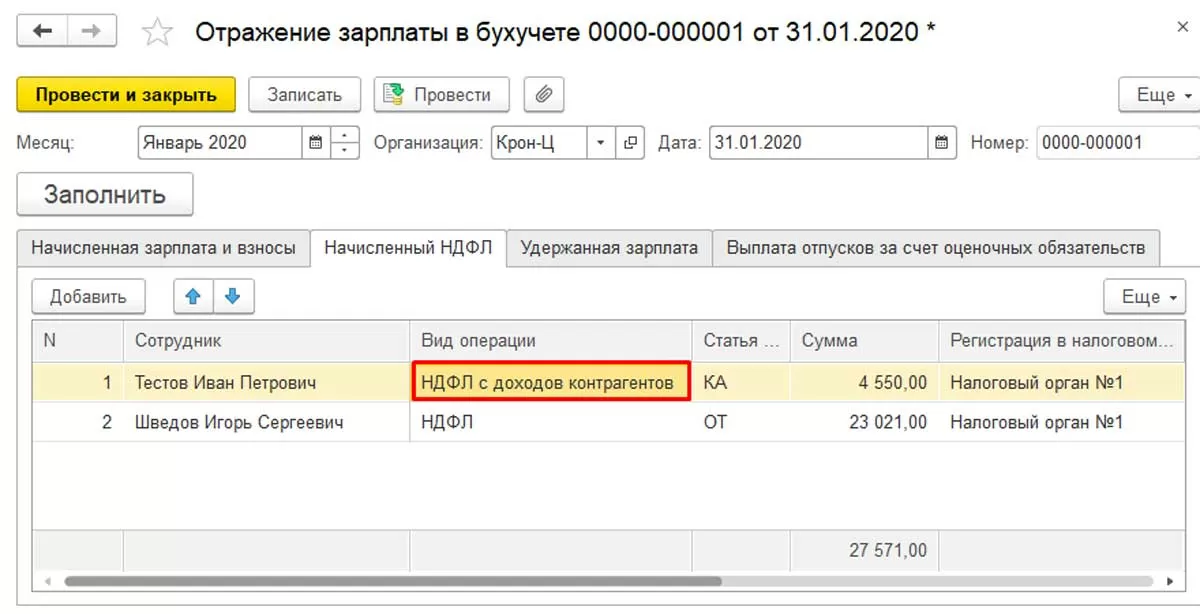

В «Отражении зарплаты в учете» вид операции по таким доходам – «Доходы контрагентов», а вид операции по НДФЛ – «НДФЛ с доходов контрагентов».

В бухгалтерскую программу перенесутся проводки по начислению дохода, НДФЛ и взносам.

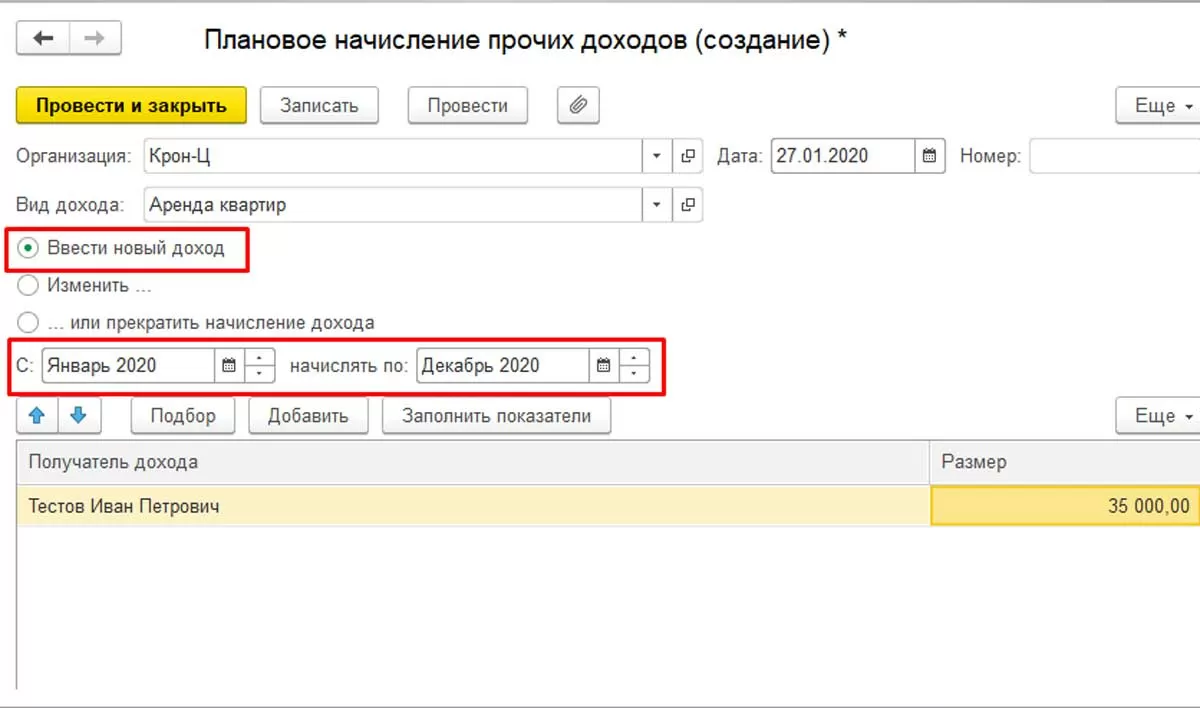

Плановые начисления прочих доходов

Получение прочих доходов может происходить на регулярной основе, например, каждый месяц начисляться «Аренда квартир». В предыдущих версиях конфигурации единственной опцией для упрощения работы было копирование готового документа «Начисление пр. доходов» и изменение даты. Теперь в 1С ЗУП появился «Плановые начисления пр. доходов», через который можно просто создать «шаблон» для заполнения документа «Начисления» по мере необходимости. Если вы все еще пользуетесь предыдущей версией решения, обратитесь к нашим специалистам по внедрению 1С:Зарплата и управление персоналом, мы проконсультируем и подберем оптимальную схему перевода под ваши индивидуальные параметры базы.

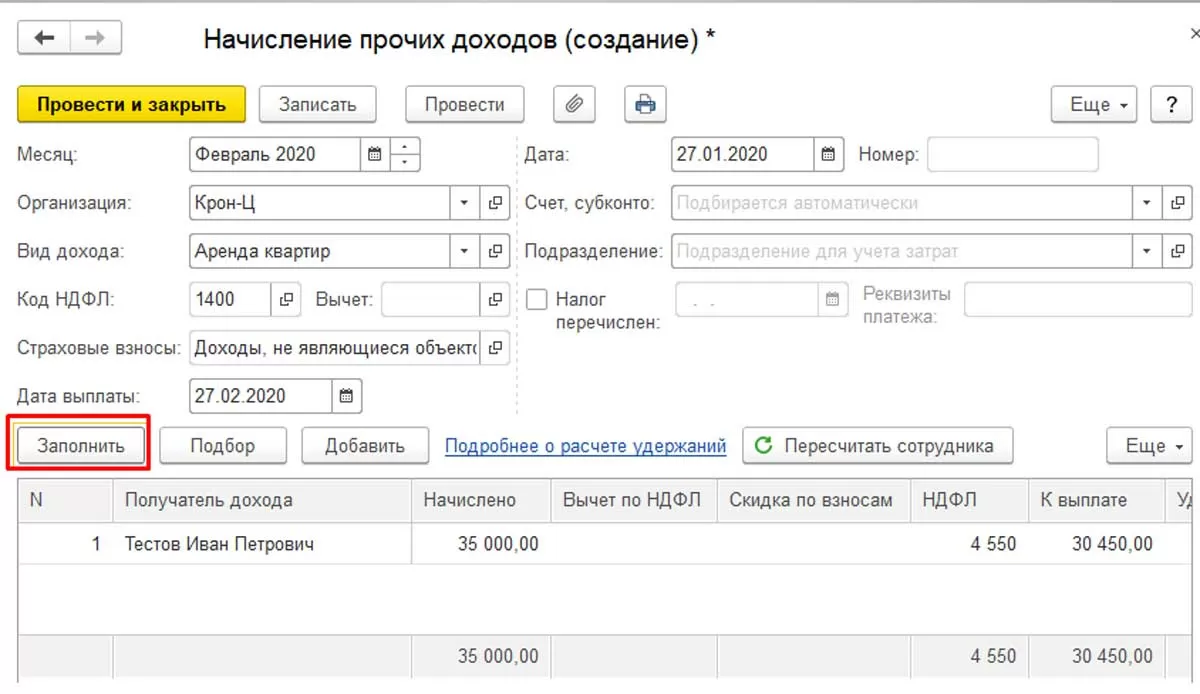

Если в программу был введен документ «Плановое начисление», то в документе «Начисление» появится кнопка «Заполнить». Ее нажатие автоматом заполняет документ в соответствии с актуальными условиями по выбранному виду дохода, организации и периоду.

Если у вас остались вопросы, обратитесь к нашим специалистам по настройке 1С:ЗУП. Мы с радостью вам поможем.

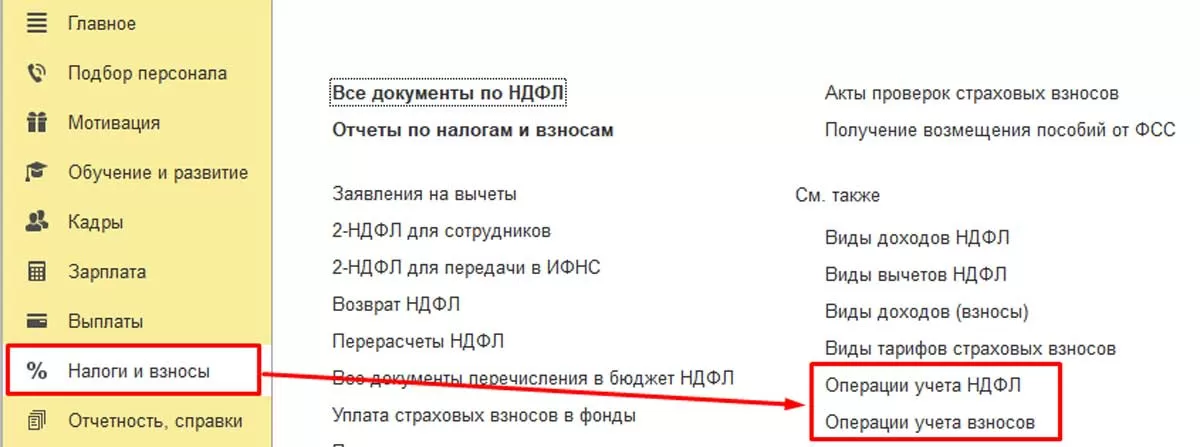

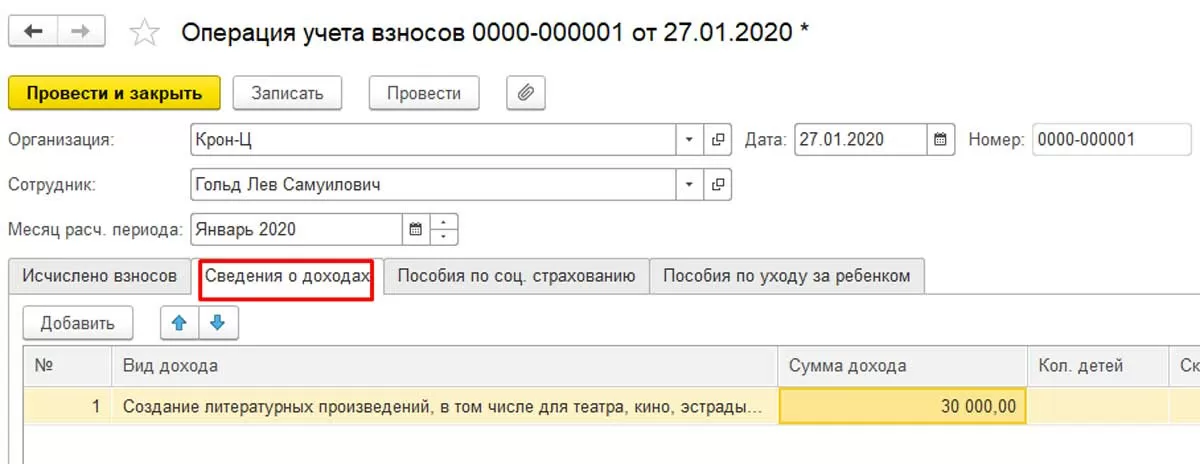

Рассмотрим второй способ регистрации прочих доходов (без переноса проводок по доходам в бухгалтерскую программу). Для отражения данных об НДФЛ и страховых взносах воспользуемся документом «Операции учета НДФЛ» и «Операции учета взносов» в разделе «Налоги и Взносы».

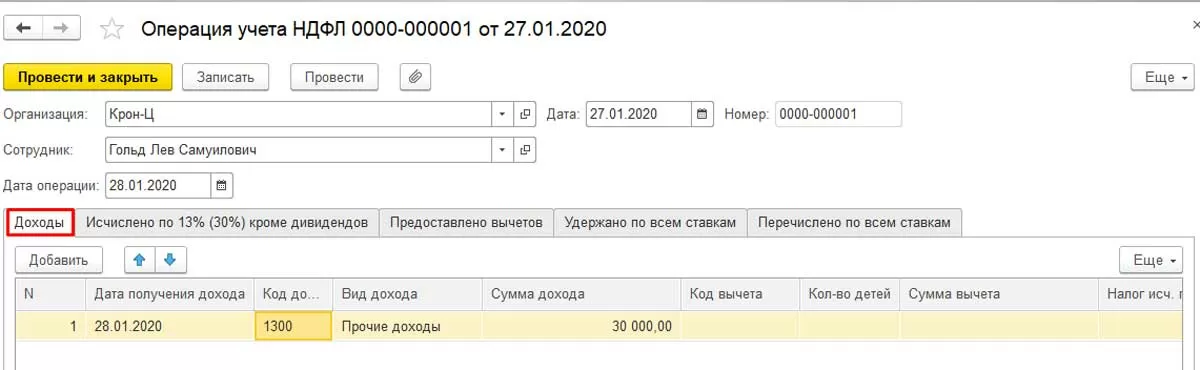

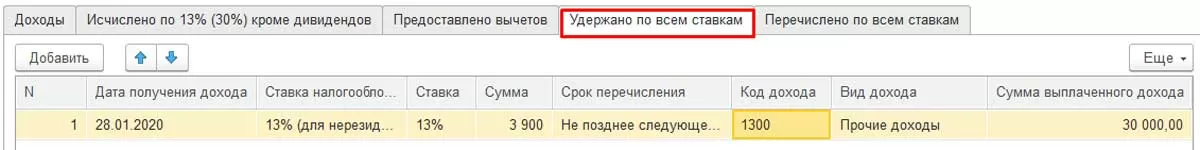

Для примера начислим сотруднику доход по лицензионным договорам в размере 30000 рублей. Данный вид дохода облагается НДФЛ (код дохода 1300 «Доходы, полученные налогоплательщиком от использования в РФ авторских или иных смежных прав (кроме авторских вознаграждений)»), а также частично облагается страховыми взносами в части ПФР и ФОМС. Если доход не является объектом обложения страховыми взносами, документ «Операции учета взносов» создавать не нужно.

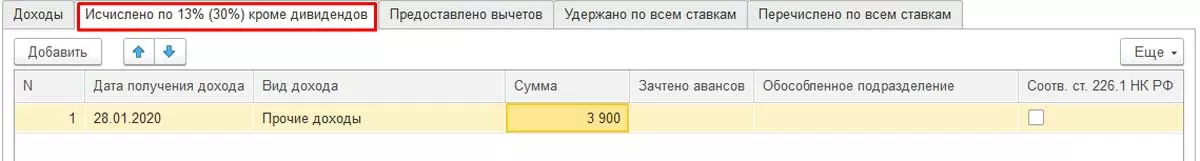

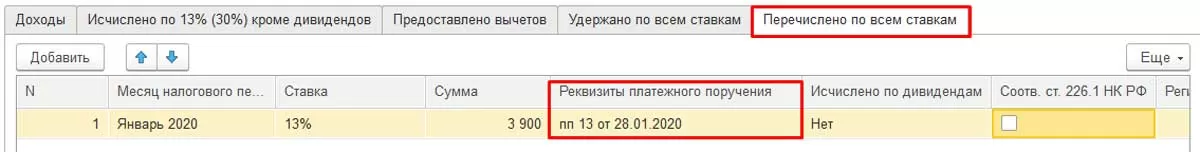

Заполняем вкладки документа «Операции учета НДФЛ»: Доходы, Исчислено кроме дивидендов, Удержано по всем ставкам и Перечислено по всем ставкам. На вкладке «Перечислено» можно указать реквизиты платежного поручения для отражения в отчетности по НДФЛ.

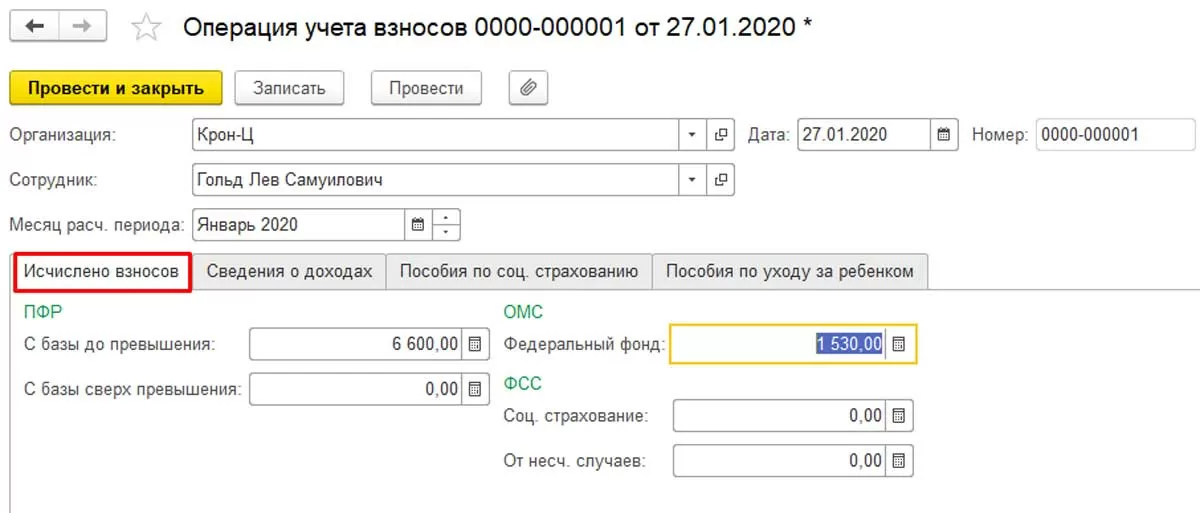

Далее обращаемся к документу «Операция учета взносов», где заполняем вкладки «Исчислено взносов» и «Сведения о доходах». Размер взносов нужно посчитать самостоятельно.

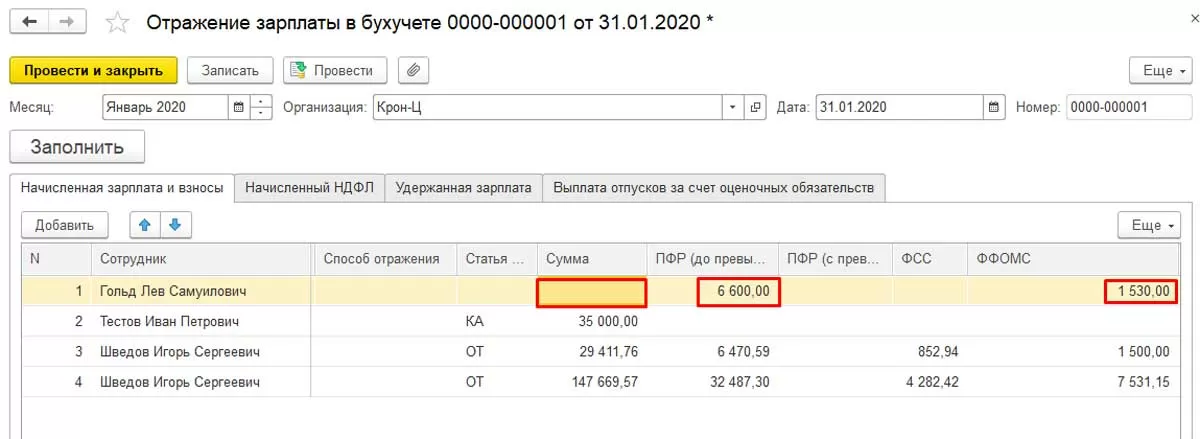

В документе «Отражения зарплаты в учете» данный доход отражаться не будет, но будут отражены начисленные страховые взносы.

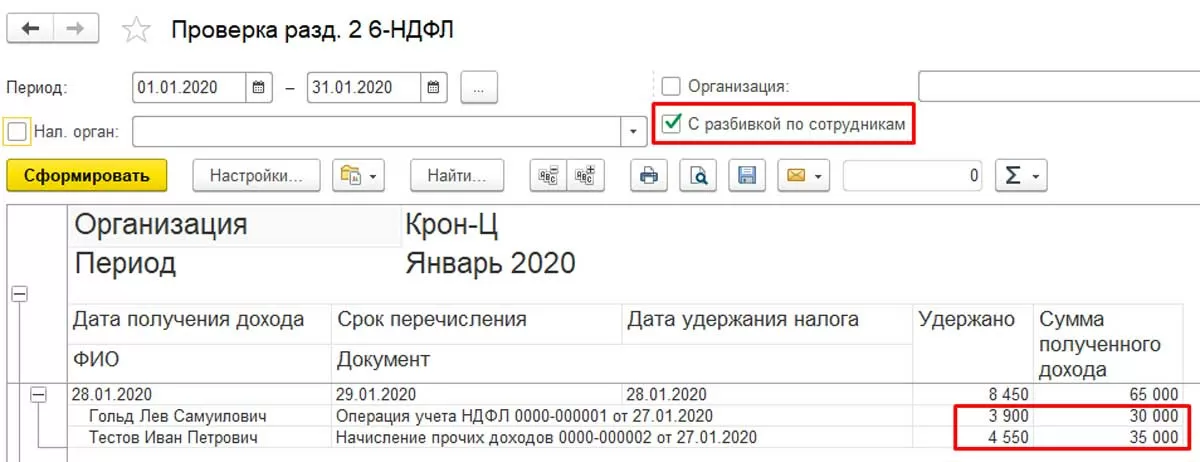

Для проверки правильности введенных данных найдем отчеты в разделе «Налоги и взносы». Проверить корректность ввода НДФЛ можно в справке о доходах 2-НДФЛ для сотрудника (с датой формирования позднее даты выплаты документа) или через формирование отчета «Проверка Разд. 2 6-НДФЛ» с разбивкой по сотрудникам.

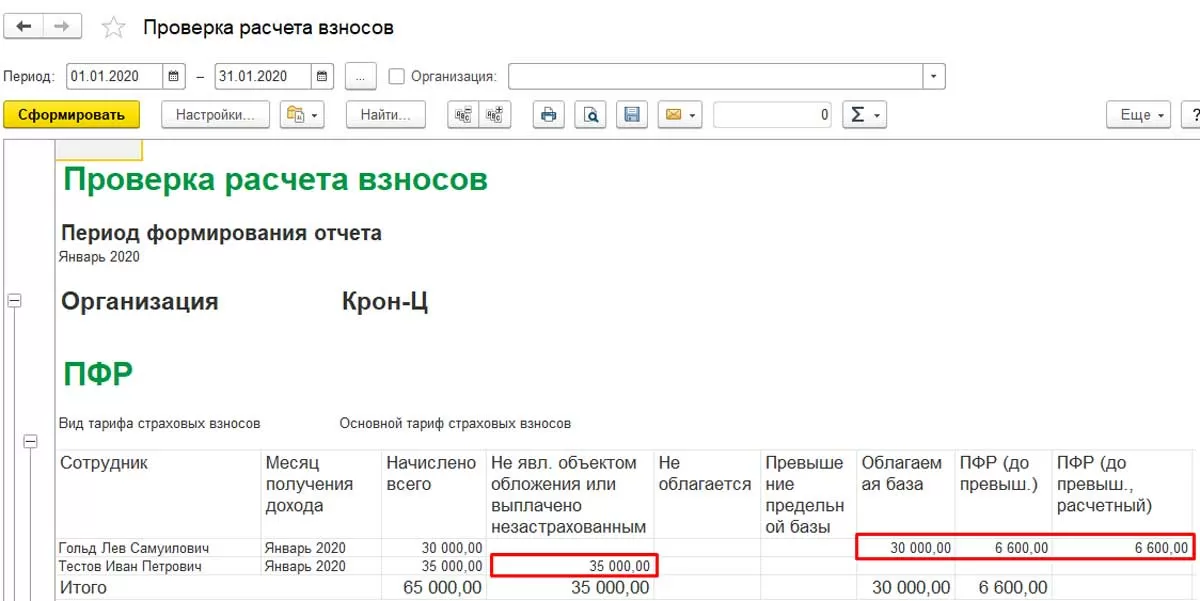

Проверить корректность ввода страховых взносов можно через формирование отчета «Проверка расчета взносов». Если у вас остались вопросы по начислению прочих доходов, свяжитесь с нами по телефону или оставив заявку на сайте. Наши специалисты по сопровождению 1С:ЗУП с радостью вам помогут.

Выплаты не сотрудникам в ЗУП

Выплаты не сотрудникам в части прочих доходов в 1С:ЗУП не выплачиваются. Чтобы это сделать, нужно оформить расчетно-кассовый ордер или платежное поручение в бухгалтерской программе. Суммы прочих доходов в ЗУП отражаются справочно в расчетном листке при наличии иных начислений.

Как мы увидели из статьи, современная версия решения 1С:ЗУП получила расширенный функционал и продвинутые возможности для более простого и удобного решения задач пользователей. На нашем сайте статьи описывают функционал актуальных версий, если иное не обозначено в заголовке. По хештегу 1С:ЗУП вы можете найти множество подробных текстов по работе с данным решением, например, «Почасовая оплата труда в 1С» и «Компенсация за неиспользованный отпуск в 1С».

консультация эксперта

самые свежие новости 1 раз в месяц