Такое явление, как кассовый разрыв, рано или поздно проявляется в финансовой деятельности почти каждого предприятия

Само по себе оно не всегда является следствием плохого управления, недостаточно четкого планирования или организационного хаоса, который свойственен некоторым современным компаниям.

Часто кассовый разрыв возникает под влиянием внешних факторов или неких третьих лиц, на которых ответственный менеджмент компании повлиять никак не может.

Яркий пример таких факторов – валютные поступления на счета юридических лиц в России: сделка прошла, работы выполнены, акты подписаны, иностранная компания оплачивает услуги российской фирме. И тут включается работа валютного контроля. Каждый из платежей в очереди исполнения одного контракта (или разных сделок) всегда будет проходить по совершенно новому сценарию: сегодня платеж пройдет день в день, завтра придется его ждать три дня, третий платеж зависнет на неделю, а четвертый придется искать путем написания жалоб и угроз обращения в ЦБ России из-за действий местного банка.

То есть мы получаем ситуацию, когда возник кассовый разрыв – фирма-получатель денежных средств понесла расходы, и, допустим, уже оказала услуги, рассчитывая на приход валютных поступлений, которые задержались из-за банковской бюрократии.

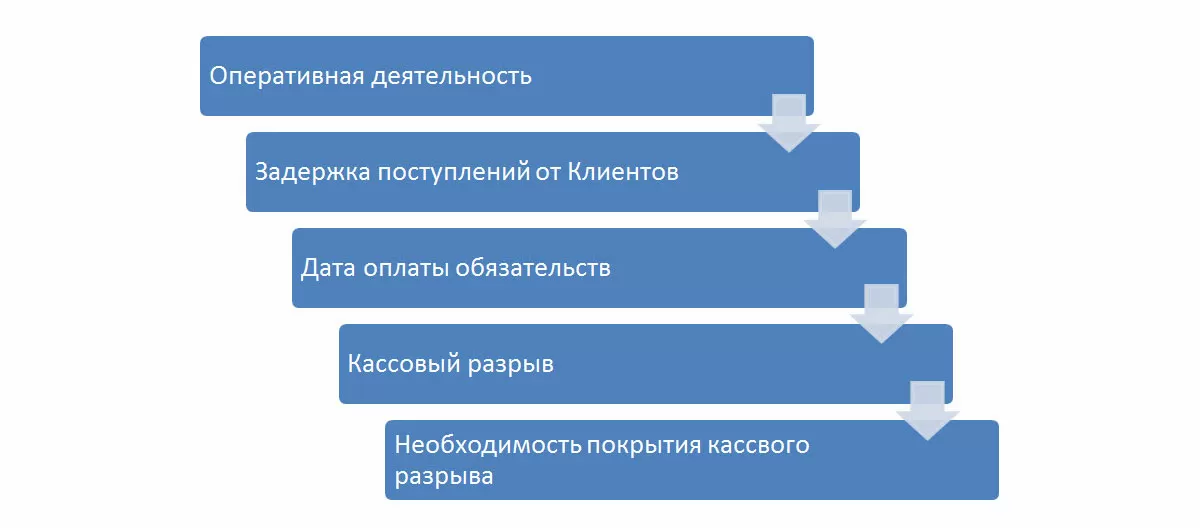

Что же такое кассовые разрывы?

В любом подобном примере кассовый разрыв – это ситуация, когда фирме не хватает денежных средств на счетах и в кассах, чтобы осуществлять платежи в полном объеме и в указанный срок. Обязательство оплаты может уже наступить, а возможностей для исполнения нет.

Автоматизация казначейства на базе 1С для предотвращения кассовых разрывов и эффективного использования ДСВременный кассовый разрыв – ситуация типичная, если под кассовым разрывом подразумевается временная невозможность компании по оплате своих обязательств в срок. Но существует и другая сторона медали, когда дело касается собственных ресурсов бизнеса.

Пример 1. Оптовая торговля: фирма покупает товары крупным оптом и перепродает мелким. Происходит задержка в поступлении платежей сразу от пяти-семи-десяти небольших клиентов в среднем с суммой закупки около 100 000 рублей, к примеру, из-за праздников или отсутствия финансовой дисциплины плательщика. Образуется кассовый разрыв равный миллиону рублей (10 клиентов). Компания не может произвести закупку новой партии товара, поэтому у нее могут начаться просрочки поставок, срыв согласованных объемов закупок и так далее по цепочке.

Пример 2. Микрофинансовая компания: В последние пять-семь лет микрофинансовые компании стали крайне популярны в России в связи с растущим спросом населения на краткосрочные займы. Когда может возникнуть кассовый разрыв в микрокредитной компании? Он возникает в тот момент, когда спрос на услуги превышает наличные финансовые ресурсы такой компании. То есть компания хочет выдавать новые кредиты, но не может.

Оба этих примера наглядно иллюстрируют, какими бывают виды кассовых разрывов и как они могут сказываться на текущей работе компании.

Отметим, что автоматизация казначейства на базе продуктов 1С, о чем также можно прочитать в статье на нашем сайте, позволит избежать обстоятельств, составляющих кассовые разрывы, правильно и быстро посчитать бюджеты, контролировать выдачу твердых сумм, а также использовать разнообразные формулы расчета для анализа и прогноза ситуации в бизнесе.

В компаниях с правильным менеджментом большой блок работы в плане финансового планирования посвящен вопросу прогнозирования кассовых разрывов и подготовке различных комбинированных инструментов, способных обеспечить покрытие кассового разрыва, если таковой возникнет. Эффективным инструментом уменьшения кассовых разрывов, является своевременный и качественный контроль состояния дебиторской задолженности.

Причины кассовых разрывов

Самыми распространенными ошибками при ведении деятельности организации, вследствие которых возникают кассовые разрывы, являются:

- Чрезмерная дебиторская задолженность, поскольку организация в целях привлечения и удержания клиентов активно предоставляет рассрочку платежа, либо отсрочку платежа. Данные действия приводят к возникновению кассового разрыва, так как выручка будет получена с задержками, а оплатить задолженность контрагентам необходимо в срок.

- Нерациональное планирование закупок также является причиной возникновения кассового разрыва, поскольку, покупая крупную партию товара, организация вкладывает свои деньги, но возврат потраченных денег будет не таким быстрым, и товар постепенно уйдет со склада. Особую осторожность необходимо соблюдать при осуществлении закупок сезонных групп товаров.

- Отсутствие приоритетности платежей является частой причиной ситуаций, когда возникают кассовые разрывы. Ответственное лицо, осуществляющее контроль финансово-хозяйственной деятельности организации нерационально производит оплату платежей, которые не являются критичными на данный момент времени.

- Форс-мажорные обстоятельства.

Как избежать кассовых разрывов

- Ведение календаря поступлений денежных средств и платежного календаря расходов – отлично поможет в прогнозировании денежных потоков для заблаговременного анализа возможных кассовых разрывов и поиска управленческих решений. Наиболее эффективно, как показывает практика, переходить на этапную систему платежей, когда часть входящих денег расходуется на оперативные траты, а другая часть аккумулируется для следующих платежей.

- Избежать кассовых разрывов помогут жесткие условия входящих платежей и максимально гибкие для исходящих. Например, можно большинство своих сделок с клиентами оформлять с предоплатой, как минимум, в размере себестоимости контракта, а оставшуюся часть согласовывать к оплате сразу после фактического оказания услуг по согласованным обеими сторонами актам выполненных работ в виде электронных копий с досылом оригиналов позже. В формате обязательств – не привязываться к конкретным датам платежей, согласовывая диапазоны «от и до» по времени перечисления денег за оказанные услуги. Иметь в запасе управленческие козыри, например, в виде повышенных требований к закрывающим документам, что позволит отсрочить оплату на какой-то срок. По возможности согласовывать оплаты обязательств по факту получения расчета от покупателя товара (т.е. только после возникновения входящего cash flow).

- Регулярный анализ и инвентаризация дебиторской задолженности с последующими действиями по ее взысканию при необходимости. Сформировать показатели кредитного лимита для каждого клиента и не выходить за установленные рамки.

- Планировать свои оперативные и стратегические расходы, формируя грамотное управление движениями денежных потоков на предприятии. При планировании расходов дробить их по датам и секторам, в соответствии с календарем поступлений и расходов, оплачивая пропорционально возможностям по выручке каждую статью кредиторской задолженности в той последовательности, которая наиболее отвечает бизнес-задачам на текущий момент. Проще говоря, если стоит вопрос, сформировать ли резерв для покрытия возможных превышений в бюджете по проекту или выплатить бонус ТОП-менеджерам – выбрать рациональный вариант в условиях экономической конъюнктуры компании.

- Сформировать комбинированный пакет инструментов, которые позволят в экстренной ситуации быстро привлечь необходимые активы на покрытие «must have» расходов. К данной группе финансовых возможностей относится, например, овердрафт, товарный кредит, кредитная линия в банке или факторинг, возможности по передаче в залог имущества компании или привлечения займов от юридических лиц или учредителей компании.

- Формировать финансовые резервы – запас денежных средств, предназначенный для обеспечения бесперебойного финансирования кассовых разрывов, возникших в результате понесенных расходов.

Бесплатно подберем решение для устранения кассовых разрывов

Как ликвидировать кассовый разрыв, методы устранения

Рассмотрим способы решения с данной проблемой и инструменты для работы в форс-мажорных обстоятельствах разрыва, имеющиеся в приложениях 1С.

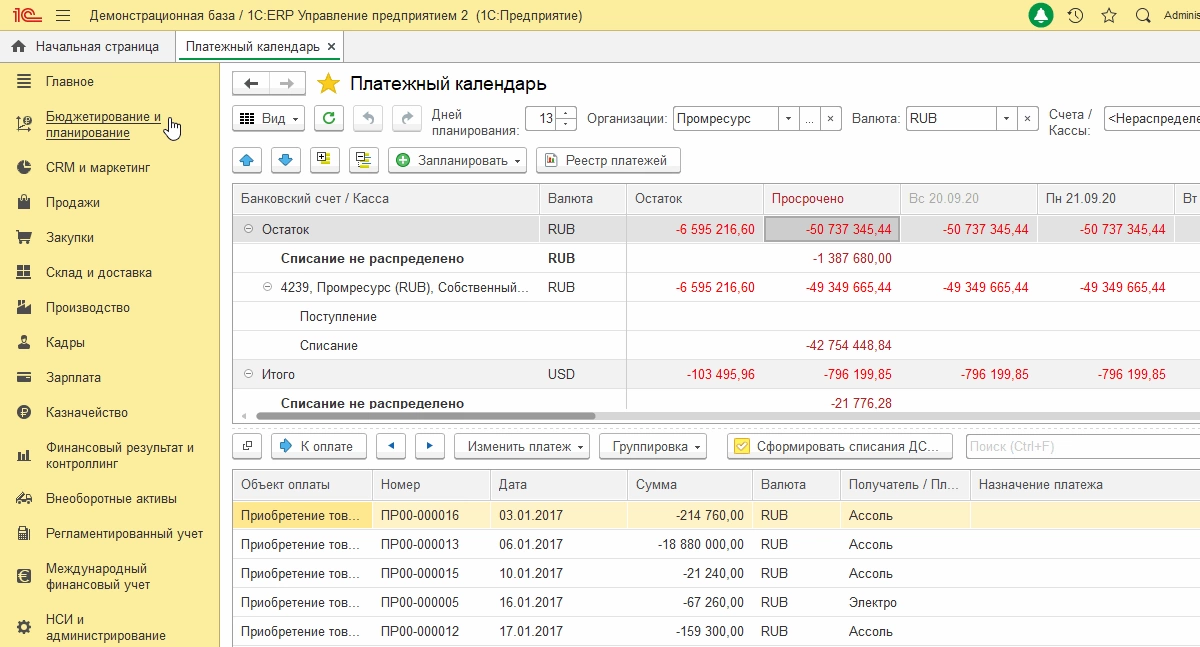

1С:ERP – комплексное прикладное решение с мощной функциональностью по управлению финансами, естественно, предоставляет пользователям возможность работы с платежным календарем. Подробно о таком инструменте, как платежный календарь в 1С, можно также прочитать в статье на нашем сайте.

В ERP он строится на основании заказа клиенту или поставщику, а также на основании распоряжения на перемещение ДС или заявки на их расход, в следующих видах:

Форма «Заявки-Календарь», где слева данные по заявкам на расходование ДС, а справа:

- остатки ДС на счетах фирмы;

- ожидаемые поступления ДС;

- планируемые расходы ДС.

Форма «Календарь-Платежи», где внизу располагаются данные о документах-основаниях для наполнения верхней части, зависящие, опять же, от того, что выделено вверху (аналогично данным, расположенным справа в форме «Заявки-Календарь»).

самые свежие новости 1 раз в месяц

Список заявок, где отображаются заявки со статусом «Согласована/Не согласована», если были установлены соответствующие настройки. Заявки «К оплате» и «Отклонена» в здесь не отражаются. Платежный календарь – один из инструментов финансового мониторинга, целиком о котором также можно прочитать в экспертной статье на нашем сайте.

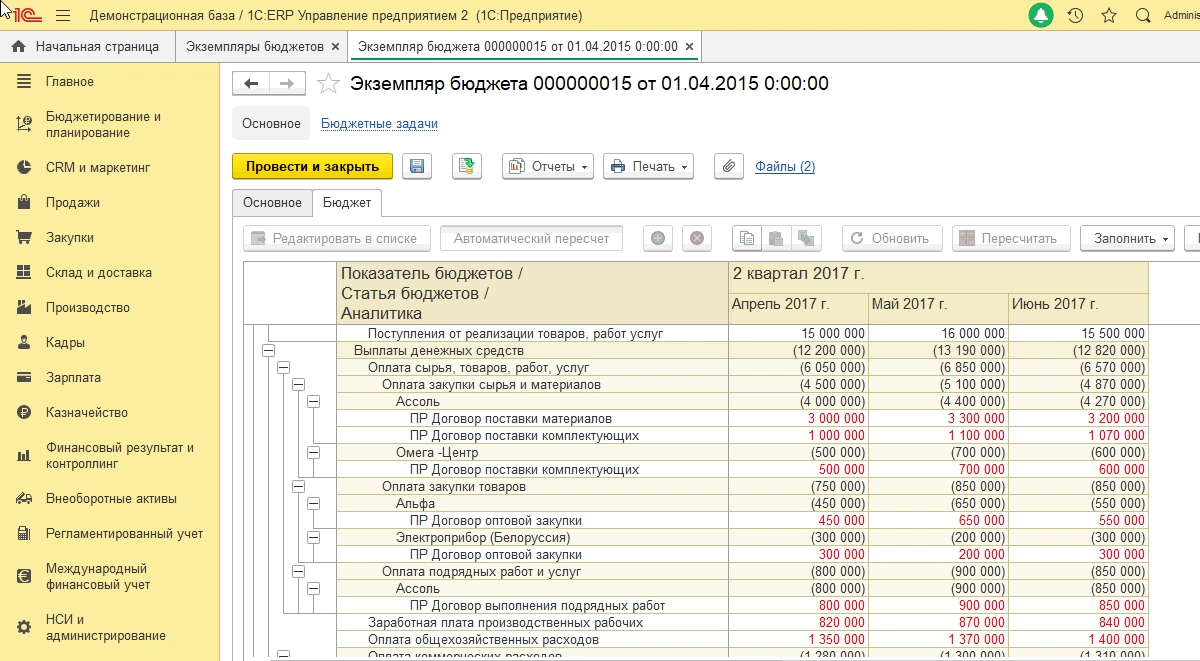

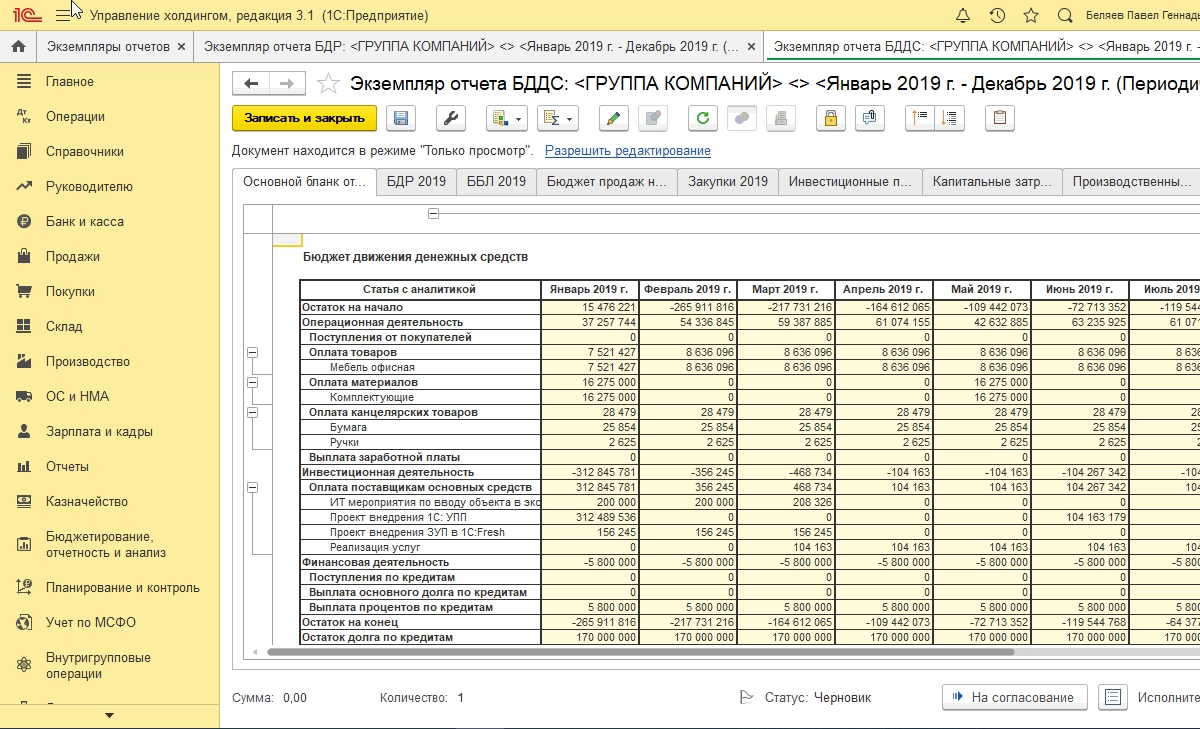

За движением наличных денег и расчетного счета можно следить и с помощью Бюджета движения денежных средств (БДДС), где при корректном его формировании, можно увидеть информацию:

- Сумму расходов за определенный период;

- Сумму полученных денежных средств.

БДДС охватывает все возможные предоплаты, авансовые платежи, характеризуя потребность в кредите и позволяя понимать общую картину движения ДС.

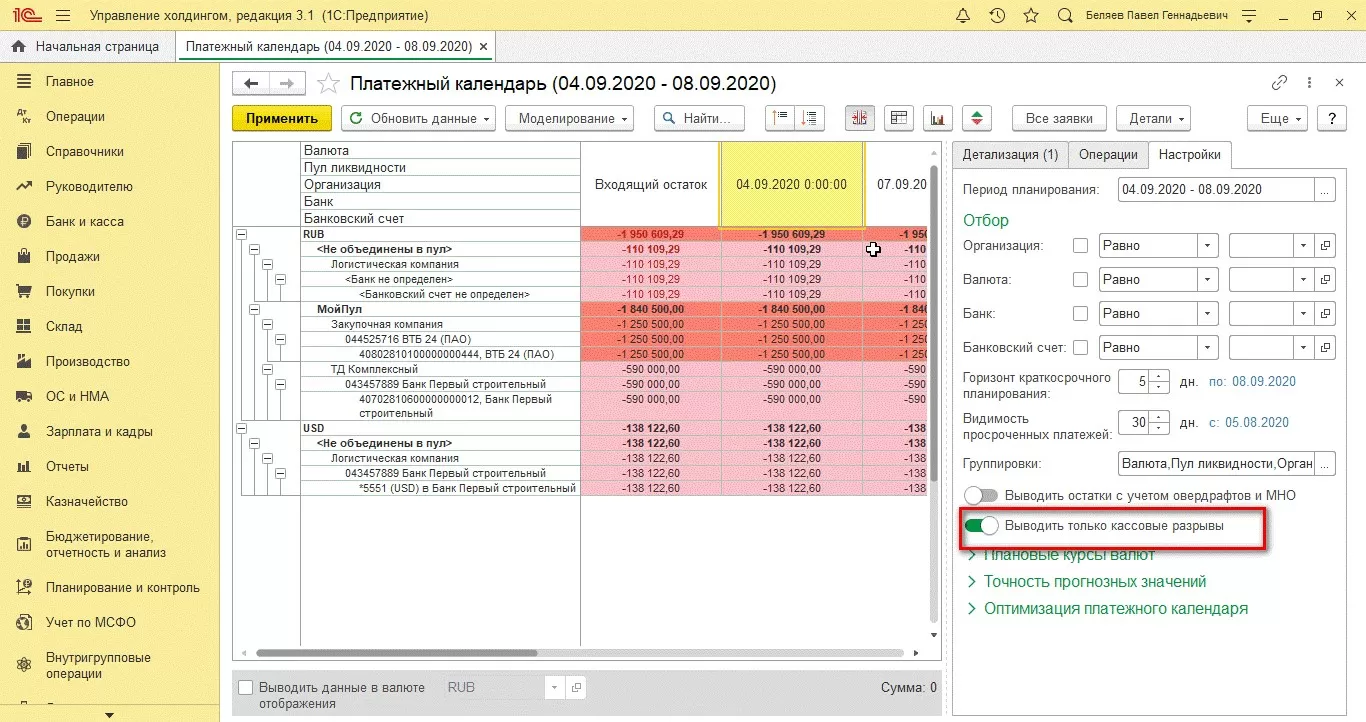

Автоматизация платежного календаря на базе 1С:ERPВ 1С:Управление холдингом предусмотрен более функциональный платежный календарь в разделе «Планирование и контроль», позволяющий изменять параметры платежей и настраивать оплату только тех счетов и заявок, которые согласованы и утверждены.

При рациональном использовании данного инструмента появится возможность эффективно анализировать приход и списание ДС, что даст актуальные данные для своевременного принятия управленческих решений.

В 1С:УХ также возможно использование бюджетов. Это позволяет прогнозировать деятельность компании, согласовывать деятельность ЦФО организации, управлять финансовыми потоками.

Для формирования БДДС в 1С:УХ необходимо заполнить:

- Ввод начальных остатков (данные дебиторской и кредиторской задолженности в разрезе аналитики «Контрагенты»);

- Бюджет взаиморасчетов с покупателями (карточка счетов взаиморасчетов с ними, где доходы заполняются на основании формы «Бюджет доходов», а оплата рассчитывается на основании данных в форме «Условия взаиморасчётов»);

- Бюджет взаиморасчетов с поставщиками и подрядчиками (структура и алгоритм заполнения по аналогии с формой «Бюджет взаиморасчетов с покупателями»).

После заполнения вышеперечисленных форм, данных будет достаточно для формирования БДДС в части выплат поставщикам и поступлений от покупателей.

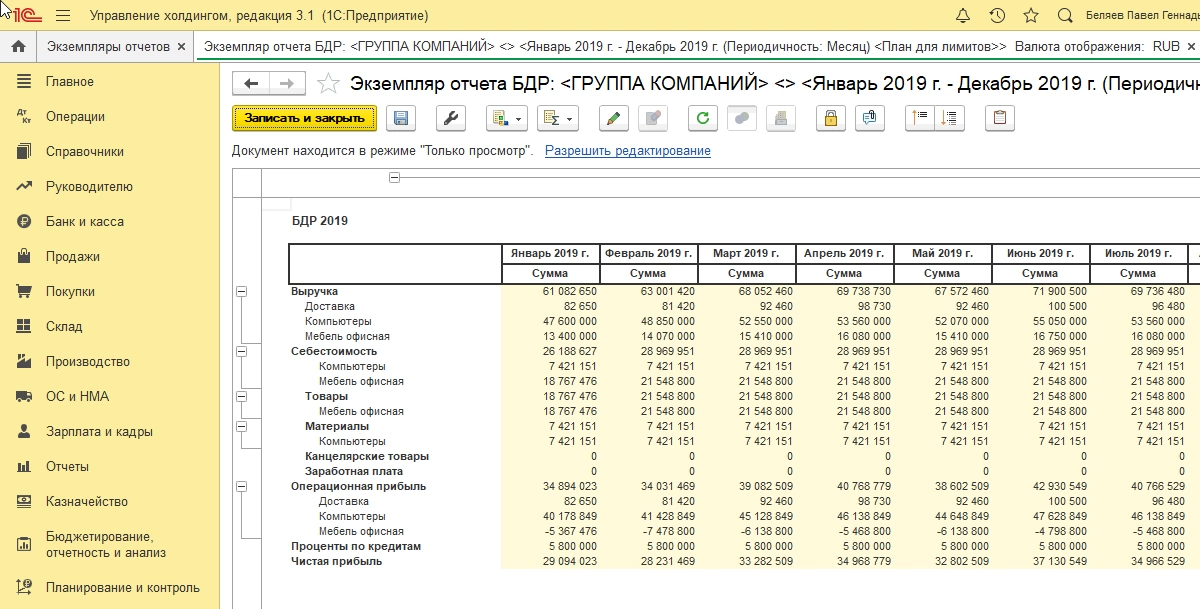

Отчетная форма Бюджет доходов и расходов (БДР) формируется по данным форм:

- Бюджет доходов;

- Бюджетная заявка.

В данных формах отчетов возможна произвольная группировка строк и колонок, настраиваемая в пользовательском режиме, расшифровка данных по любой аналитике, реквизитам справочников, а также регистратору, произвольные отборы и сортировка.

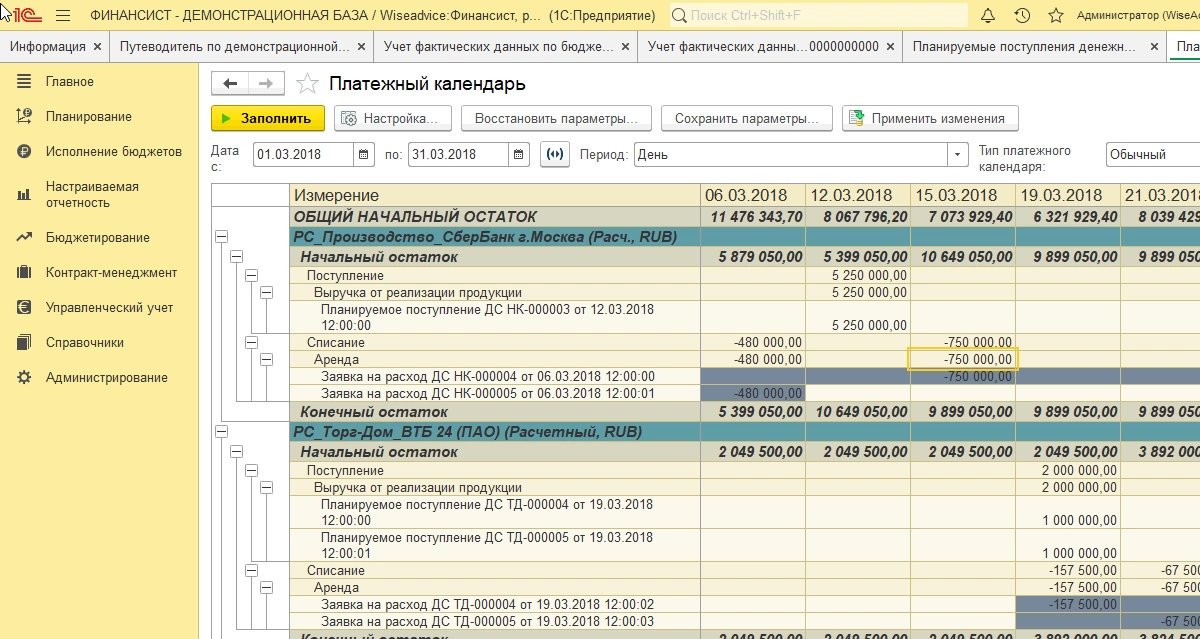

Автоматизация платежного календаря на базе 1С:Управление холдингомСпециализированное прикладное решение WA:Финансист имеет продвинутый функционал платежного календаря. С его помощью суммы запланированных оплат можно регулировать либо через первичный документ, напрямую из формы отчета, либо в самом отчете, перемещая суммы между датами. В последнем случае сумма заявки переместится на другую дату оплаты.

Также, двигая строки с суммами по форме онлайн, можно оперировать обновленной формой с пересчитанными остатками и сразу анализировать данные на предмет кассового разрыва.

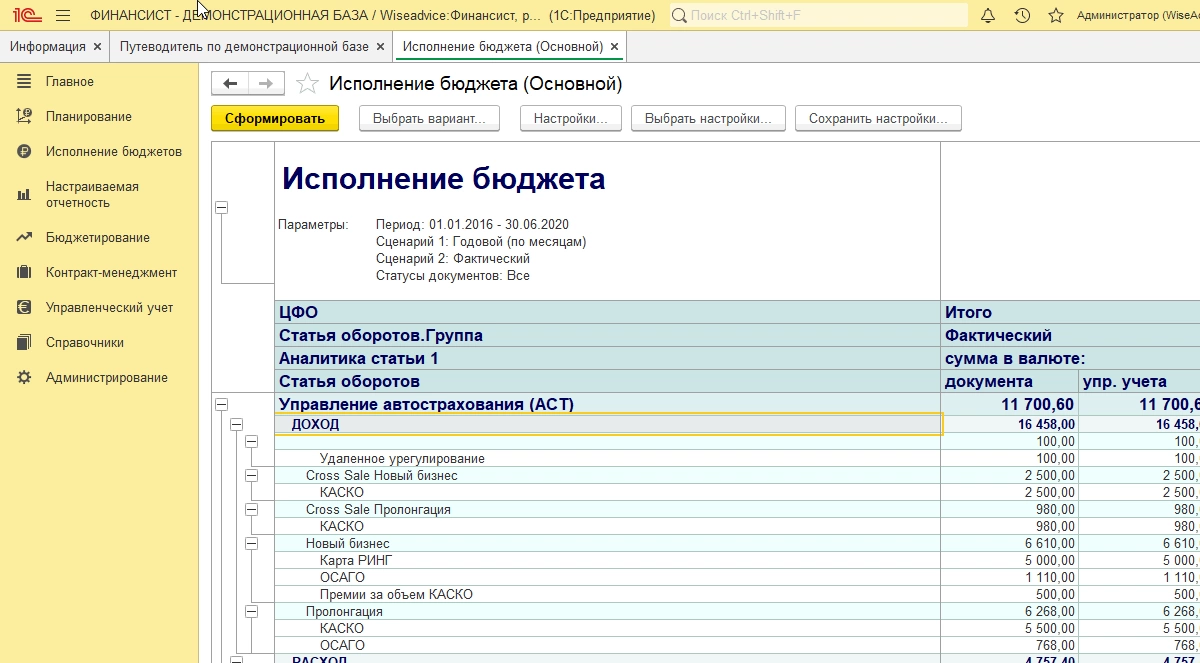

Здесь также можно сравнить плановые обороты по статьям с фактическими, зафиксировав для каждой статьи свое значение. Фиксировать обороты по статьям нужно, используя аналитику, аналогичную бюджетным операциям, указывая сценарий «Факт». Фактические обороты вводятся на дату их возникновения, а плановые обороты – на момент начала планирования.

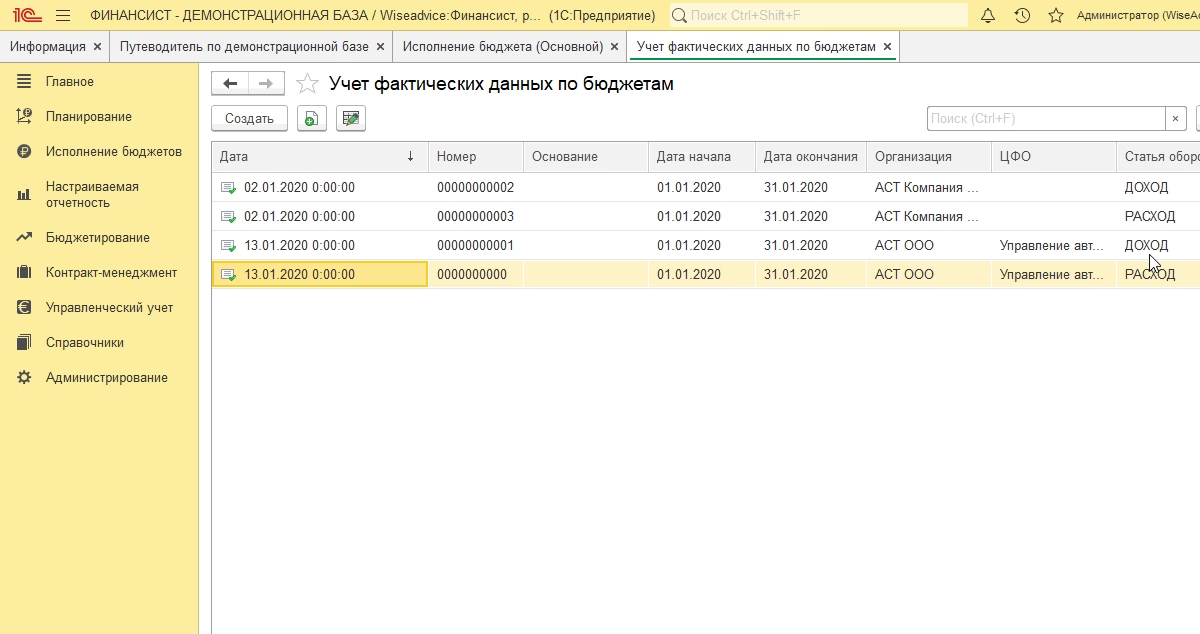

Чтобы зафиксировать или ввести фактические данные по статьям оборотов, используется документ «Учет фактических данных».

Здесь имеется возможность работать непосредственно с ПК и бюджетами, а также отчетом «Исполнение БДДС».

Результат оптимизации потоков денежных средств повлияет на использование денежных средств в будущих периодах, что позволит своевременно закрыть кассовый разрыв, а если использовать еще и планирование, можно будет сразу учесть еще и последствия сезонного влияния на эти потоки.

Автоматизация платежного календаря на базе специализированного решения WA:ФинансистИсходя из рассмотренных нами примеров возникновения и борьбы с кассовыми разрывами, становится очевидно, что в этом явлении нет ничего критического при наличии рационального подхода к финансовому менеджменту. С кассовыми разрывами однажды сталкивается каждая компания, а малый частный бизнес, если говорить простыми словами, все время живет в состоянии бюджетного дефицита и перманентного кассового разрыва ввиду высокого уровня рисков и нестабильности нашей экономики. Конечно, цивилизованный путь развития фирмы – работа без кассовых разрывов (или стремление к их минимизации), но периодически нужно быть готовыми к нехватке оборотного капитала и иметь под рукой готовые сценарии для быстрого решения этой проблемы, принимать меры по борьбе и ликвидации ее последствий.

консультация эксперта

самые свежие новости 1 раз в месяц