Одной из самых важных задач руководителя организации является прогнозирование денежных потоков.

Качество прогнозирования денежных потоков зависит от взаимодействия отделов организации, которые предоставляют исходные данные (например, отделов логистики и маркетинга), сказываясь на частоте возникновения финансовых рисков и на финансовом состоянии организации в целом

Прогнозирование может способствовать решению ряда сторонних задач бизнеса, поскольку при прогнозировании происходит более подробное и глубокое изучение состояния дел в компании и на рынке в целом. Прогнозирование, прежде всего, это предвидение финансового благосостояния организации как в целом, так и ее отдельных областей, и может осуществляться, например, для:

- Структурных подразделений (филиалов);

- Конкретного вида бизнеса;

- Определенных объектов (планируется выпуск нового товара).

Прогноз, который мы будем рассматривать, представляет собой не что иное, как отчет, где отражены все приходы и расходы денег за заданный отрезок времени. Он позволяет заранее увидеть дефицит или, наоборот, излишки денег, чтобы вовремя отреагировать и скорректировать сложившуюся ситуацию в бизнесе.

При сборе данных для прогноза стоит сосредоточиться на периоде, за который будем собирать информацию для прогнозирования. Корректный и детальный расчет будет осуществлен при условии, что полученные данные будут отражены в разрезах:

- год;

- квартал;

- месяц.

Это особенно важная часть при прогнозировании потока денег организации, имеющей сезонные особенности.

Помимо этого, крайне важно подобрать именно такой метод прогнозирования потоков, который будет:

- понятен всем, кто будет принимать решение, основываясь на результате прогноза;

- удобен для реализации;

- учитывать особенности дальнейшего развития организации.

Оптимальный вариант прогнозирования (с целью увеличения точности) – комбинация, состоящая из нескольких моделей прогнозирования.

Автоматизация прогнозирования денежных средств на базе 1СРазработка прогноза предполагает выполнения ряда шагов:

Шаг 1. Прогноз поступления денег по заданным отрезкам времени

Для начала просчитывается сумма запланированного поступления в деньгах от реализации продукции или оказания услуг. Для отслеживания чаще всего берут среднестатистическое время, которое обычно нужно клиентам для оплаты счетов. Исходя из него, можно рассчитать сумму, которую организация планирует получить за заданный период, и учесть влияние этого на дебиторку.

Шаг 2. Прогноз оттока денег по заданным отрезкам времени

На этом шаге по умолчанию в просчете участвуют счета, по которым наступает срок погашения задолженности без учета возможности отсрочки некоторых платежей, поскольку зачастую при оформлении отсрочки платежа теряются скидки, и она становиться невыгодным условием. Также сюда относят: выдачу зарплаты и отчисление налогов, административные траты, капитальные вложения, оплата процентов и дивидендов.

Шаг 3. Расчет чистого денежного потока (ЧДП)

ЧДП – итог действий, предпринятых за предыдущие шаги. Чтобы его получить, надо из суммы прогноза поступления, вычесть сумму оттока.

Шаг 4. Анализ необходимости краткосрочного финансирования

В завершении необходимо рассчитать сумму краткосрочного финансирования (преимущественно по каждому временному отрезку), учитывая оставшийся минимум денег на счетах организации и страхового запаса.

Методы прогноза денежных потоков

А теперь рассмотрим особенности разных методов.

Метод средней взвешенной

Важная особенность! Этот метод неприемлем в качестве базы для стратегических и важных решений ввиду того, что велика вероятность отклонения от факта при итоге расчета. Данный метод реализуется на среднем арифметическом, взвешенного с учетом веса, близкого и с учетом сезонности. Далее необходимо найти сумму всех значений прогнозируемого показателя за отрезок времени и разделить на сумму веса. Идеально данный метод расчета применять в ситуациях, когда необходимо быстро и срочно осуществить прогноз.

Метод скользящей средней

Данный метод так же, как и предыдущий актуально применять, когда необходимо срочно выполнить прогноз. Под скользящей средней понимается средняя стоимость какого-либо показателя за период (к примеру, 1 квартал) и постепенно данный период времени двигается вперед. Получается, что, к примеру, для организации, имеющей сезонность, происходит сглаживание.

Метод коэффициентов

Метод использует коэффициенты для осуществления прогноза. Как и два предыдущих, он пригоден для экспресс-прогнозов на краткосрочный период (к примеру, неделя или один квартал). Вся суть данного метода заключается в том, что итоговое значение финансового показателя (из финансовой отчетности) или производный показатель необходимо умножить на коэффициент, рассчитанный заранее.

Метод экстраполяции

В основном часто используется при прогнозе на основе трендов и тенденций прошлого. Суть данного метода заключается в следующем: тенденция изменения определенного показателя, который преобладает по статистике за последнее время, будет определять его развитие и в будущем, с учетом обстоятельств, которые его определяли, также будут подвержены изменениям.

Метод экспоненциального сглаживания

Объединяет в себе два первых подхода, но от первого отличается коэффициентом взвешивания, за который берут фактор (А), который, в свою очередь, умножается на предшествующее фактическое значение и его прогнозное по формуле:

EC = А* X C-1 + (1- А) * EC-1,

А – коэффициент (0 ≤ А ≤ 1), постоянный показатель

X C-1 – фактический показатель за предыдущий период,

EC – прогнозируемое поступление на следующий период С,

EC-1 – прогноз поступления предыдущего периода.

Это метод долгосрочного прогнозирования, поскольку именно объединение двух подходов увеличивает возможность получения существенных отклонений величины. Также данный объединенный метод дает возможность учитывать фактически анализируемые данные, где самые точные величины получают наибольший вес.

Метод построения множественной модели регрессии

Наиболее трудозатратный, он позволяет осуществить самый объективный прогноз с учетом тех показателей и факторов, которые будут влиять на величину будущих денежных потоков. Данный метод реализуется построением модели в виде функции (регрессии), в которой различные независимые показатели могут оказывать влияние на главную зависимую переменную.

Профессионально настроим работу с прогнозированием денежных потоков в программах 1СПример расчета прогноза

Рассмотрим пример расчета потока денежных средств предприятия за 1 календарный месяц. Исходные данные распределены по видам деятельности.

Основная:

- выручка от реализации (товары, услуги) – 330 тыс. рублей;

- расходы на материалы – (-) 118 тыс.;

- расходы на заработную плату – (-) 52 тыс.;

- платежи по налогам – (-) 41 тыс.;

- ежемесячный платеж по кредиту – (-) 17 тыс.;

Итого по основной деятельности – 102 тысяч рублей.

Инвестиционная:

- инвестиции в активы (приобретение оборудования) – (-) 98 тыс.;

- приобретение нематериальных активов (лицензия) – (-) 43 тыс.

Итого по инвестиционной деятельности – (-) 141 тысячи рублей.

Финансовая:

- оформление банковского кредита кратковременного – 150 тыс.;

- возврат текущего кредита – (-) 75 тыс.;

- выплату по лизингу – (-) 16 тыс.;

- выплаты дивидендов – (-) 19 тыс.

Итого по финансовой деятельности – 40 тысяч рублей.

Соответственно, по формуле получаем: 102 – 141 + 40 = 1 тыс. рублей.

Данный пример отражает определенную стабильность и управляемость денежного потока организации. Важно, что организация произвела погашение всех текущих расходов без оформления отсрочки по платежам и выполнила полный спектр обязательств.

Решение: в целях недопущения возникновения проблем с оплатой по счетам, необходимо краткосрочное финансирование в виде займа в банке на минимальный срок.

Какие бывают программы для бюджетирования и планирования на базе платформы 1С:Предприятие, также можно прочитать в статье на нашем сайте.

Действия по оптимизации

В части антикризисного управления финансовыми потоками их оптимизация – надежное лекарство от болезней кризисного периода. Основными направлениями, в которых здесь можно предпринимать шаги, будут:

1. Баланс между положительным и отрицательным потоком в целом по компании и по отдельно взятым ее частям. Как его достичь?

- Ориентируясь на нужды бизнеса сформировать минимально необходимый запас ресурсов в деньгах;

- Учитывая направление бизнеса, грамотно распределять этот объем;

- Поддерживать постоянную платежеспособность организации с обеспечением высокого уровня дальнейшего развития;

- Обеспечить наименьшие потери ДС, в части затрат на саму оптимизацию.

Тут важно как не допустить дефицита, так и насторожиться при появлении избыточности. При дефиците будут последствия в виде снижения платежеспособности организации, задержек зарплаты сотрудникам, нарушения сроков оплаты кредиторской задолженности. Обратная ситуация с излишками может свидетельствовать, например, о потере потенциальной прибыли от «лежащих без дела» денег, что отрицательно скажется на капитале организации.

Подберем оптимальную программу учета движения денежных средств. Бесплатно!2. Результат предыдущего действия – максимальный ЧДП. Его рост влечет за собой ускорение темпов развития бизнеса и снижение количества обращений к внешним источникам финансирования. Что для этого предпринять?

- Максимально снизить издержки;

- Пересмотреть эффективность ценовой политики;

- Перейти на ускоренный метод амортизации;

- Продать основные средства и нематериальные активы, не использующиеся на сегодня в бизнесе.

3. Автоматизация процесса управления позволит анализировать и контролировать платежеспособность в режиме реального времени, используя передовые методы анализа, что создаст надежную опору в работе управленцев.

Возможность автоматизации финансов имеется как в решениях 1С для крупнейших предприятий – 1С:ERP и 1С:Управление холдингом, так и в специализированных разработках для предприятий разного масштаба, например, WA:Финансист. Автоматизация процесса прогнозирования денежных потоков, помимо оптимизации финансов, дает также ряд важных преимуществ, а именно:

- Снижение риска. Автоматизация части (ключевых узлов) или всего процесса прогнозирования снижает риск человеческой ошибки, как умышленной, так и неумышленной, тем самым повышая уверенность в прогнозе.

- Повышенная эффективность. Количество специалистов, работающих в казначействе, даже в самых крупных организациях, часто бывают небольшим. Поэтому важным приоритетом внедрения автоматизированной системы управления может стать повышение эффективность и уменьшение чрезмерной рабочей нагрузки, особенно в пиковые периоды. Это, в свою очередь, позволит сменить фокус деятельности казначеев со сбора данных и с администрирования на аналитические процессы и разработку стратегий развития.

- Повышенное качество. Чтобы приступить непосредственно к автоматизированному прогнозированию, нужно чтобы был автоматизирован и сбор фактических данных, их ввод, а также классификация этих данных. Если весь процесс автоматизирован, тщательно спроектирован и «прозрачен» с самого начала, при прогнозировании можно смело использовать полные и точные данные, уже имеющиеся в корпоративной технологической инфраструктуре (на базе автоматизированной системы или систем.). Это, в сочетании с перечисленными выше факторами, означает, что автоматизация может существенно улучшить качество составляемых прогнозов.

- Применение передовых практик. При автоматизации на базе современных решений можно не просто снизить количество ошибок, но при правильной постановке и регулярном использовании инструментов, которые она предлагает, можно внедрить в практику работы своего предприятия передовые методики прогнозирования и анализа прогноза, а также использовать прогнозирование денежных потоков в оценке бизнеса.

Возможности автоматизации

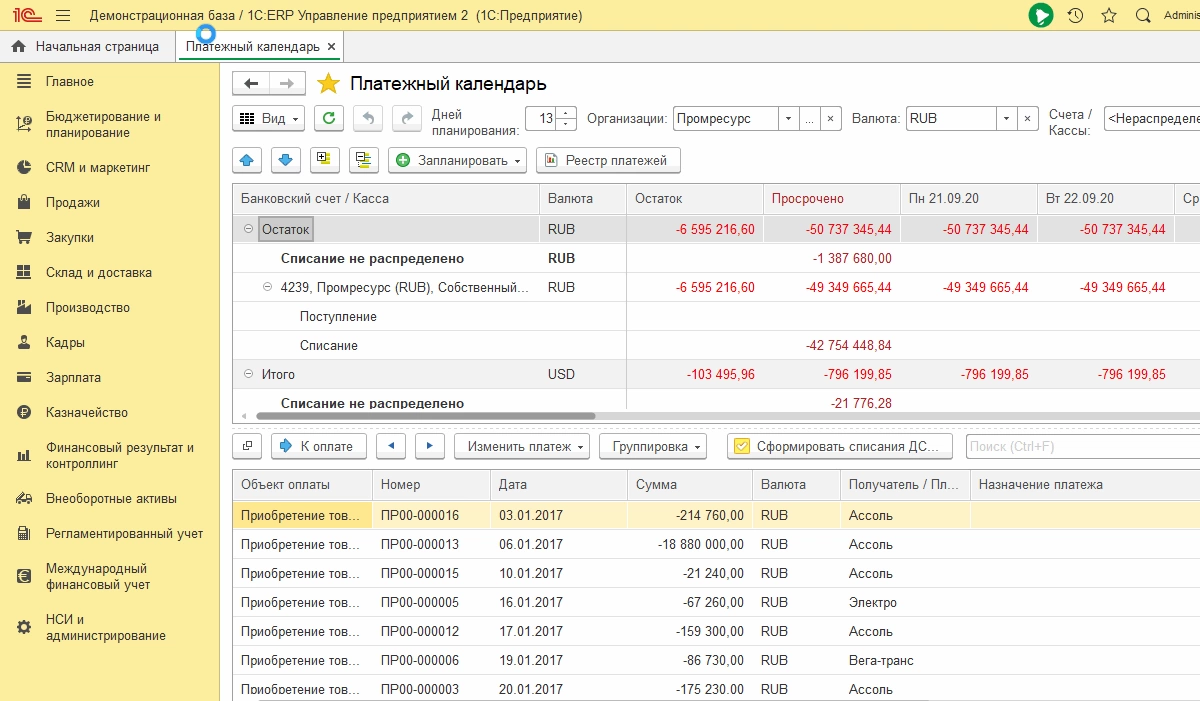

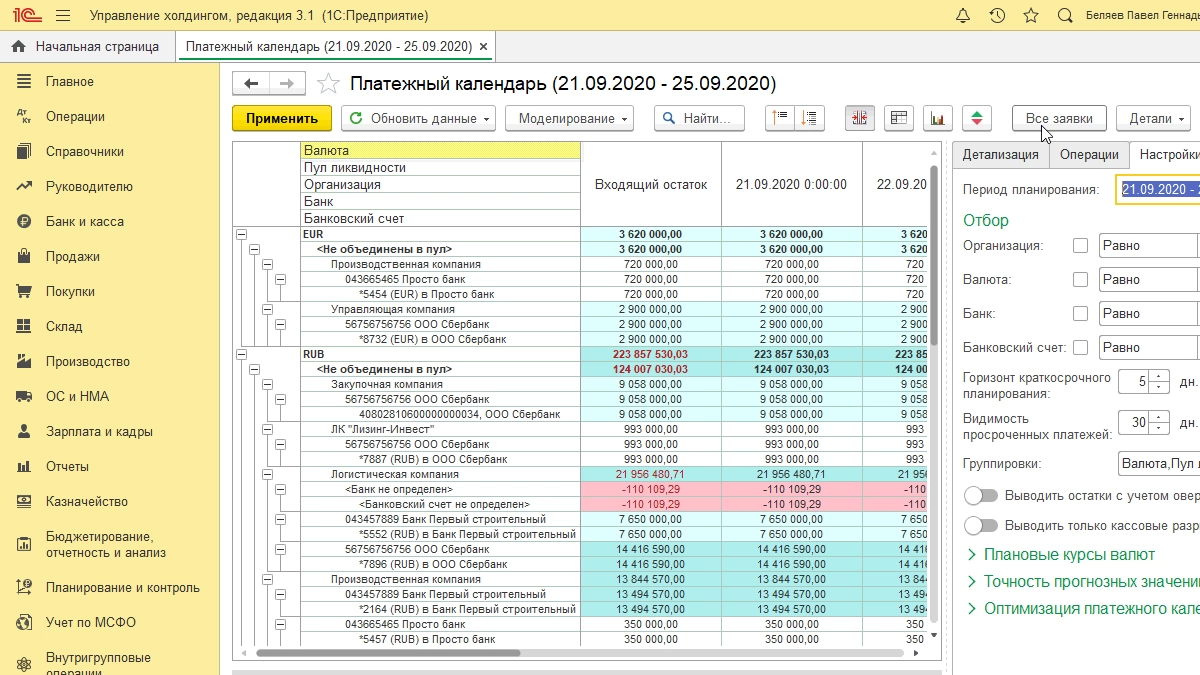

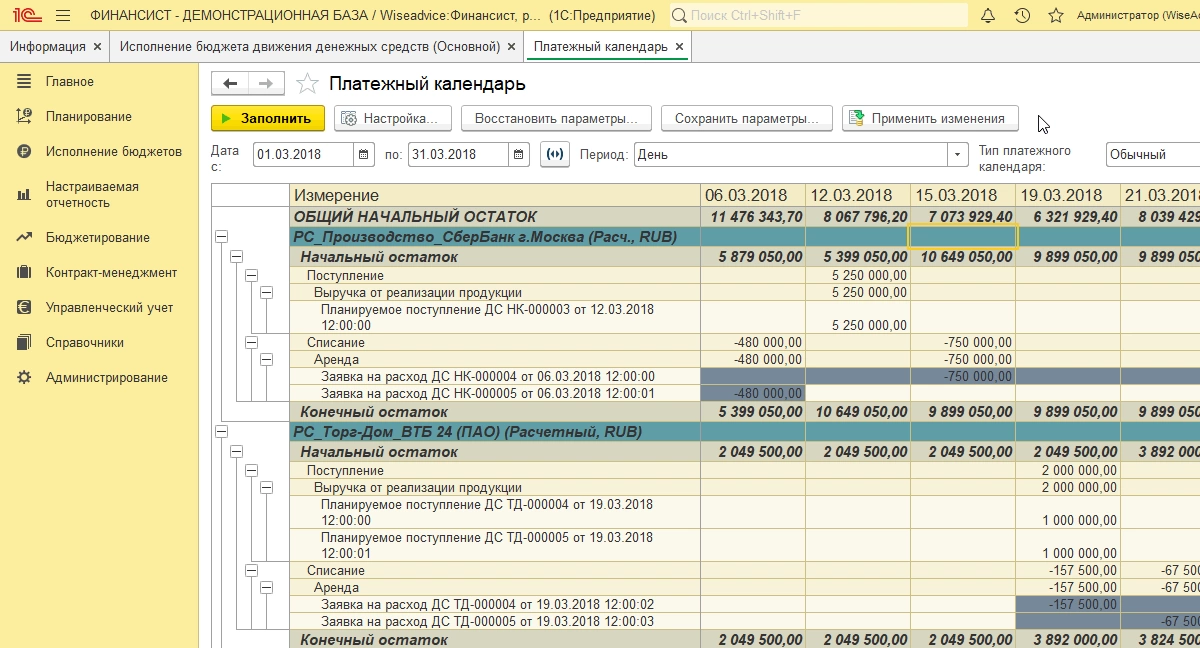

Процесс прогнозирования денежных потоков может иметь разную степень автоматизации. В некоторых компаниях это может быть полностью ручной и трудоемкий процесс, некоторые развертывают автоматизацию на ключевых этапах процесса, а некоторые системы поддерживают полностью автоматизированные, «бесконтактные» процессы в части прогнозирования. Именно такой вид – «абсолютную» автоматизацию, поддерживает комплексное решение 1С:ERP. При этом одним из самых востребованных автоматизированных инструментов является платежный календарь, основывающийся на реестре платежей, составленный с учетом потребностей пользователей и позволяющий в разы сократить их трудозатраты.

Данный инструмент в 1С:ERP имеет широкий набор функций и средств настройки, которые позволяют его использовать в компаниях, имеющих разнообразную структуру, направления бизнеса и производства. Использование платежного календаря определяется функциональной опцией «НСИ и администрирование-Настройка НСИ и разделов-Казначейство-Заявки на расходование денежных средств».

Для удобства работы с платежным календарем в системе предусмотрены:

- Гибкое управление составом данных;

- Связь оплат графиком заказов, в том числе исполненным не полностью;

- Разбивка платежей по источникам и периодам;

- Установка фильтра по контрагентам, дням планирования, валюте, банкам, счетам и кассам;

- Расшифровка и история платежей;

- Группировка объектов платежей по разным разрезам ДДС;

- Групповое разнесение заявок по периодам и источникам;

- Планирование ДС;

- Формирование пакетов документов;

- Выгрузка платежек в банк.

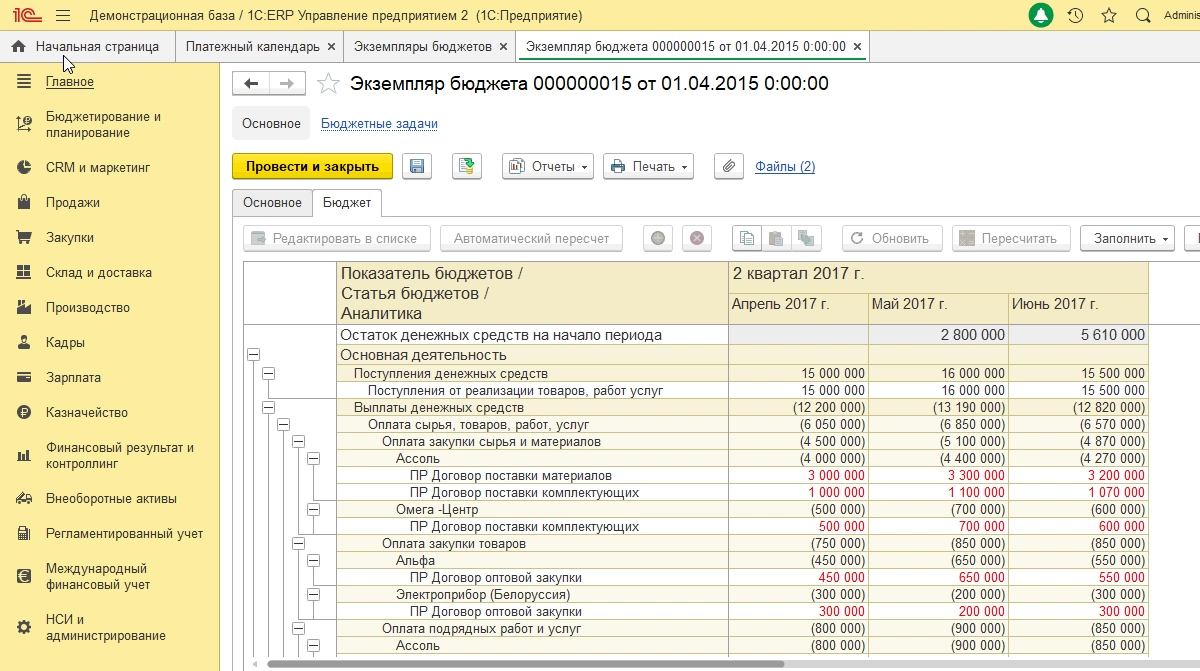

В 1С:ERP также есть возможность работы через БДДС с операциями, представленными в денежном эквиваленте и автоматически разнесенными потоками денег по счетам и кассам компании. Подробно о том, как работать с Бюджетом движения денежных средств, для чего он нужен и как его составить с помощью инструментов 1С, можно прочитать на нашем сайте.

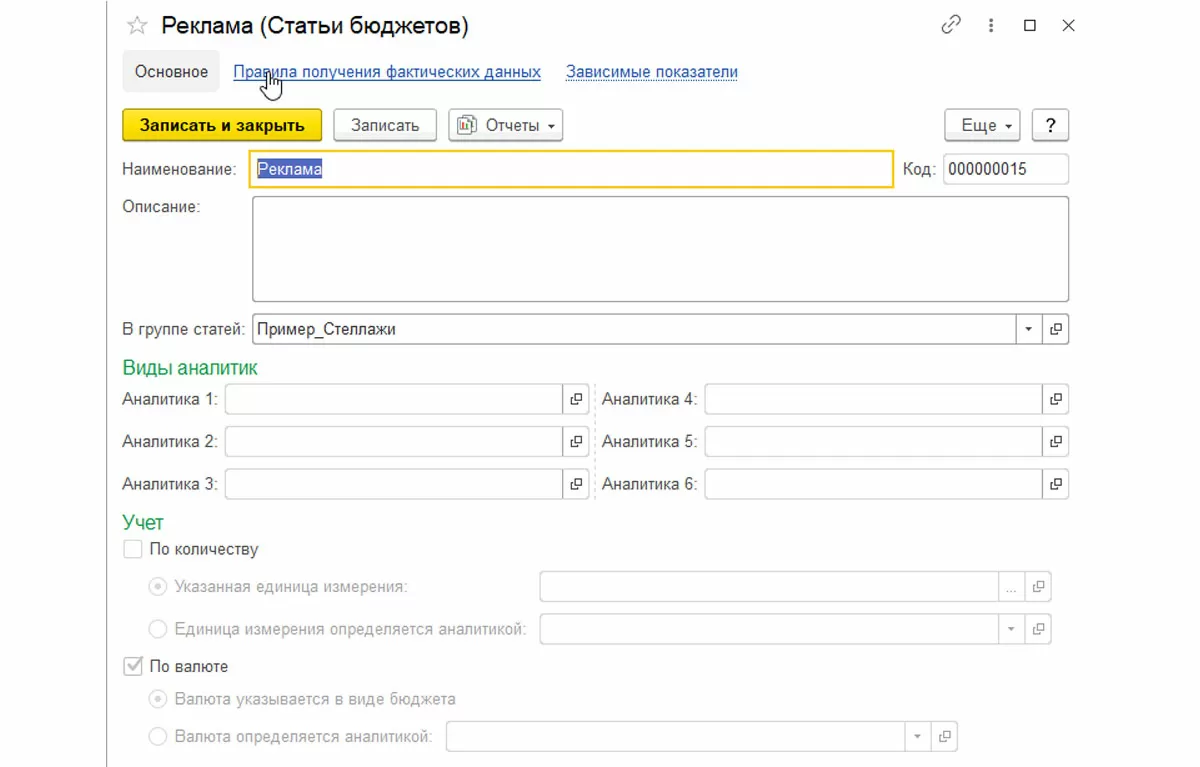

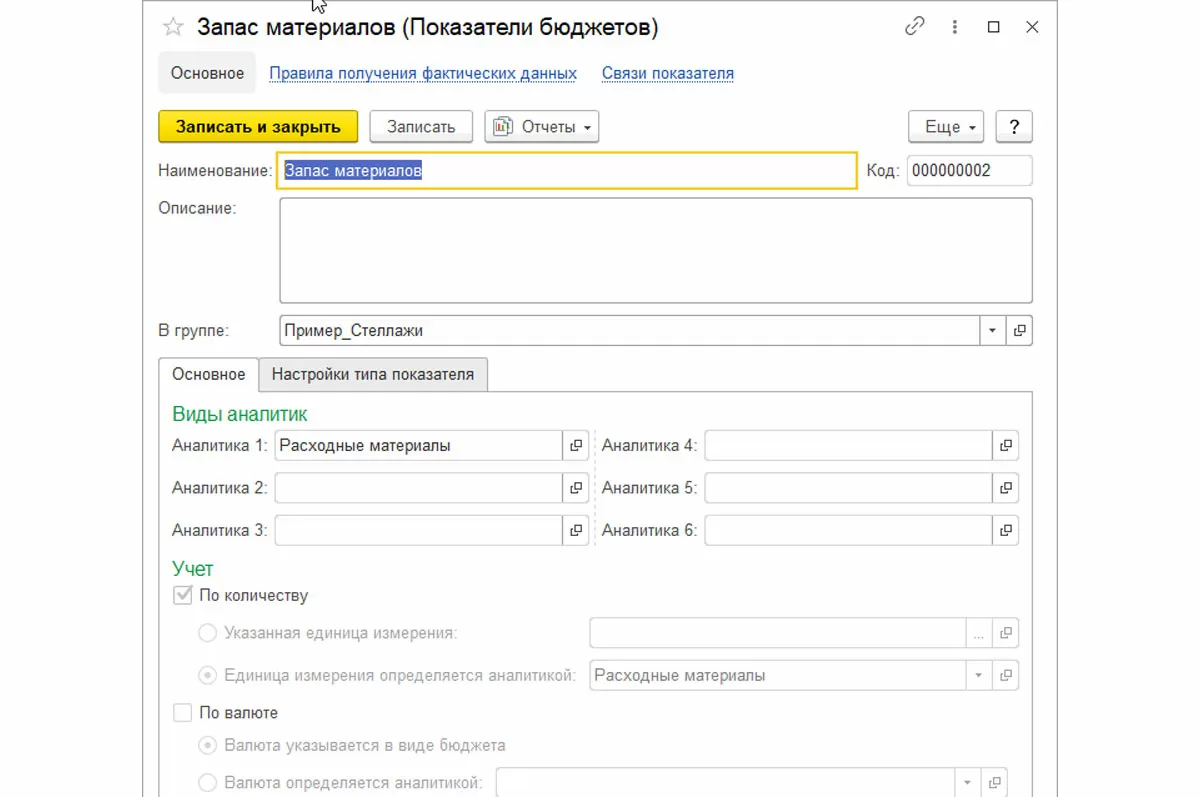

Структура бюджета имеет две составляющие: статьи – оборотные составляющие, и показатели – остаточные составляющие структуры видов бюджетов. Справочник «Нефинансовые показатели» заполняется при необходимости.

В отчетах можно посмотреть Фактические данные бюджетов, которые попадают туда либо «с лету», либо от операций, зарегистрированных в системе, либо через механизм «хранимого» факта, когда операции зафиксированы в определенной таблице и ее данные становятся строительным материалом для отображения факта в бюджете.

Видеокейс по автоматизации бюджетирования в 1С

Следующий пласт работ – это плановые данные, которые вводятся либо «руками», либо рассчитываются автоматом из произвольно установленного источника.

Автоматизация платежного календаря на базе 1С:ERP для среднего и крупного бизнесаФункциональность платежного календаря есть в системе 1С:УХ, где календарь, по сути, идентичен тому же инструменту в 1С:ERP.

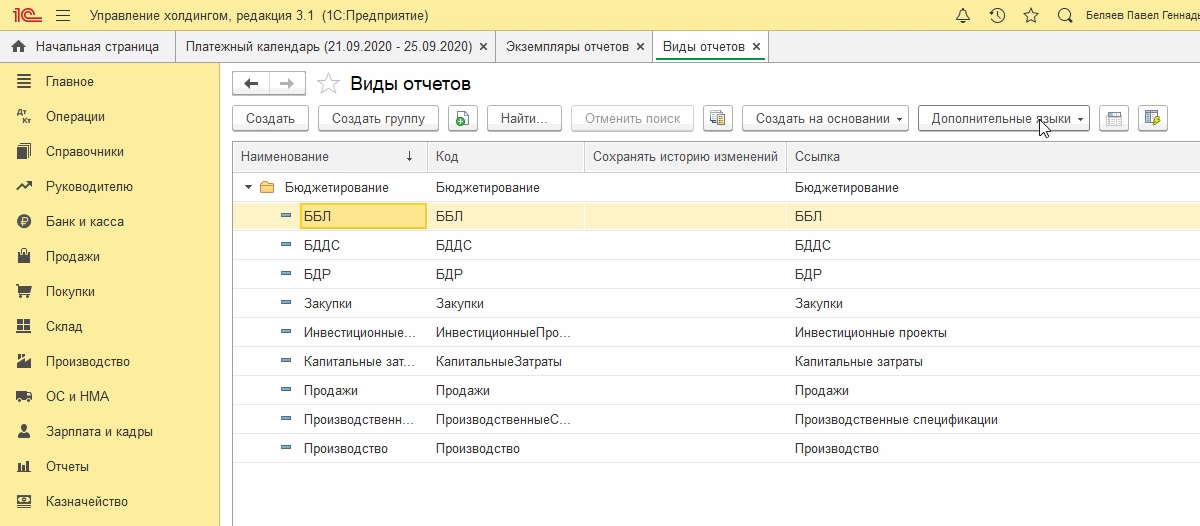

Создание БДР, Бюджета движения денежных средств и Бюджета движения ресурсов выполняется в справочнике «Виды отчетов» (подробности об отличии БДР от БДДС также можно прочитать на нашем сайте) с возможностью настройки:

- Структуры отчета (показатели, группы, аналитики, строки);

- Правил заполнения показателей;

- Форматов отчета (макет).

При создании необходимой формы отчета строками будут являться статьи (бюджетные показатели), а колонками – сумма, количество.

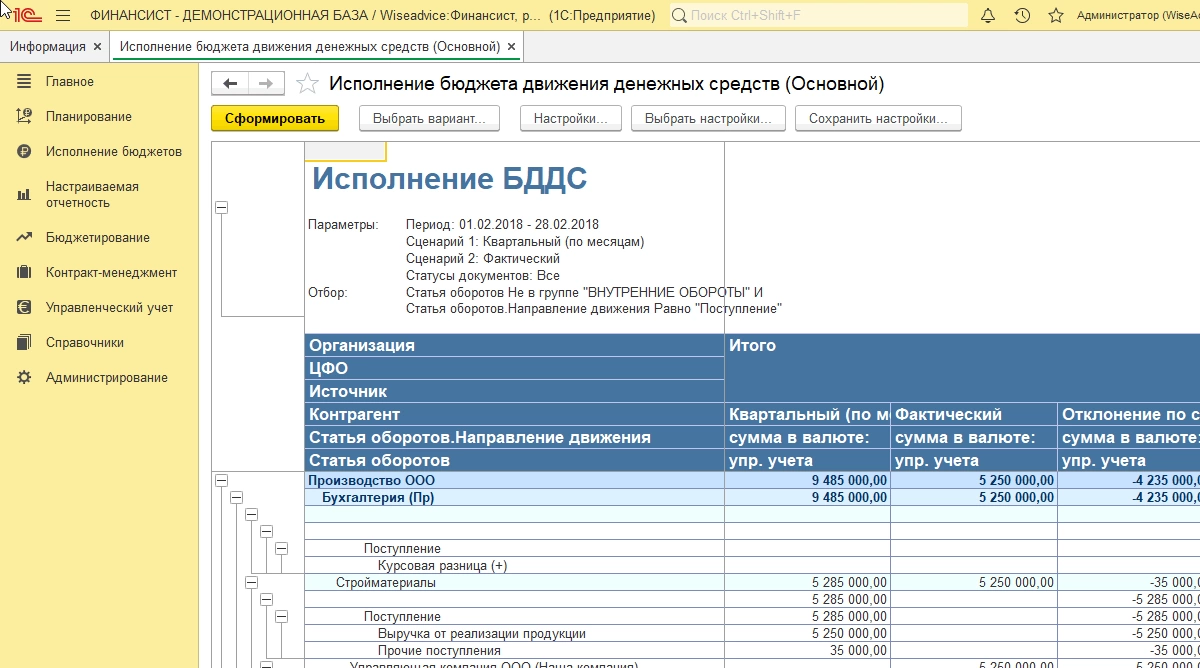

Автоматизация управления финансами в компаниях любого масштаба и отрасли на базе WA:Финансист

Программный продукт WA:Финансист, который специально предназначен для автоматизации функций казначейства и бюджетирования, поможет при управлении денежными средствами. В данном программном продукте имеется возможность работать как непосредственно с платежным календарем и бюджетом, так и с отчетом Исполнение БДДС.

Платежный календарь в системе WA:Финансист может быть сформирован в двух режимах в поле «Тип» (справа):

- В предварительном режиме отчет будет сформирован по данным предварительного планирования через «Плановый реестр на поступление/списание ДС».

- В обычном – по данным документов «Планируемое поступление ДС», «Заявка на расход ДС» и «Планируемый перевод/конвертация ДС».

Автоматизация платежного календаря на базе специализированного решения WA:Финансист

Автоматизация планирования и прогнозирования на базе продуктов 1С позволяет вывести этот процесс на новый уровень, постоянно иметь под рукой актуальные данные для принятия важнейших решений и ориентироваться на лучшие практики планирования и прогнозирования в финансах. Объединив визуальные и методологические возможности автоматизированных инструментов планирования и прогнозирования легко понять финансовые последствия своих действий, и безошибочно определить, что и когда предпринимать.

консультация эксперта

самые свежие новости 1 раз в месяц