Универсальный Передаточный Документ (УПД) является фундаментальным бухгалтерским инструментом, используемым для учета финансово-хозяйственной деятельности. Он служит подтверждением расходов и вычетов по НДС для товаров и услуг.

Функции УПДУниверсальный передаточный документ комбинирует функции счета-фактуры и первичных документов, связанных с конкретной сделкой. В этом контексте товарные накладные, акты выполненных работ или оказанных услуг выступают в роли таких документов. Это позволяет упростить процесс документооборота и уменьшить количество необходимых документов.

Формы УПДУПД может существовать в двух формах:

- Бумажная Форма

Не регламентирована строгими требованиями, что позволяет компаниям разработать удобную для себя форму, учитывая общестандартные требования к первичным документам.

- Электронная Форма

Утверждена приказом Федеральной Налоговой Службы (ФНС), обеспечивая стандартизацию и прозрачность электронного обмена документами.

УПД доступен для компаний всех организационно-правовых форм, включая индивидуальных предпринимателей. Основное условие — выбрать подходящий шаблон документа, закрепить его в учетной политике и согласовать с контрагентами.

Исключения из Использования УПД- Предоплата

УПД не используется в случаях, когда продавец работает с предоплатой.

- Алкоголь и Спиртосодержащая Продукция

Универсальный передаточный документ не составляется для алкогольной и спиртосодержащей продукции.

Понятие универсального передаточного документа (УПД) пришло к нам в 2013 году с подачи ФНС России по согласованию с Министерством финансов. Это форма документа объединяет в себе первичный учетный документ и счет-фактуру, который и формируется на его основе, для целей налогового учета.

Появление УПД стало возможным благодаря вступившему двумя годами ранее в силу закону № 402-ФЗ РФ «О бухгалтерском учете», который давал возможность отказаться от унифицированных форматов первички, закрепляя только заполнение обязательных для нее реквизитов. Наряду с этим на уровне законодательства появилось разрешение вносить в счета-фактуры дополнительные сведения, например, обычно не вносимые туда обязательные реквизиты для первичного учета. Все это сформировало возможность для появления УПД.

Поскольку первичные документы используются и для бухгалтерского, и для налогового учета (вычет НДС возможен только при наличии соответствующей первички), это обеспечило законность применения УПД для обоих видов учета, позволив избежать дублирования данных, большинство из которых повторяются в первичке и СФ. О преимуществах этого мы поговорим ниже.

При переходе на ЭДО продавцу и покупателю необходимо заранее договориться, какими документами обмениваться – УПД или отдельно СФ и первичными документами

Когда можно применять УПД?

Применение УПД не носит обязательный характер, то есть субъект налогообложения может сам выбирать, использовать ли его вообще, или использовать его наряду с традиционными формами. В разъяснениях были описаны ситуации, для которых может быть применен УПД:

- Отгрузка товаров с/без транспортировки;

- Передача результатов выполненных работ;

- Оказание услуг;

- Посреднические операции;

- Передача имущественных прав как исключительных, так и по договору лицензионного соглашения.

Для применения УПД организация должна утвердить его использование в учетной политике, а также составить распоряжение руководителя об утверждении бланка УПД.

Что такое «статус УПД»?

Статус в УПД пояснение, поскольку он может использоваться в двух «качествах»:

- Статус «1» устанавливается, когда УПД используется как первичка и счет-фактура;

- Статус «2» устанавливается, когда УПД используется только как первичка, только для целей бухгалтерского учета.

Таким образом, статус показывает, какую функцию несет УПД в документообороте. Если при создании УПД по ошибке установлен статус «2», но все обязательные для СФ поля заполнены, то этот УПД можно использовать для подачи на вычет.

УПД со статусом «2» могут использовать:

- Неплательщики НДС, например, юрлица на упрощенке, так как выставление УПД не обязывает к исчислению и уплате НДС

- Комиссионеры для отгрузки товаров комитенту

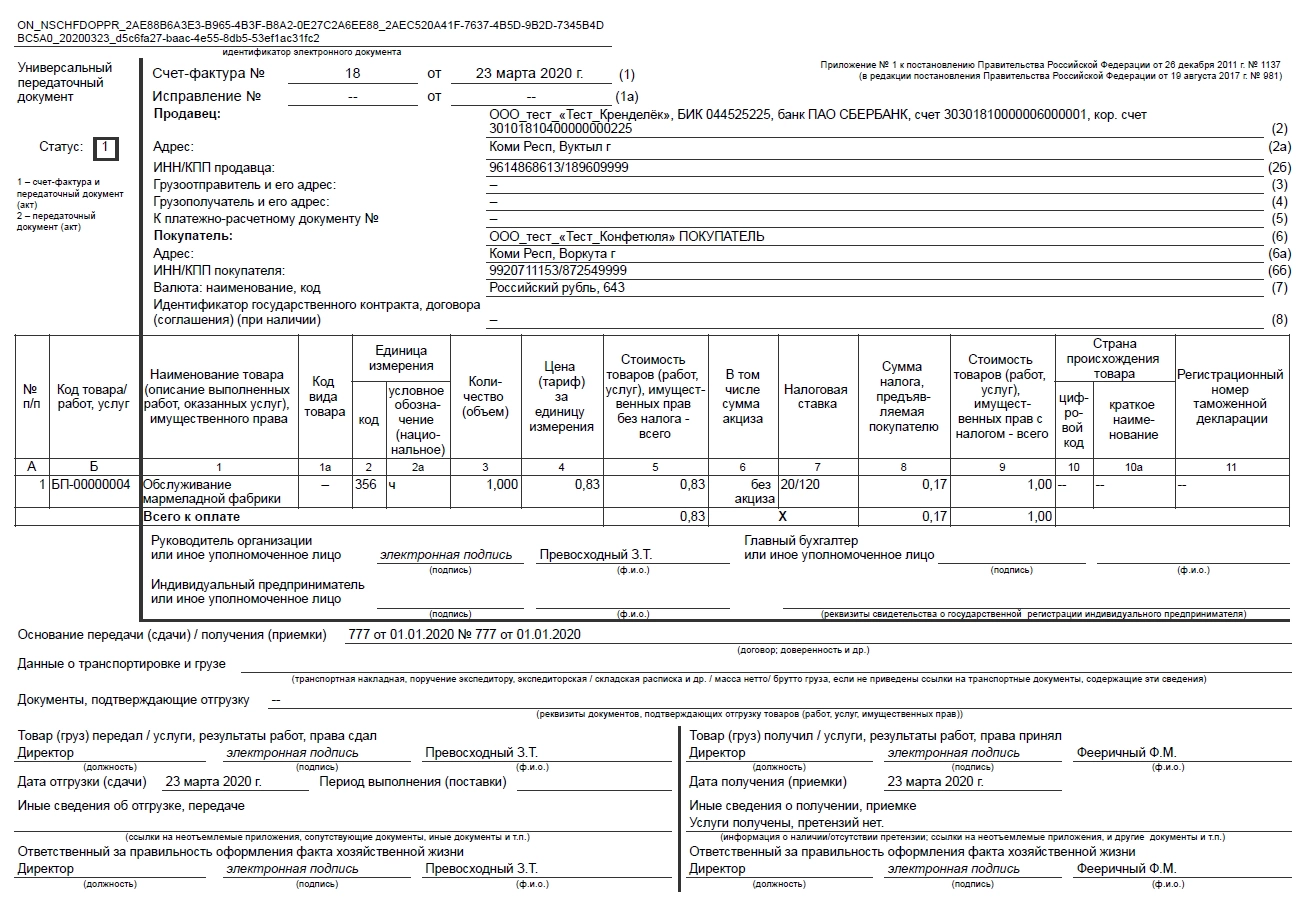

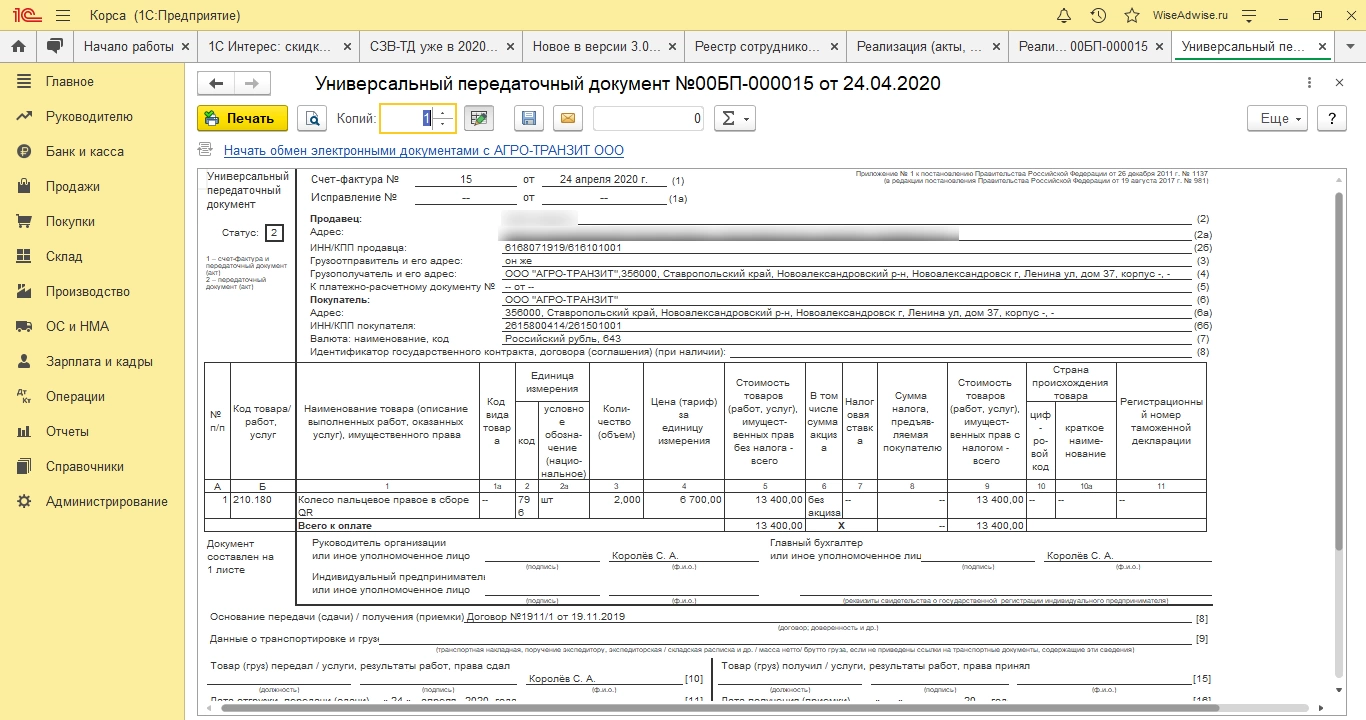

Что включает в себя УПД и как его правильно заполнить?

УПД, как мы уже говорили, состоит из двух частей – первичного документа и счета-фактуры, составленного на его основании. На печатной форме фактурная часть обведена жирной рамкой.

Законодательство при этом настаивает на присутствии в документе следующих данных:

- Название документа;

- Название юрлица-составителя*;

- Дата его составления и номер**;

- Отображение факта хозоперации;

- Цена и количество объектов;

- Подписи с расшифровкой и должностью для идентификации подписантов – ответственного за операции и ответственного за подписание или их заместителей.

- Основание сделки, если такая информация введена в реализации.

Обязательные поля для УПД со статусом «1»:

- Платежно-расчетный документ, к которому он составлен;

- В числе суммы сумма акциза;

- Налоговая ставка;

- Цифровой код страны происхождения товара;

- Краткое наименование страны происхождения товара;

- Номер таможенной декларации.

*Если бухучет продавца ведется сторонней организацией, то выводятся данные этой организации, также в поле могут быть указаны данные комиссионера. В бумажном УПД есть место для печати, наличие которой не является обязательным условием. А если на печати четко видны данные продавца, то название составителя можно не заполнять.

**От статуса зависит дата и номер УПД. Налоговики предъявляют особые требования к порядку нумерации в счетах-фактурах, а для первички номер не является обязательным реквизитом. Таким образом:

- Если к реализации ввели СФ, то УПД будет формироваться со статусом «1». При этом дата составления документа и номер УПД будут присваиваться в соответствии с хронологией нумерации счетов-фактур, то есть требованиями налогового учета.

- Если же СФ нет, то УПД формируется со статусом «2», дата составления документа и номер будут браться из накладной в соответствии с хронологией нумерации первичных документов по правилам бухучета.

УПД – что это за документ в бухгалтерии?

Как мы уже выяснили, УПД может заменять собой и СФ, и первичку, или только первичку: в зависимости от выбранного статуса УПД можно (первый вариант) или нельзя (второй вариант) использовать для подачи на вычет. УПД нельзя использовать только вместо счета-фактуры!

То есть УПД является основанием для:

- начисления/вычета НДС;

- подтверждения доходов продавца;

- подтверждения расходов покупателя.

При получении предоплаты или части оплаты по сделке, а также оплаты за выполнение обязанностей налогового агента, следует выписывать СФ в обычном виде.

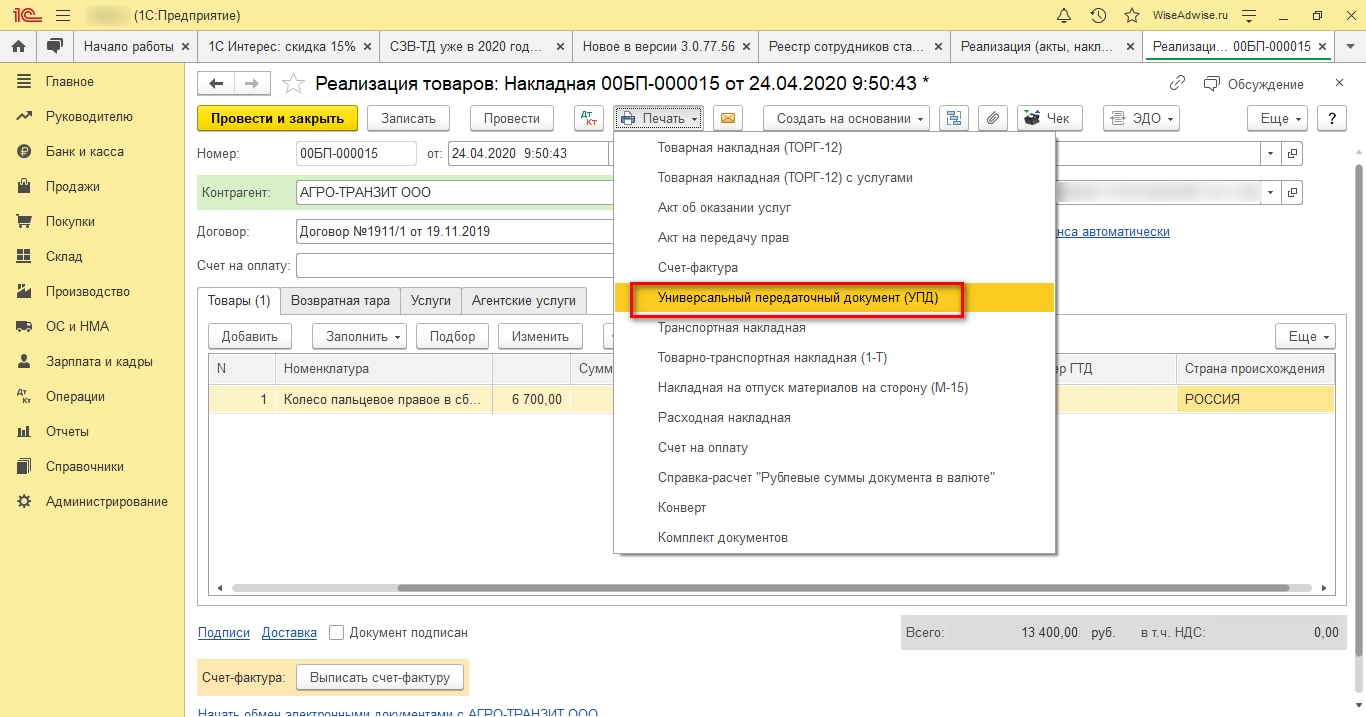

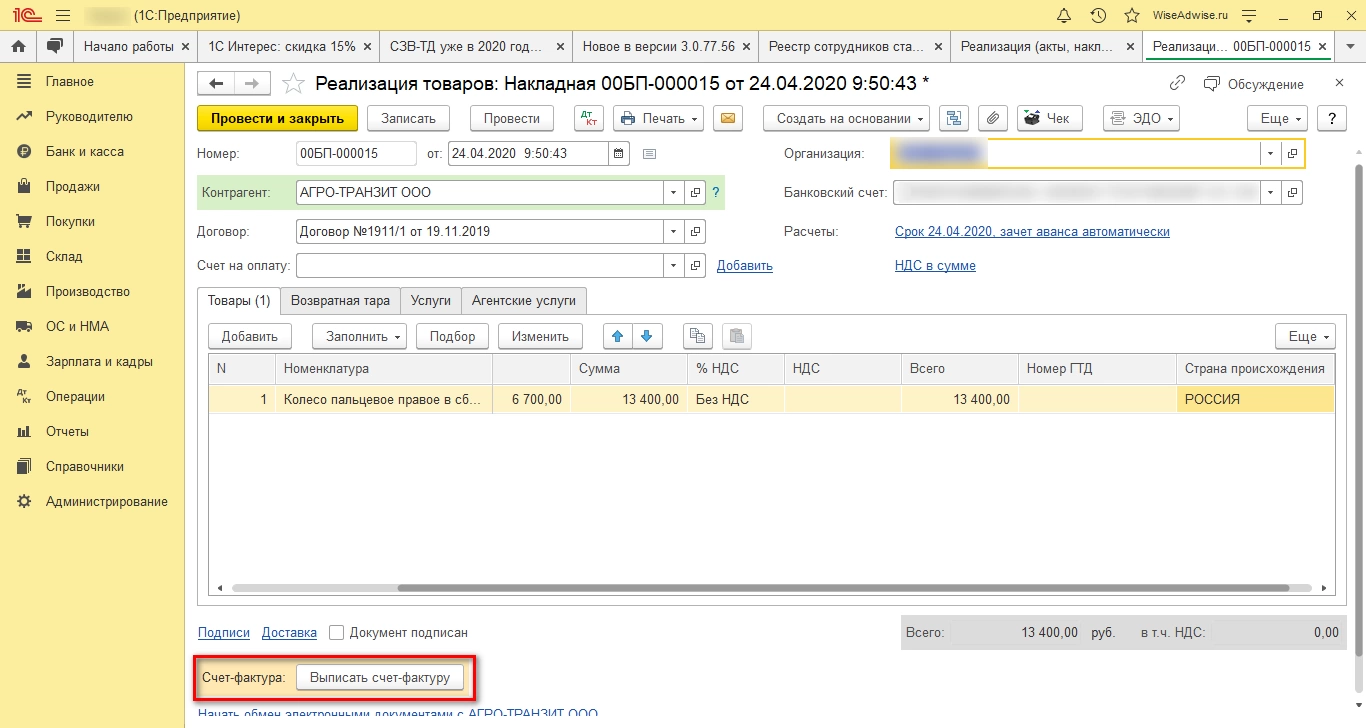

Для того чтобы сформировать УПД, достаточно воспользоваться печатной формой в документе реализации.

В 1С понятия УПД как отдельного документ не существует, но поскольку УПД исполняет роль счета-фактуры, для завершения цикла работы с использованием УПД необходимо зарегистрировать его, как и обычный счет-фактуру.

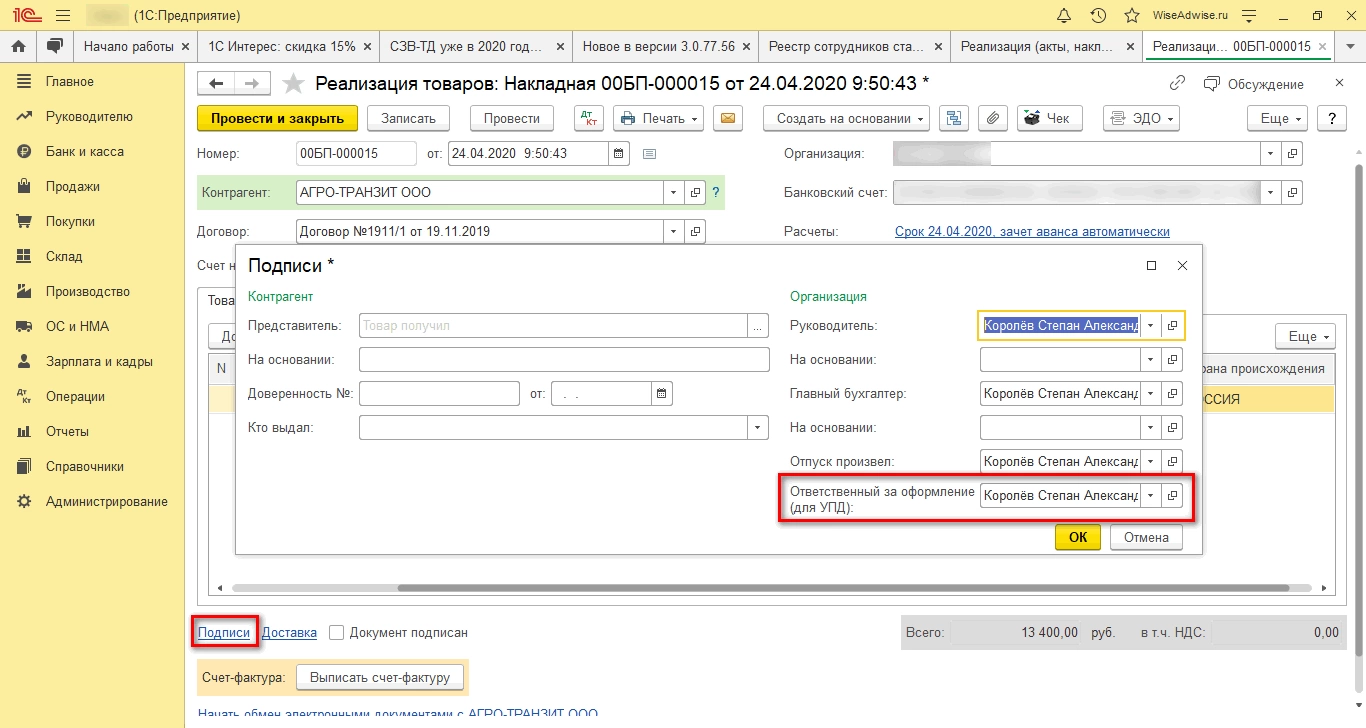

Далее заполнить подписанта УПД в дополнительной закладке.

После всех манипуляций можно использовать печатную форму УПД.

Счет-фактура или УПД: что удобнее?

Каждая компания решает для себя, как удобнее вести свой документооборот – с УПД или без. Важно понимать, что для использования УПД как СФ, документ должен содержать все заполненные реквизиты, обязательные для СФ.

Так как УПД многофункциональный документ, то он позволяет уменьшить документооборот, а составленный в электронном виде – снизит количество транзакций через оператора, то есть уменьшит затраты на ЭДО. Также цифровой УПД позволит всегда иметь пакет оригиналов «на руках».

Подключение 1С-ЭДО от официального партнера 1С. Комплект документов от 250 руб./мес.Существует ли корректировочный УПД?

Как и со счетами-фактурами УПД можно исправить или скорректировать.

Для корректировки, в условиях изменения фактических условий сделки и при наличии согласия контрагента на такую корректировку составляется универсальный корректировочный документ (УКД). Его отличие от первоначального документа заключается в том, что он должен содержать дату, когда контрагент согласился на корректировку или дата, когда получил об этом уведомление.

Если в УПД закралась ошибка, и ее исправили, документ является исправительным – то есть новой версией уже выставленного документа. При этом его исправление будет зависеть, во-первых, от статуса и, во-вторых, от того, какие именно показатели в документе необходимо исправить.

- Если в УПД со статусом «1» ошибка допущена в части и счета-фактуры, и первички, которые для счета-фактуры квалифицируются как грубые, мешающие налоговикам провести проверку, то необходимо в дополнительной строке указать дату и номер исправления.

- Если ошибки в части счета-фактуры не являются грубыми или находятся только «на территории» первичного документа, то УПД исправляется только как первичный документ. Для акцента на исправление рекомендуется поменять статус на «2», вне зависимости от первоначального. При этом ни руководитель, ни главбух не обязаны его подписывать. Соответственно, такой УПД не регистрируется.

- Если УПД со статусом «2» был исправлен, соответственно, в части первичного учетного документа, производятся те же действия, что и в предыдущем пункте, но СФ в этом случае на основании исправленных данных рекомендуется выставить отдельно.

Отметим, что дата признания в налоговом учете определяется фактической датой осуществления сделки, и не зависит от даты исправления документа.

Сроки оформления универсального передаточного документа

Как и любой первичный документ, УПД должен быть составлен во время или сразу же после совершения любой хозяйственной операции. Это эталонная ситуация, которая не всегда «срабатывает».

В рекомендуемой форме УПД выделяют три даты:

- Дата составления документа;

- Дата реального совершения сделки;

- Дата получения/приемки.

Поскольку к дате выставления счетов-фактур законодательство предъявляет особые требования в связи с необходимостью зафиксировать момент определения налоговой базы и момент возникновения права на вычет, разберемся в этом параметре поподробнее.

- Когда все три даты будут совпадать, с датой определения налоговой базы по НДС вопросов не возникнет.

- Если первые две даты совпадают, то эта дата станет датой определения налоговой базы, а датой определения налоговой базы для работ станет дата подписания акта сдачи-приемки работ заказчиком.

- Если УПД составили до или после отгрузки, то датой определения налоговой станет дата реального совершения сделки, а для работ – дата приемки.

В любом случае, право на вычет возникнет у покупателя при наличии УПД, но не ранее даты получения товара или даты приемки работ.

Чем бумажный документ УПД отличается от электронного?

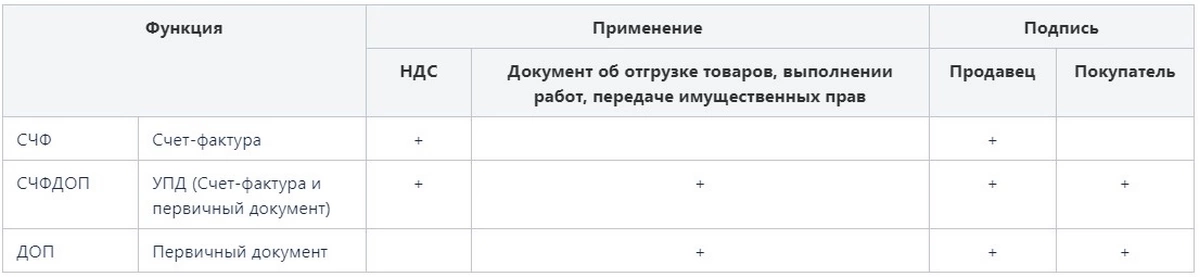

Приказ ФНС от 24.03.2016 № ММВ-7-15/155@ утвердил формат УПД, после чего появилась возможность оформлять УПД в электронном виде. Выглядит он так же как бумажный, и как и у бумажного, каждый вид электронного УПД имеет свои обязательные поля, а также требования к подписанию:

- СЧФ – счет-фактура, подписывается только продавцом;

- СЧФДОП – универсальный передаточный документ (счет-фактура и первичный документ), подписывается продавцом и покупателем;

- ДОП – первичный документ, подписывается продавцом и покупателем.

Для УПД статуса «1» используются все три формата, для УПД статуса «2» – второй и третий.

Электронный УПД может быть:

- Односторонний, один xml-файл, содержащий информацию и подписи продавца;

- Двусторонний, два xml-файла, где один файл содержит информацию и подписи продавца, второй файл содержит информацию и подписи покупателя.

Подписывать электронный УПД может лицо, уполномоченное на подписание СФ и первички. Если такими полномочиями наделены разные сотрудники, то подписей должно быть несколько – по одной от каждого уполномоченного лица.

В электронных УПД обязательно корректно указывать статус лица, подписывающего документ:

- Сотрудник продавца;

- Сотрудник организации, составившей файл продавца;

- Сотрудник иной уполномоченной организации; при использовании этого статуса также необходимо заполнить поле «Основание полномочий (доверия)»

- Уполномоченное физическое лицо (в том числе ИП).

От выбранного статуса зависит информация в поле «Основание полномочий».

Существенные отличия бумажной и цифровой версии УПД кроются в преимуществах использования электронного документооборота вообще, а не конкретно этой формы документа. Хотя использование УПД при электронном обмене через оператора позволяет снизить количество пакетов документов, пересылаемых по телекоммуникационным каналам связи, а значит снижает затраты на оплату транзакций у оператора. При этом цена использования электронного документооборота сама по себе несопоставима с затратами, которых требует бумажный документооборот: расходники для принтера, бумага, оплата курьера или почты, не говоря уже о трудозатратах, – из всего этого складываются внушительные суммы.

А если учесть, что система ЭДО сокращает время отклика, снижает ошибки, гарантирует наличие актуальных документов, и при этом обмен защищен «со всех сторон», отличия электронного УПД от бумажного становятся очевидными.

консультация эксперта

самые свежие новости 1 раз в месяц