Сегодня мы рассмотрим, что – какие инструменты и функционал, имеет программа 1С для исчисления с НДФЛ и его корректного отражения в налоговом учете.

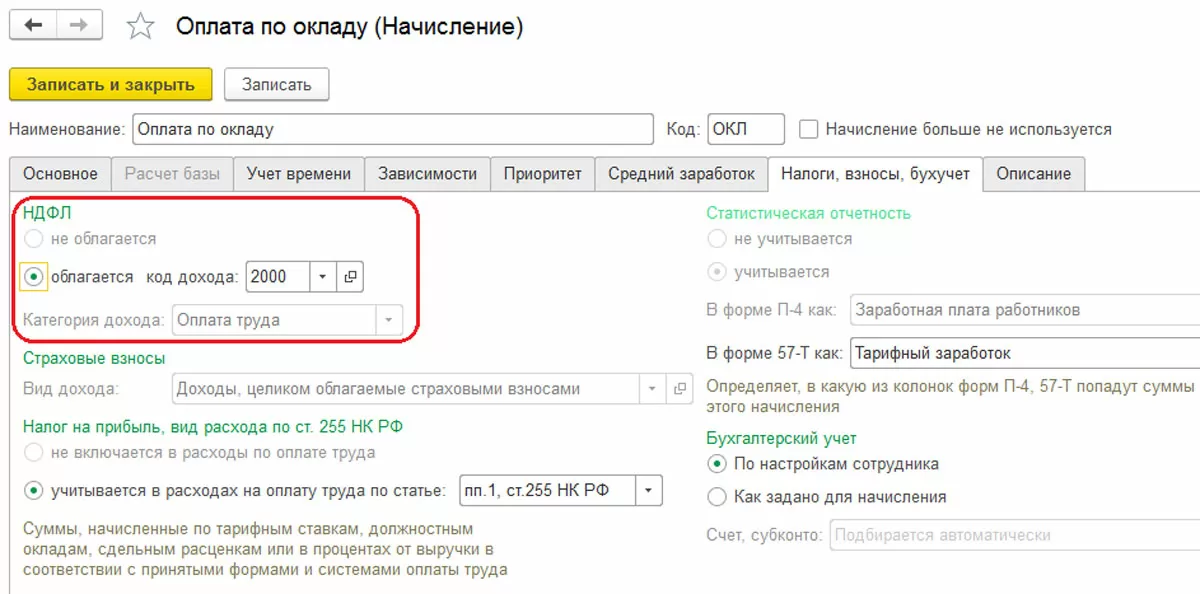

Порядок обложения налогом вводится при настройке вида расчета

Код с Рис.1 можно выбрать в «Видах доходов НДФЛ», где каждому элементу присвоен процент налогообложения и указано, относится ли он к оплате труда.

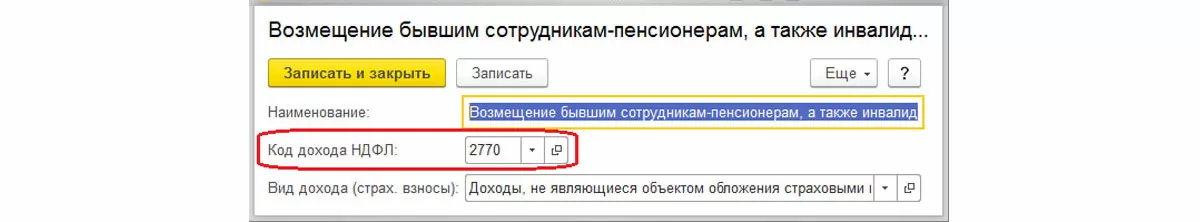

Категория дохода позволяет уточнить дату его получения в ведомости, которая была указана первоначально в расчетном документе. Для указания порядка расчета налога на доход уволенных работников в одноименном справочнике выбирается порядок расчета.

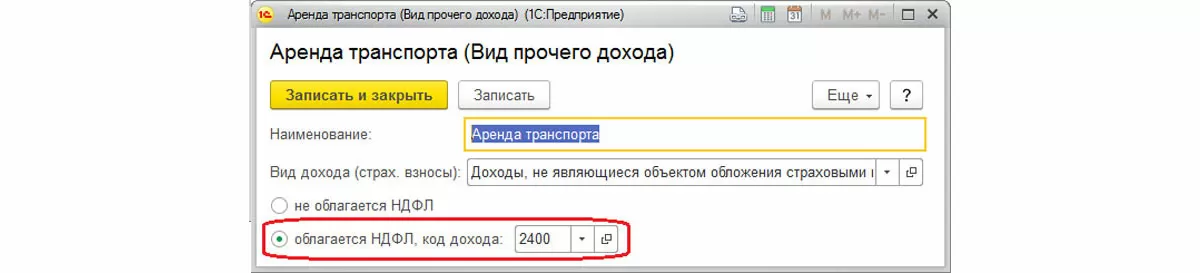

Для указания варианта расчета налогов для других доходов физлиц также используются соответствующие справочники.

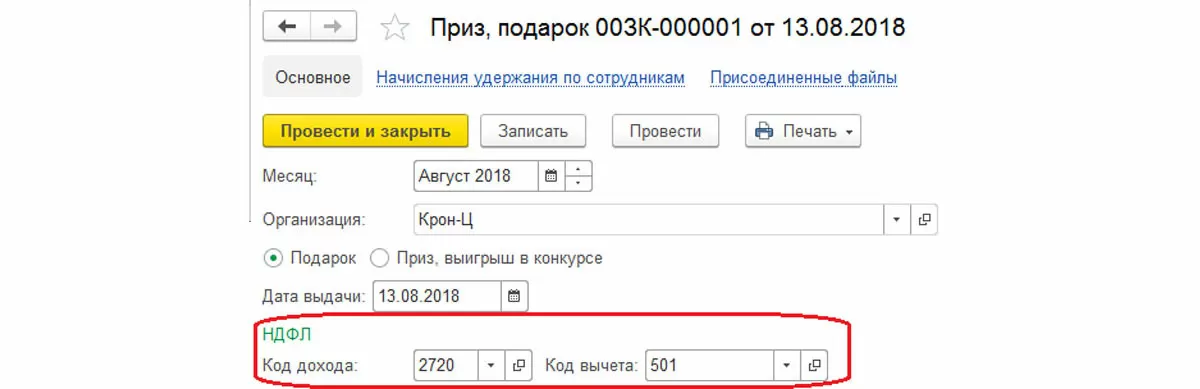

Можно обозначить код дохода непосредственно в поле документа.

Вычеты хранятся в «Видах вычетов НДФЛ». Если у вас есть дополнительные вопросы, достаточно обратиться к нашим специалистам, они оперативно помогут настроить корректный расчет НДФЛ в 1С:ЗУП.

Авансовые платежи по налогу по иностранным гражданам фиксируются одноименным документом «Авансовые платежи по НДФЛ». Заявление о правомерности зачета аванса расположено в «1С-Отчетность».

В регистры учета НДФЛ в 1С 8.3 расчетными документами фиксируется налогооблагаемая база и исчисленный налог, который определяется на дату фактического получения дохода.

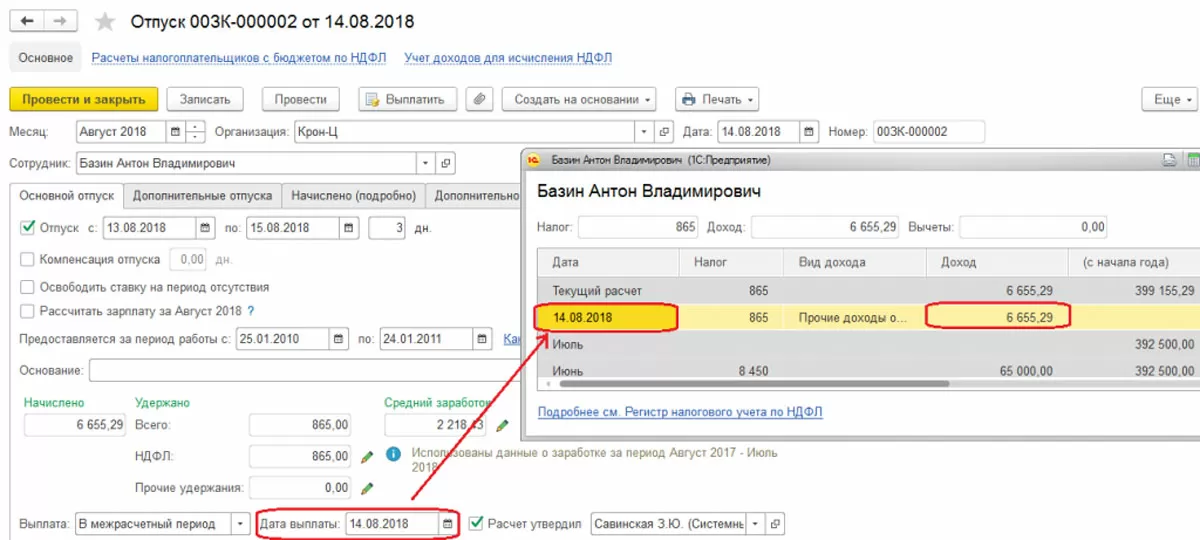

Налог со всевозможных пособий, отпускных и других межрасчетных оплат в документах отображается сразу на планируемую дату оплаты.

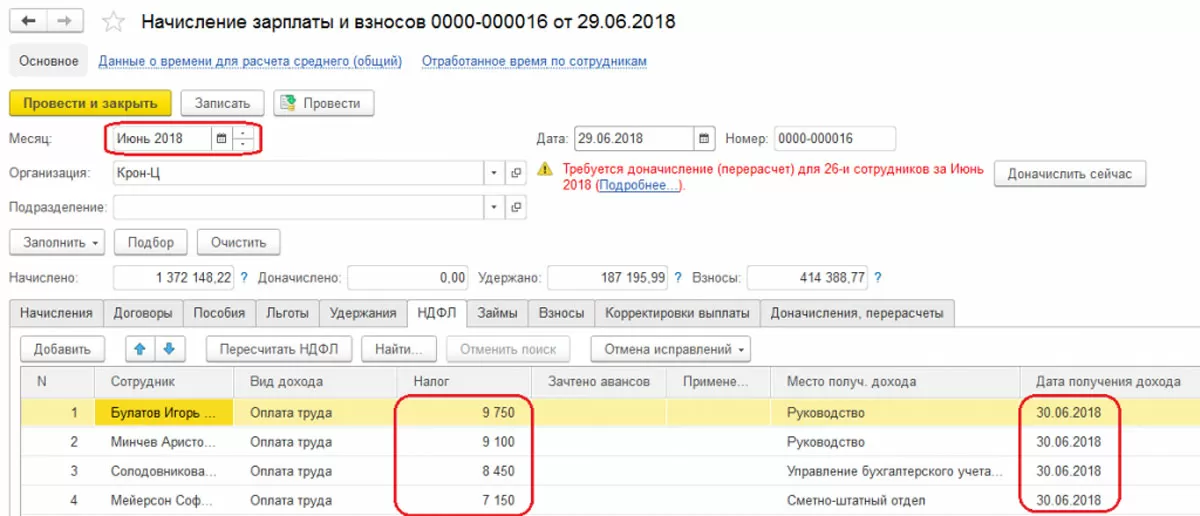

Фактическое получение дохода для видов расчета, в коде дохода которых указано «Соответствует оплате труда», датируется последним днем месяца начисления или числом увольнения.

Доход фиксируется в «Начислении…», «Премии» и др.

Удержанный налог фиксируется в зарплатных документах.

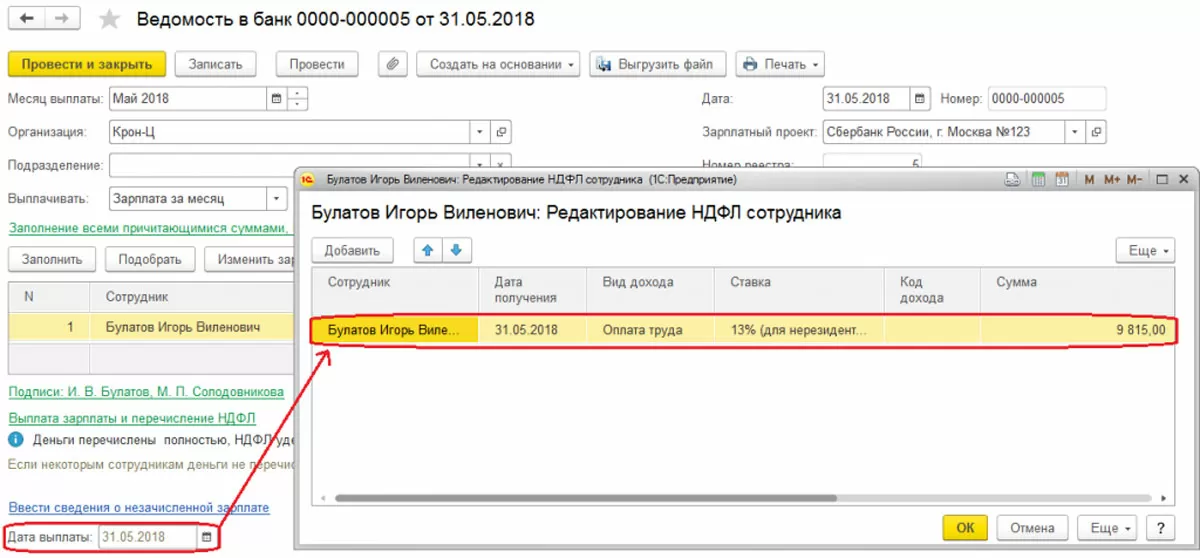

Удержание налога датируется числом выплаты, проставленным в зарплатной ведомости. Фактическая дата выплаты фиксируется еще и документами «Подтверждение выплаты доходов», «Подтверждение зачисления зарплаты».

При расчете удержания заполняется документ-основание, по которому фиксируется сумма дохода, которая впоследствии учитывается в строке 130 в отчете 6-НДФЛ.

Для отображения в отчетах перечисленный налог отображается в ведомости на выплату зарплаты при указании признака «Налог вместе с зарплатой» или отдельной формой «Перечисления в бюджет». При этом срок перечисления обусловлен видом дохода. Крайний срок регистрируется в системе при удержании и используется при составлении отчета 6-НДФЛ.

Для анализа НДФЛ существуют следующие отчеты:

- Помесячная аналитика;

- Регистр налогового учета по НДФЛ;

- Сводная 2-НДФЛ.

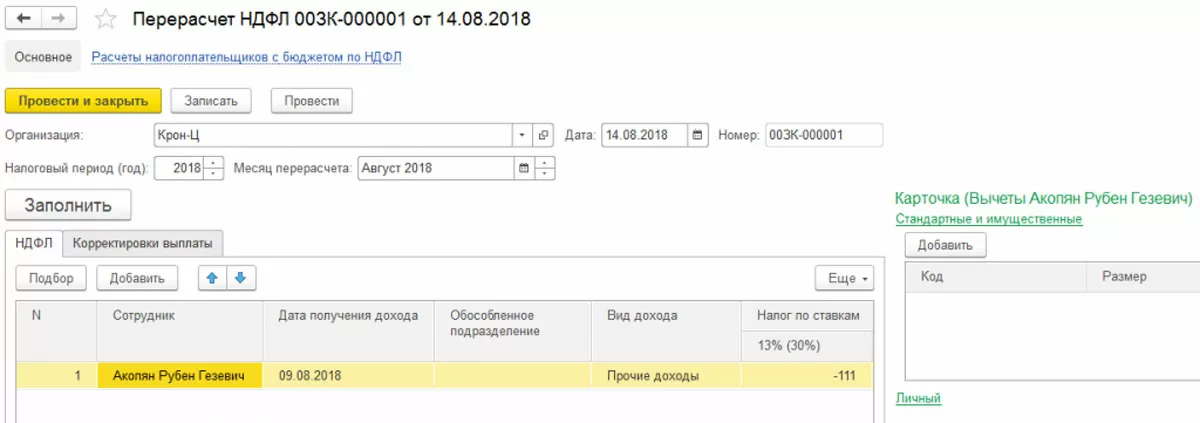

Если в ЗУП необходимо перерасчитать налог по каким-либо причинам, то используют документ «Перерасчет налога на доходы физлиц», расположенный в меню «Налоги и взносы». Здесь налог пересчитывается с начала налогового периода, указанного здесь же.

Для корректировки учета рассматриваемого вида налога в 1С ЗУП используется специализированный документ «Операция учета НДФЛ». Он позволяет редактировать налоговые регистры:

- Вычеты, предост. по уведомлению НО;

- Предоставленные стандартные и социальные вычеты;

- Расчеты налоговых агентов/налогоплательщиков с бюджетом по НДФЛ;

- Учет доходов для расчета НДФЛ.

самые свежие новости 1 раз в месяц

Стандартные вычеты вводятся в систему документом «Заявление на вычеты по НДФЛ». Порядок подсчета стандартных вычетов задается в настройках учетной политике в карточке организации: имущественные – в «Уведомлении НО о праве на вычеты», профессиональные – в «Акте приемки выполненных работ», «Договоре авторского заказа».

Сервисы для простой работы с НДФЛ

Если по сотруднику излишне удержан налог, то в текущем периоде по нему он рассчитается с «минусом». В случае, когда за текущий месяц его общая сумма по сотруднику отрицательная, он не будет удержан и не будет приниматься к зачету в счет будущих платежей. В расчетных документах НДФЛ к зачету можно увидеть на вкладке «Корректировки выплаты». В следующем периоде система автоматом уменьшит удержанный налог на сумму корректировки, но можно и возвратить налог с помощью «Возврата».

Корректный учет НДФЛ в системе зависит от правильности заполнения регистрации в налоговом органе в карточке подразделения/организации. По регистрации в налоговом органе собираются соответствующие отчеты в ЗУП. На базе срока выдачи дохода рассчитывают крайнюю дату перечисления, которая отображается в регистрах при проводке.

консультация эксперта

самые свежие новости 1 раз в месяц