Корректный учет НДФЛ важен для автоматического заполнения отчета 6-НДФЛ. Как правило, наибольшие трудности возникают при заполнении раздела второй формы этого отчета.

В этой статье приводится инструкция по формированию отчета 6-НДФЛ для пользователей типовой конфигурации 1С:Зарплата и Управление Персоналом 2.5

В разделе 2 отчета 6-НДФЛ указываются:

- по строке 100 – дата фактического получения доходов;

- по строке 110 – дата удержания налога с суммы фактически полученных доходов;

- по строке 120 – дата, не позднее которой должна быть перечислена сумма налога;

- по строке 130 – обобщенная сумма фактически полученных доходов (без вычитания суммы удержанного налога), на указанную в строке 100 дату;

- по строке 140 – обобщенная сумма удержанного налога, на указанную в строке 110 дату.

Рассмотрим, каким образом в программе «1С:Зарплата и Управление Персоналом 2.5» фиксируются даты, указанные в строках 100-120 отчета 6-НДФЛ.

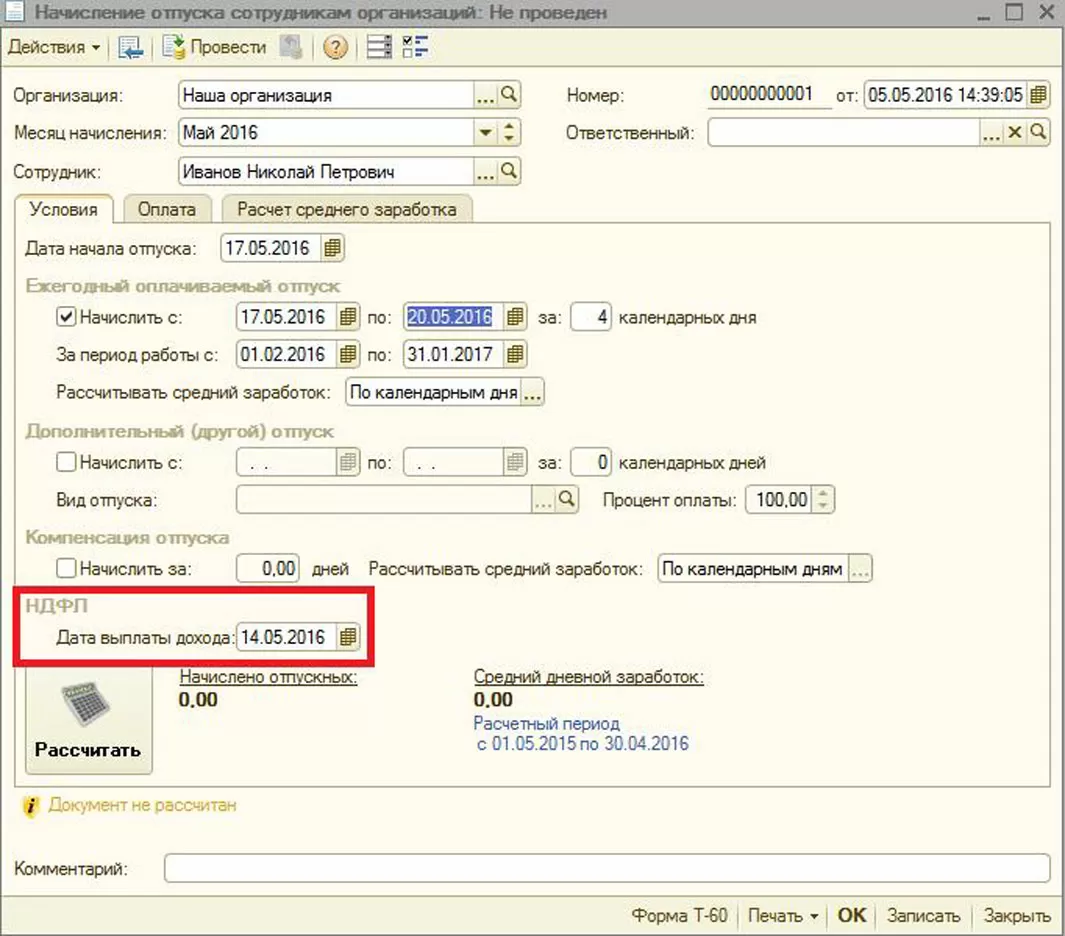

Налог с межрасчетных выплат исчисляется и фиксируется непосредственно в документах, которыми такие доходы начисляются (например, «Отпуск», «Больничный лист» и т.д.). Дата получения дохода определяется как дата выплаты и указывается в специальном поле.

В качестве примера, рассмотрим документ «Начисление отпуска» сотрудникам организации ЗУП ред.2.5

Каким образом будет зафиксирован удержанный НДФЛ зависит от настройки программы «При начислении НДФЛ принимать исчисленный налог к учету как удержанный». Если данный параметр установлен, удержание НДФЛ будет зафиксировано тем же документом-начислением и датой выплаты дохода. Поэтому важно, чтобы дата документа начисления совпадала с датой выплаты дохода.

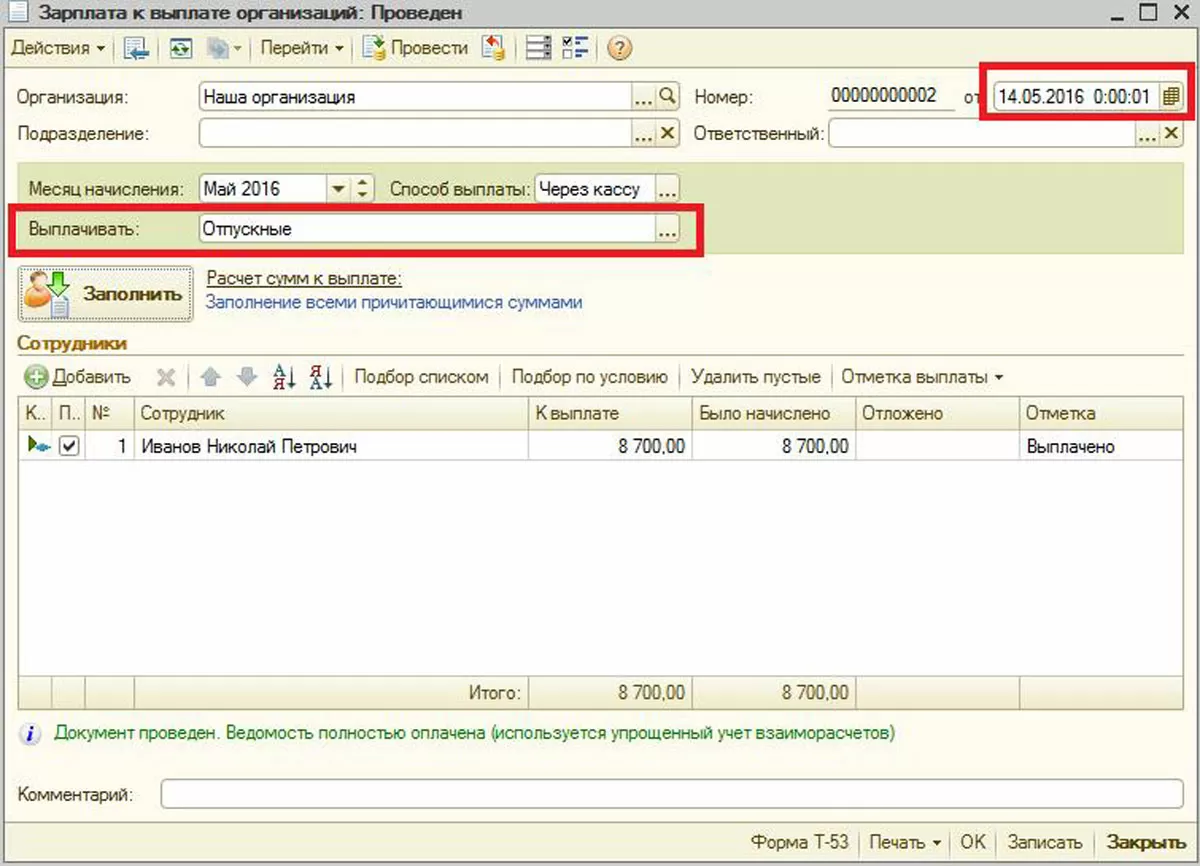

Настроим 1С:ЗУП для корректного учета удерженного НДФЛЕсли настройка «При начислении НДФЛ принимать исчисленный налог к учету как удержанный» не установлена, НДФЛ будет удержан документом выплаты «Зарплата к выплате организаций». Если ведется упрощенный учет взаиморасчетов, - документами «Расходный кассовый ордер» или «Выписка из банка на перечисление зарплаты». Важно, чтобы дата документа выплаты совпадала с датой выплаты дохода, указанной в документе начисления.

самые свежие новости 1 раз в месяц

Если происходит выплата отпускных, в документе «Зарплата к выплате организаций» в поле «Выплачивать» необходимо указать тип выплаты «Отпускные». На основании типа выплаты в отчете 6-НДФЛ заполняется строка 120 «Срок перечисления налога».

В качестве примера, рассмотрим документ «Зарплата к выплате организации» 1С:ЗУП ред.2.5

Также при проведении документа, регистрирующего выплату дохода, важно учитывать, что на момент проведения документа в программе не должен быть зарегистрирован исчисленный, но не удержанный налог по данным сотрудникам. В противном случае, данный документ зафиксирует удержание по исчисленному налогу, например, с начисленного оклада, что повлечет за собой некорректное заполнение второго раздела отчетности 6-НДФЛ.

Для тех, кто осуществил переход на 1С:ЗУП 3.0, а также обновился до 3.1, могут использовать в своей работе более гибкий функционал.

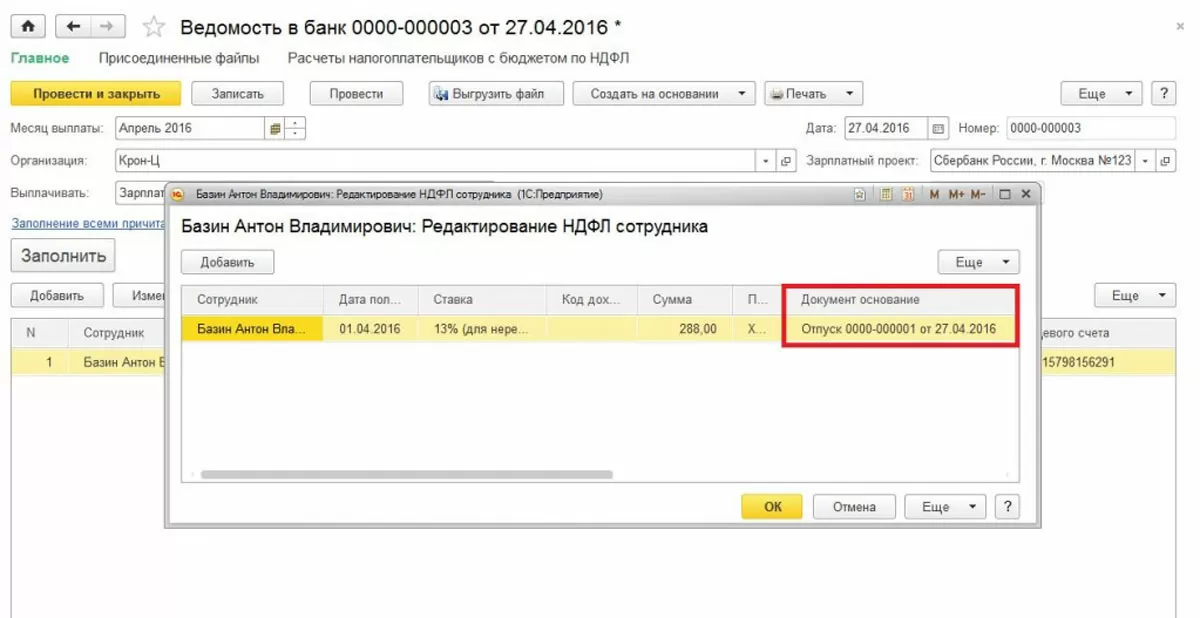

НДФЛ исчисленный регистрируется документами начислениями. Дата получения дохода определяется как дата выплаты и указывается в специальном поле. Удержанный НДФЛ всегда регистрируется документами выплат (Ведомость в банк, Ведомость в кассу). В отличие от 1С:ЗУП ред.2.5, в 3.0 и, соответственно, 3.1, отсутствует настройка, позволяющая выбрать другой вариант. Однако, в 1С:ЗУП ред.3.0 в документе выплаты существует колонка «НДФЛ к перечислению», в табличной части которой расшифровано, на основании каких документов собран НДФЛ к удержанию. Данную табличную часть можно редактировать, что исключает «лишнюю» регистрацию удержанного НДФЛ.

В качестве примера, рассмотрим документ «Ведомость в банк» 1С:ЗУП ред.3.0

В графе «Выплачивать» не обязательно указывать «Отпускные», так как выплата отпускных может совпасть с днем выплаты заработной платы, и удобнее включить все суммы в одну ведомость. Программа, в любом случае, учтет корректный срок перечисления налога.

Поможем разобраться в учете удержанного НДФЛ. Первая консультация бесплатно!В заключении добавим, что внедрение программы ЗУП новейших версий дает возможность кадровым специалистам и расчетчикам использовать в работе современный, многофункциональный инструмент, снижая трудозатраты и исключая ошибки.

консультация эксперта

самые свежие новости 1 раз в месяц