К выставлению счета-фактуры предъявляют особенные требования, поскольку он необходим для учета НДС. Это значит, что с ним будут «иметь дело» не только продавец товаров, работ или услуг с их покупателем, но также и контролирующие органы.

Счет-фактуру оформляет продавец в течение 5 дней с момента передачи предмета договора покупателю. Он может сделать это как в бумажном, так и в электронном виде. В бумажном виде все просто – документ формируют в 2-х экземплярах, первый остается у продавца, а второй уходит покупателю, например, по почте или с курьером. С электронными вариантами все несколько сложнее, но именно в этих «сложностях» кроются основные преимущества ЭСФ.

Особенности работы с электронными счетами-фактурами

Главная особенность работы со счетами-фактурами в электронной форме обусловлена тем, что они составляются по взаимному согласию сторон сделки и при наличии у сторон совместимых технических средств и возможностей для приема и обработки этих счетов-фактур. Данное условие, а также формат счетов-фактур и процедур обмена по телекоммуникационным каналам связи – через оператора электронного документооборота, устанавливают соответствующие нормативные документы ИФНС.

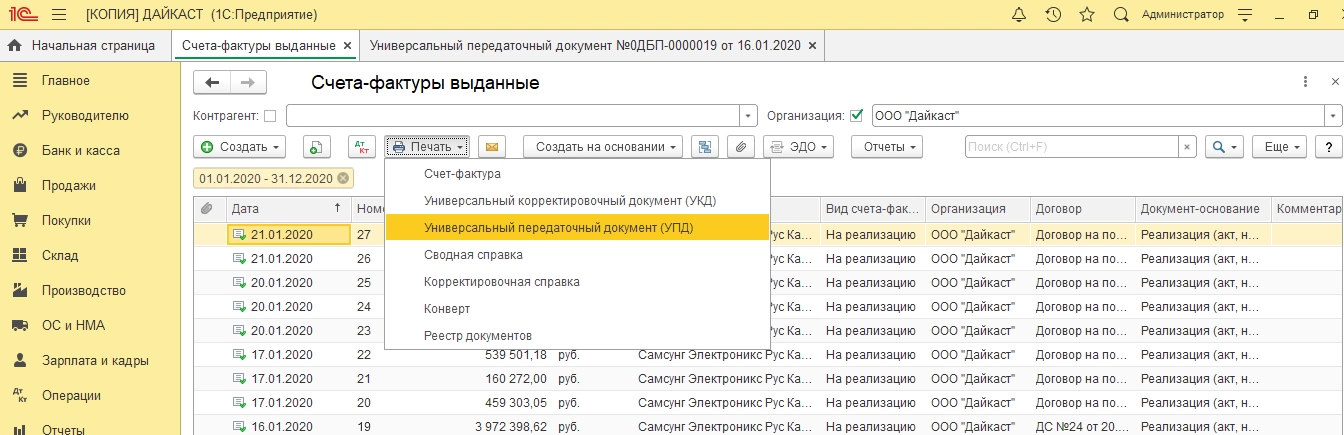

Подключение 1С-ЭДО от официального партнера 1С. Комплект документов от 250 руб./мес.Отметим, что для удобства сторон сделки и контролирующих органов предусмотрен обмен не просто счетами-фактурами, а пакетом документов, именуемым УПД – универсальным передаточным документом. В него входит СФ и акт/накладная, что упрощает понимание информации по сделке и позволяет обмениваться сразу несколькими документами за одну сессию.

Обязательные для заполнения реквизиты

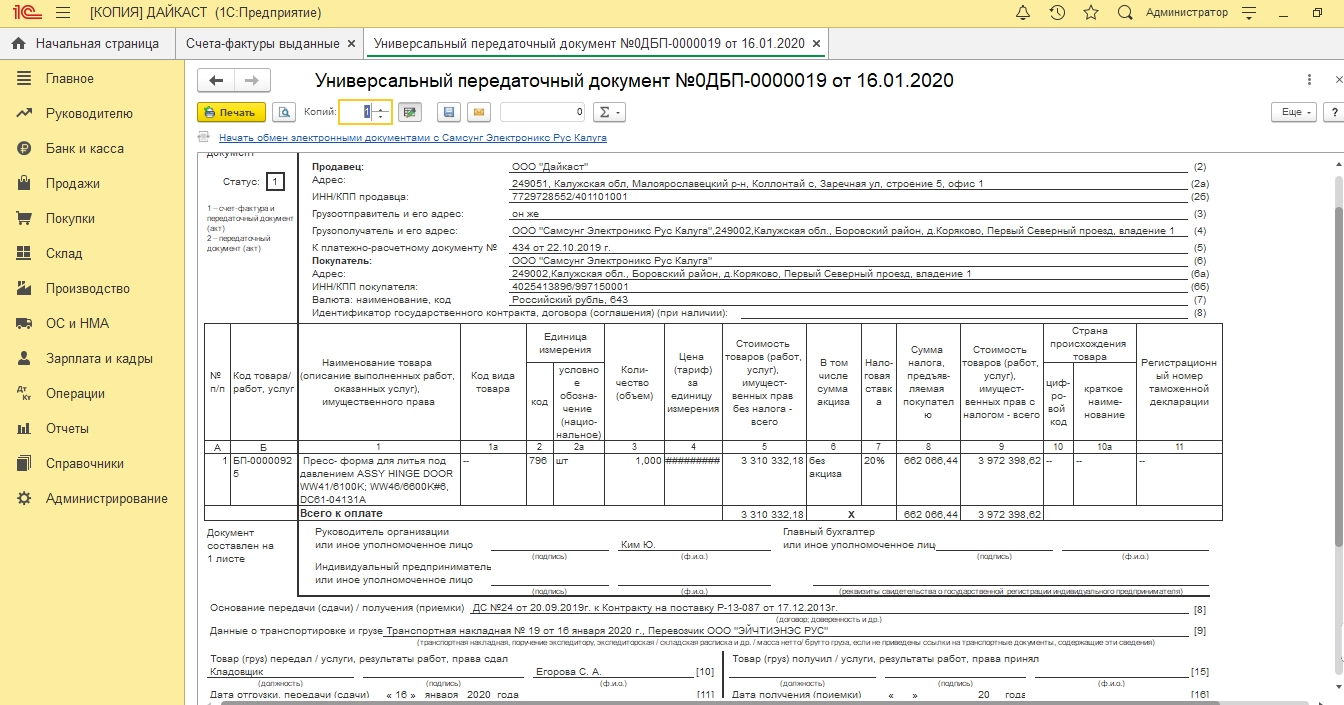

Список обязательных к заполнению реквизитов в счете-фактуре, опять же, обусловлен требованиями законодательства: данные считаются правильными, если не содержат ошибок и не мешают налоговой верно определить – кто продавец, а кто покупатель, наименование товаров (работ, услуг), их количество, стоимость одной единицы и всей партии, налоговую ставку, сумму НДС, предъявленную покупателю.

То есть счет-фактура в электронном виде содержит те же реквизиты и данные, что и его бумажный аналог, но приобретает юридическую значимость после добавления особого реквизита – электронной подписи руководителя организации продавца или его доверенного лица с соответствующим уровнем защиты, то есть с усиленным квалифицированным сертификатом.

Так же как и в бумажном варианте, если вывести печатный образец электронного счета-фактуры на экран цифрового устройства, мы увидим реквизиты в шапке документа, фактурную (табличную) часть со всеми расчетами, но визуализация электронной подписи в самом документе при его открытии не отобразится, потому что является реквизитом. Для удобства пользователей реализована возможность получения «синей печати» на документе, как факта его подписания. На «штампе» содержится полная информация о статусе сертификата, подписанта и результат проверки подписи.

Как выписать электронную счет-фактуру?

Что подразумевается под выставлением электронных счетов-фактур? Продавец формирует документ реализации, создает к нему СФ, который загружает в систему ЭДО (или отдельно, или в составе УПД). Оператор автоматически фиксирует дату выставления счета-фактуры. Именно она будет указана в подтверждении оператора ЭДО о том, что документ поступил к нему на сервер. Когда документ отправляется покупателю, оператор фиксирует дату отправки, известив об этом обе стороны, счет-фактура считается выставленным. Отметим, что служебные сообщения оператора, сопровождающие отправки/получения счетов-фактур, будут сохранены вместе с ними и переданы налоговикам при запросе.

Получение счетов фактур

Получивший файл счета-фактуры должен не позднее следующего рабочего дня, если с документом все в порядке, подписать (сохранить с реквизитом подписи) счет-фактуру со своей стороны и оповестить через оператора контрагента о получении и принятии документа. На этом отдельно взятый процесс ЭДО будет считаться завершенным.

Следует помнить, что подписание извещений входит в перечень обязательных действий при обмене счетами фактурами, так как они прилагаются к счетам-фактурам при запросе ИФНС.

Если покупатель нашел в документе несоответствия или ошибки, он отклоняет документ и через оператора посылает продавцу запрос корректировки.

Можно ли исправить электронный счет-фактуру?

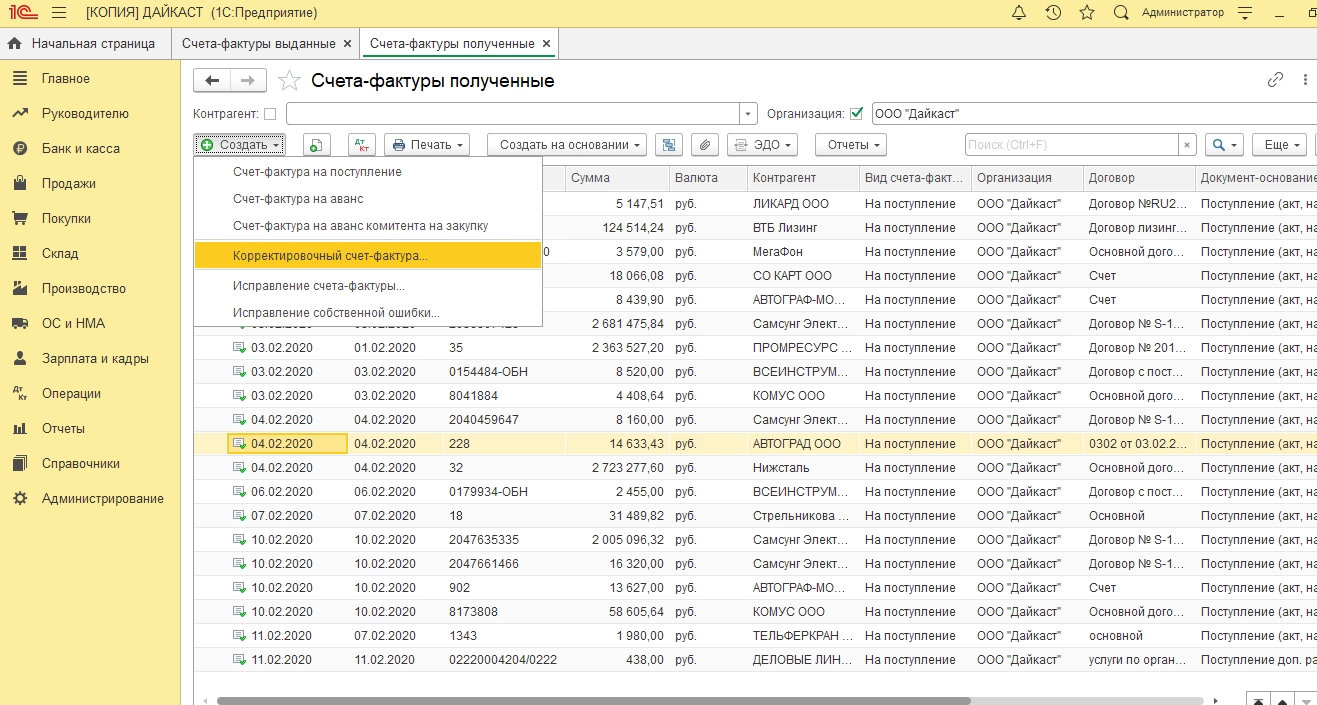

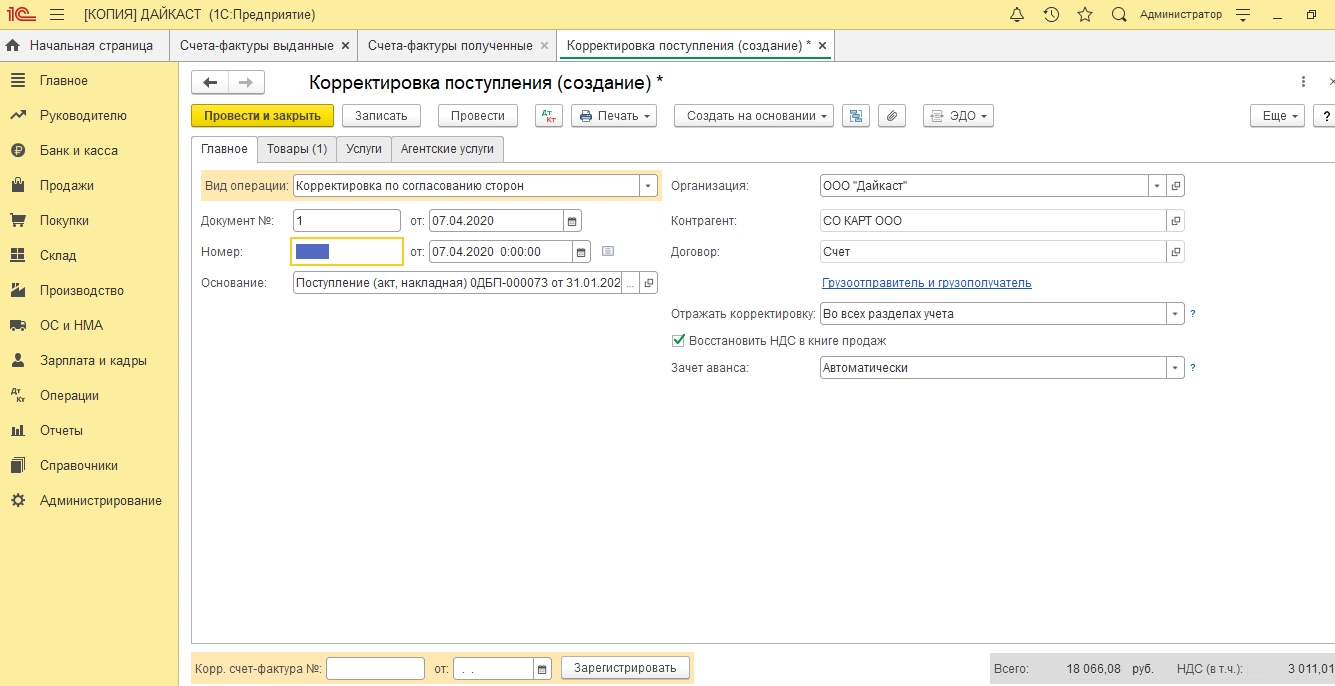

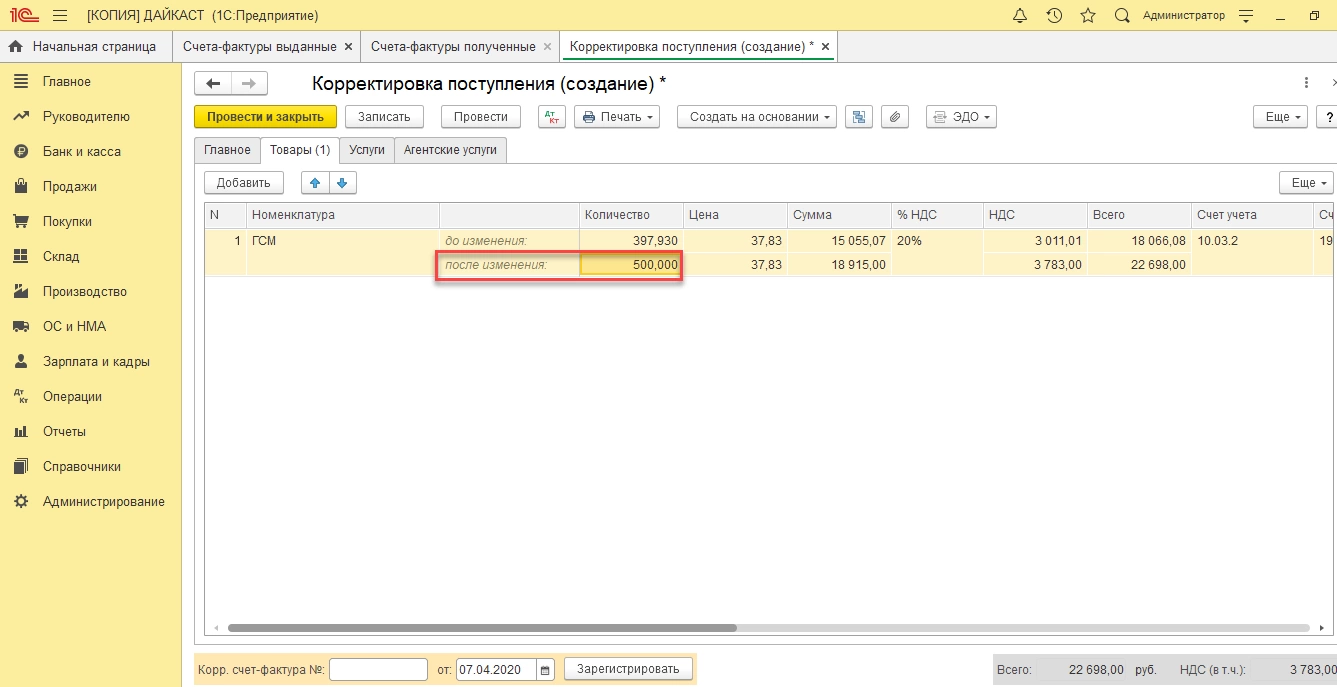

Если в выставленный счет-фактуру закралась ошибка, то в соответствии с №245-ФЗ, чтобы ее исправить, нужно создать новый документ – исправленный или корректировочный счет-фактуру, в зависимости от типа ошибки.

Обнаруженная ошибка в реквизитах или описка в цифрах в табличной части, потребуют ИСФ. При обнаружении ошибки покупатель должен отправить продавцу через оператора ЭДО уведомление об исправлении документа, получив которое, продавец корректирует документ и отправляет его как первоначальный электронный документ.

КСФ нужен, когда после завершения хозоперации произошло изменение стоимости, а значит и суммы НДС. Основанием для его выставления является новый первичный документ.

Оператор ЭДО также выставляет служебные документы с датами обмена ИСФ и КСФ, которые также подписывают обе стороны. В остальном процессы работы с электронными и бумажными корректировочными и исправленными счетами-фактурами идентичны.

Отметим, что именно первичная дата выставления счета-фактуры, пусть и ошибочного, считается датой выставления документа, которую будут учитывать контролирующие органы.

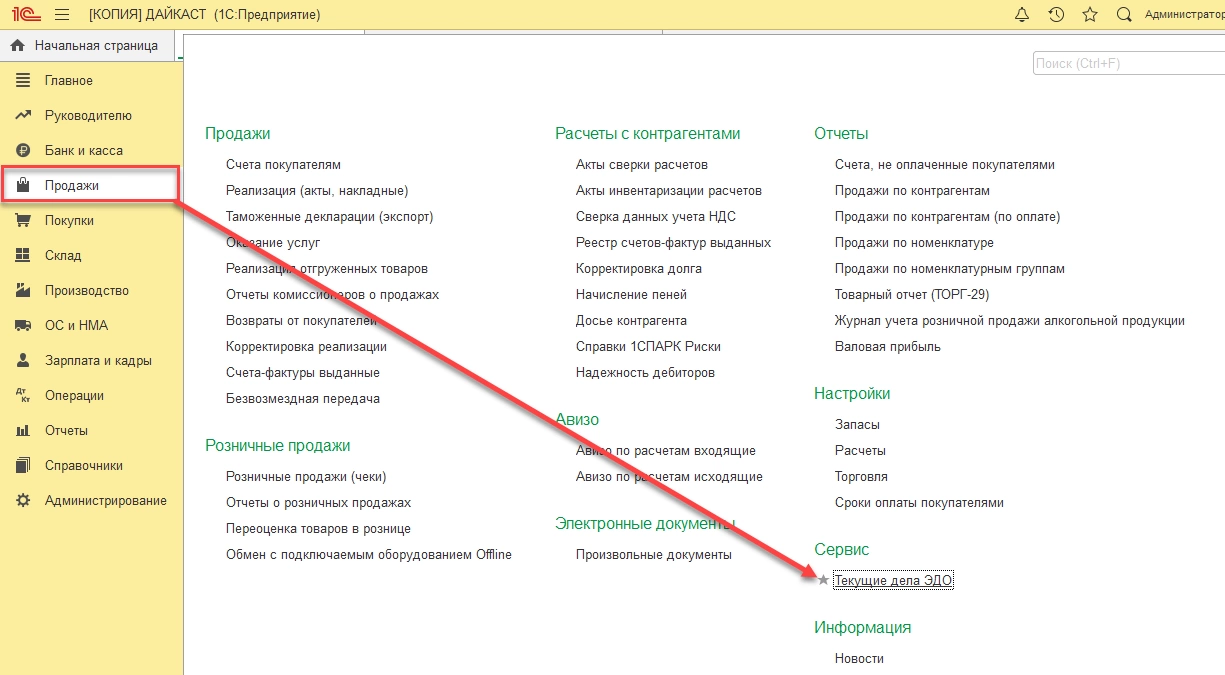

Как перейти на электронные счета-фактуры?

Государство, показывая в последние годы свою заинтересованность в переводе первичных документов в электронный вид, активно создавало полноценную нормативную базу по работе с ними, согласно которой выставить документ можно исключительно через одного из официально зарегистрированных операторов, которые перечислены на сайте ФНС.

Оператор подтверждает подлинность подписи, обеспечивает контроль формата электронного документа, гарантирует доставку счета-фактуры до адресата, формирует все служебные документы, подтверждающие дату и факты выставления, а также обеспечивает их хранение в течение установленного законом периода (4 года). Чтобы пользоваться этими преимуществами, нужно сделать три простых шага:

- Первый шаг в переходе на ЭДО вообще, и на электронные счета-фактуры в частности – получение сертификата заверенной квалифицированной электронной подписи и регистрация у одного из аккредитованных государством операторов.

- После подключения к сервису оператора, разослать приглашения к обмену своим контрагентам, которые уже используют ЭДО.

- Получив подтверждение от контрагентов, начать обмен.

Для учета сумм НДС по ЭСФ в учетной системе ведут журнал учета, книгу покупок или книгу продаж. При этом оператор хранит все счета-фактуры – первичные, ИСФ и КСФ, вместе со всеми реквизитами, в том числе и ЭП, а также сопровождающими техническими документами оператора и извещениями. Это делает доступ к полному пакету документов простым и удобным: пользователь всегда может скачать электронный оригинал мгновенно, что невозможно себе представить при потере бумажного аналога.

самые свежие новости 1 раз в месяц

Преимущества и недостатки ЭСФ

- Первое и самое понятное преимущество ЭСФ – отказ от бумажных документов;

- Не нужно собирать, распечатывать и передавать документы поставщикам, а потом заботится об их возвращении;

- На сегодня стоимость передачи документов через оператора настолько мала, что просто несопоставима с затратами на бумагу, картриджи, курьеров и прочими расходами, неминуемо сопровождавшими бумажный документооборот.

Конечно, задним числом выставить документ не получится, но моментальная, гарантированная доставка, с официальным подтверждением о получении и подписании все же важнее такой возможности, особенно, в интересах покупателя. Это может послужить подтверждением сроков для налоговой или независимым мнением в суде при спорах с контрагентами.

Как еще больше сэкономить на обмене электронными документами?

Не смотря на то, что уход от бумажного документооборота уже позволяет существенно экономить на расходных материалах и курьерской доставке, существуют технологии, которые делают ЭДО еще дешевле. В процессе электронного документооборота вы платите только за исходящие документы, все входящие - бесплатно у любого оператора ЭДО. Однако тарифы на исходящие у разных операторов могут отличаться.

Хранение счетов-фактур и прочих документов, связанных с ними, в электронном виде поможет в кратчайшие сроки предоставить документы в налоговую для проверки в случае возникновения такого требования, а ведь чтобы составить опись документов и отправить весь пакет в ИФНС в бумажном виде, может потребоваться круглосуточная работа всей бухгалтерии. Оперативно исправить ошибки и получить подтверждение приема на проверку в режиме реального времени – все это также преимущества электронных коммуникаций и безбумажного делопроизводства.

консультация эксперта

самые свежие новости 1 раз в месяц