На фоне возрастающей нестабильности мировой экономики все большую остроту для организаций приобретают вопросы поиска конкурентных преимуществ. Одно из направлений оптимизации деятельности предприятия – это эффективное управление кредиторской и дебиторской задолженностью (КЗ/ДЗ)

КЗ и ДЗ возникают при взаиморасчетах с партнерами как следствие разрыва во времени между платежом и переходом права собственности в рамках коммерческого взаимодействия двух организаций. Другими словами, КЗ\ДЗ – это задолженность одной из сторон по выполнению своих обязательств в рамках коммерческого соглашения.

Простыми словами:

- КЗ – это наша задолженность (обязательства). Это может быть простая задолженность в виде денежных долгов (например, банковские кредиты) или отсрочки платежей (коммерческие кредиты), так и задолженность перед персоналом по ЗП и пр.

- ДЗ – задолженность наших контрагентов: партнеров, персонала, внебюджетных фондов, банков (депозиты) и пр.

У большинства коммерческих предприятий уровень ДЗ/КЗ обычно достаточно велик. Развитие бизнеса за счет внешних источников финансирования – вполне эффективный путь, так как он позволяет экономить собственные денежные средства и увеличивать объемы финансово-хозяйственной деятельности. Но использование внешних источников финансирования влечет за собой и определенные риски. Чем выше уровень ДЗ/КЗ в балансе организации, тем больше вероятность возникновения проблем со своевременным ее погашением, особенно в кризисные природы, при спаде экономики и прочих внешних неблагоприятных веяниях. Предприятия, использующие только свои активы, конечно, обладают большей финансовой устойчивостью и менее зависимы от изменений среды, но они лишаются преимуществ использования внешних (не своих) активов.

Таким образом, для эффективного ведения финансово-хозяйственной деятельности предприятию необходимо соблюдение баланса собственных и внешних активов, поэтому для любого предприятия особенную важность приобретает необходимость грамотного управления ДЗ\КЗ.

- Управление КЗ предполагает контроль и своевременность исполнения требований кредиторов, их ранжирование по важности и определение приоритетов платежей, а также грамотное планирование допустимого уровня КЗ.

- Управление ДЗ сводится в первую очередь к управлению рисками и оценке ДЗ с позиции экономической выгоды для организации.

В целом процесс управления ДЗ можно свести к пошаговому выполнению следующих операций:

- Установка и поддержка определенного уровня (порога) ДЗ, что позволяет избежать недостатка денежных средств, повысив финансовую устойчивость предприятия;

- Установка и контроль объема товаров (продукции), которые могут быть проданы с использованием коммерческого кредита;

- Контроль оборачиваемость ДЗ дает возможность оптимизировать работу по взысканию ДЗ;

- Поддержка оптимальной кредитной политики – расширение коммерческого кредита до уровня, когда дополнительная прибыль от увеличившегося объема продаж не станет равна прибыли, требуемой для покрытия издержек по дополнительной ДЗ, необходимой для достижения такого объема продаж;

- Оценка и поддержание оптимального уровня инвестиций в ДЗ позволяет сопоставить суммы дополнительной прибыли от реализации продукции за счет предоставления товарного (коммерческого) кредита с суммой дополнительных затрат по его оформлению, а также финансовых потерь, связанных со списанием безнадежной задолженности.

Анализ дебиторской и кредиторской задолженности

Расчет коэффициента инвестирования в ДЗ полезен для определения стоимости поддержания баланса ДЗ компании. Его можно вычислить по формуле:

(Средние срок оплаты ДЗ /360 дней) *Годовые продажи в кредит *(1 – Валовая прибыль, %) *Стоимость капитала.

Коэффициент инвестирования в ДЗ позволяет оценить инвестиционную стоимость несобранной ДЗ.

Расчет нужного объема инвестиций в ДЗ (Vинв.дз) – это произведение плановой суммы выручки от товара, проданного в кредит (Ркр), на отношение себестоимости товара проданного (S) к цене продажи (Цпр) с учетом средних периода предоставления кредита партнерам (ППкр.ср) в днях и периода просрочки платежей (ППPкр.ср) предоставленным кредитам:

(Vинв.дз) = Ркр*(S/ Цпр)*( ППкр.ср/ ППPкр.ср)/360

Для оценки инвестиций в ДЗ используют также следующие показатели факторного анализа (с расшифровкой):

- Коэффициент оборачиваемости ДЗ (Коэдз) отражает скорость сбора денег с клиентов за проданный товар. Вычисляется как отношение общего объема выручки (Р) к среднему ДЗ (VДЗ.ср):

Коэдз = Р/VДЗ.ср

- Оборачиваемость ДЗ в днях (ПОДЗ) отражает своевременность поступления оплат от клиентов, рассчитывается как отношение среднего объема ДЗ к среднему объему выручки от продаж:

ПОДЗ = VДЗ.ср /Р = 365/Коэдз

- Средний объем ДЗ (VДЗ.ср.кр) вычисляется как произведение годового объема реализации за счет коммерческих кредитов и среднего периода оборачиваемости в днях:

VДЗ.ср.кр = Ркр* ПОДЗ/365

- Средний объем вложений в дебиторских счетах (Vинв.ср) вычисляется как отношение периода оборачиваемости в днях к доле издержек в цене реализации:

Vинв.ср = ПОДЗ*годовые издержки/ Ргод

- Коэффициент просроченной ДЗ рассчитывается через отношение объема просроченной задолженности к общей сумме ДЗ.

Все описанные показатели помогают не только оценить объем вложений (инвестиций) в ДЗ, но и сформировать эффективную кредитную политику в отношении взаимодействия с партнерами.

Аналогичные методы факторного анализа применимы и для оценки КЗ.

Как посмотреть дебиторскую и кредиторскую задолженность в 1С – все полезные отчеты

Для повышения эффективности управления ДЗ\КЗ можно использовать автоматизированные системы учета, которые позволяют более качественно проводить оценку задолженности. На сегодняшний день 1С предлагает широкую линейку программных продуктов, позволяющих автоматизировать различные виды учета предприятий. Рассмотрим варианты оценки КЗ\ДЗ на примере прикладных решений 1С:Управление холдингом и 1С:ERP.

Механизм отражения КД и ДЗ в них при взаиморасчетах с контрагентами (в том числе расчеты по кредитам и займам) основан на возможности фиксации в системе графиков поставок (отгрузок) и графиков оплат.

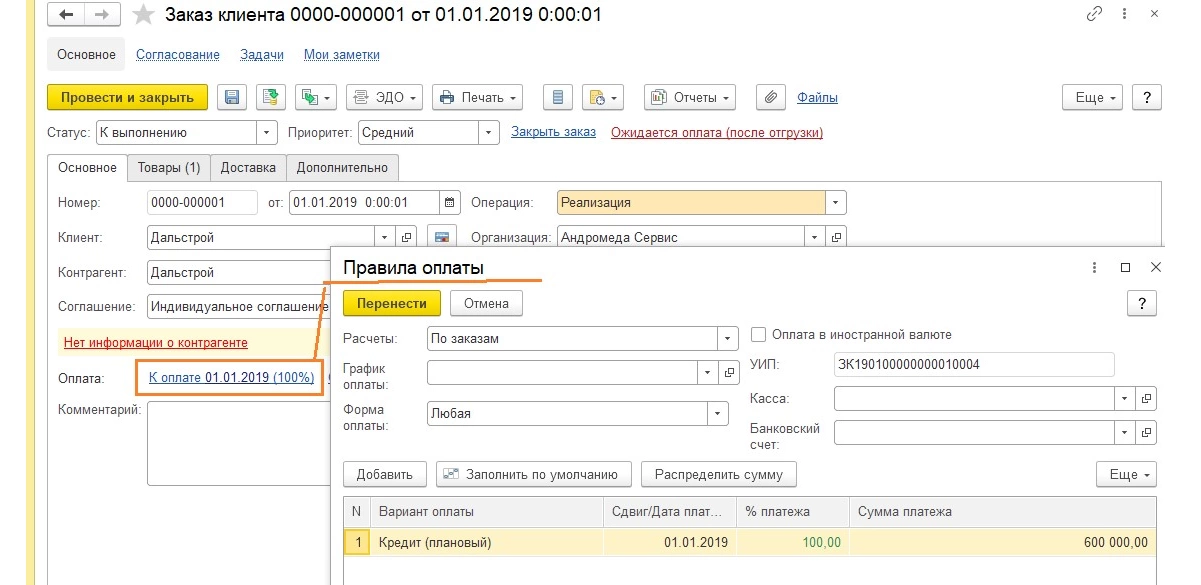

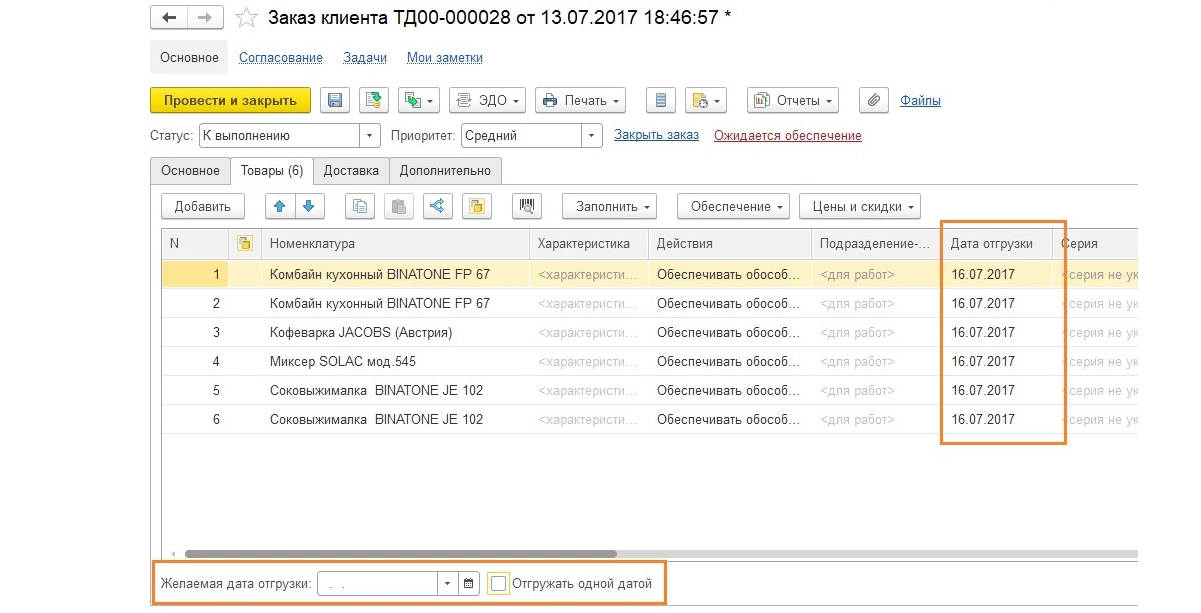

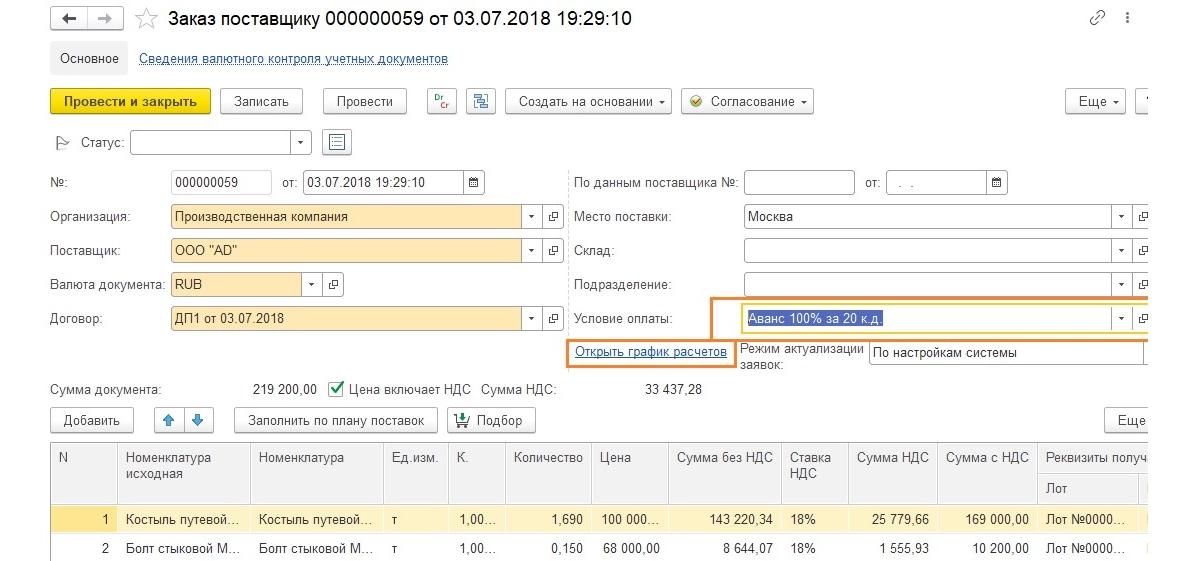

В 1С:ERP графики оплат задаются в «Заказах (накладных) клиентов».

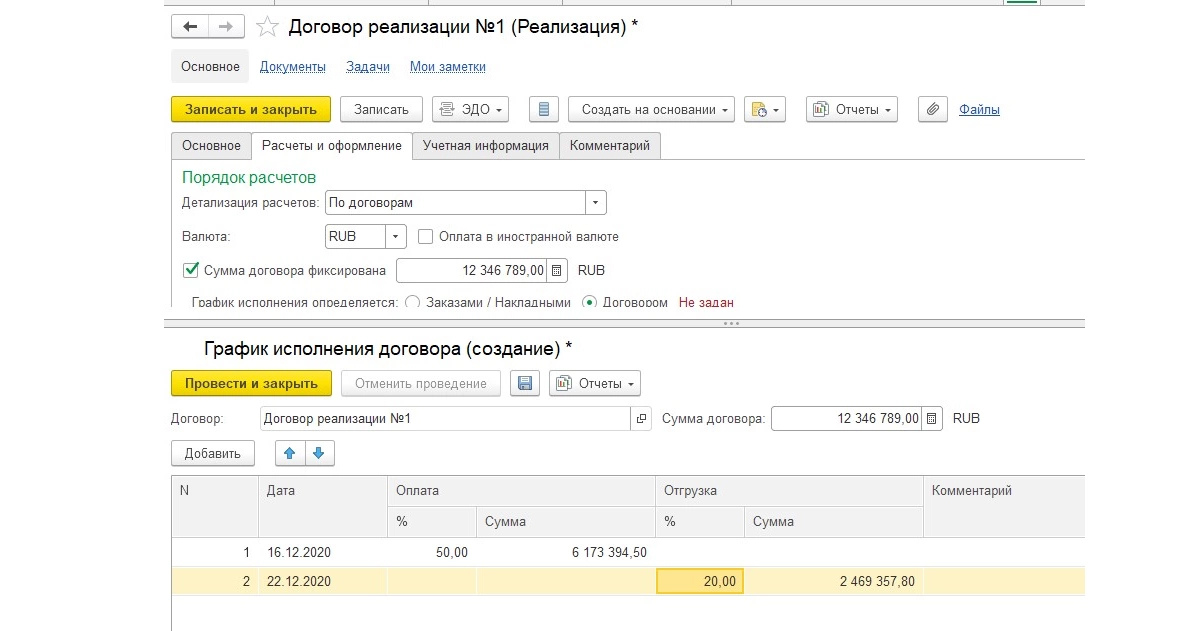

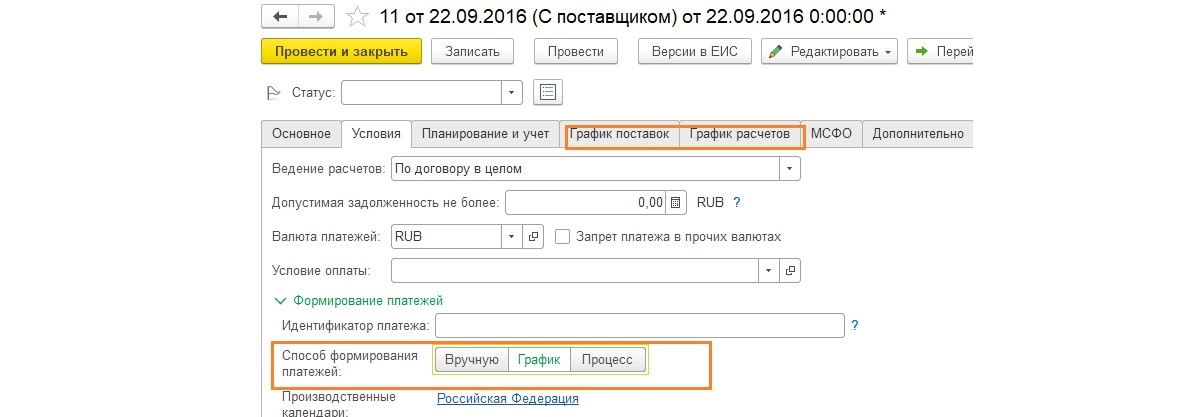

При расчетах по договорам можно задать как график поставки (оплаты), так и график поставки (отгрузки) в договорах продажи, закупки, в кредитах и займах и пр.

В 1С:УХ механизм фиксации графиков аналогичен механизму в 1С:ERP, график оплат и поставок отгрузок может быть зафиксирован в договорах – при расчетах по договорам…

…так и в заказах поставщиков (покупателей).

Практически все аналитические отчеты ДЗ и КЗ по взаиморасчетам с контрагентами строятся на основании условий поставки\продажи и графиков оплат, заложенных в договора, или заказах (клиентов-поставщиков) с одной стороны, и графиков отгрузок с другой, а также на основании факта оплат, поставок (отгрузок).

Данный механизм позволяет наиболее полно оценивать состояние ДЗ и КЗ.

самые свежие новости 1 раз в месяц

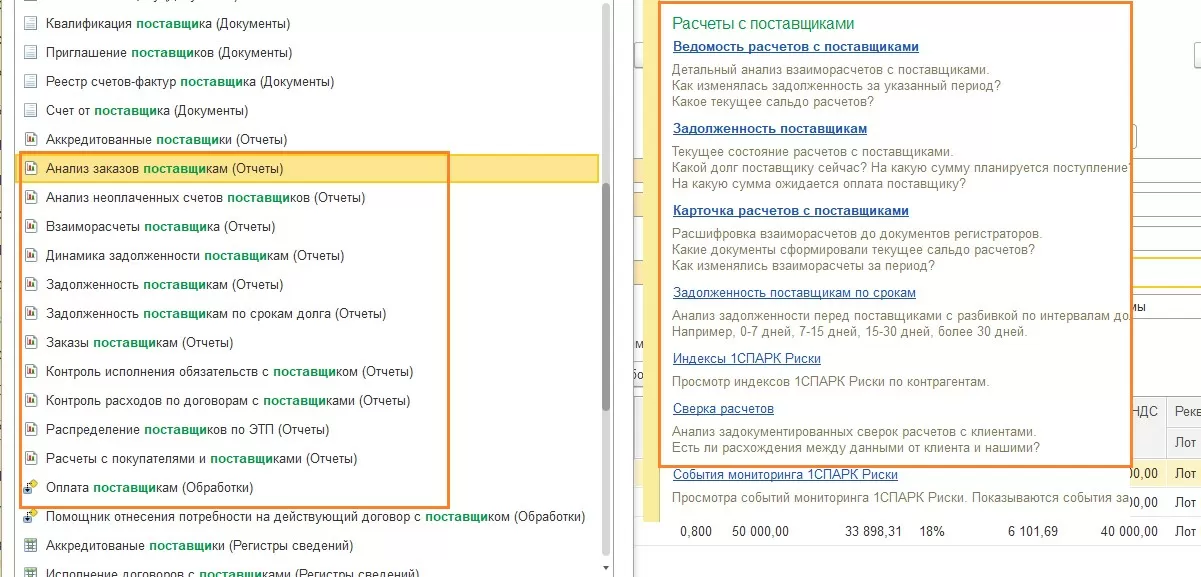

В 1С:ERP и 1С:Управление холдингом для оперативного анализа ДЗ и КЗ используются практически идентичные варианты отчетов подсистем «Продажи», «Закупки», «Казначейство».

Современное решение 1С:УХ для автоматизации управления задолженностью в крупных холдингах

С помощью данных отчетов можно:

- оценить состояние взаиморасчетов с поставщиками\клиентами;

- проанализировать задолженность с\перед контрагентами в разбивке по интервалам задолженностей (срок долговой просрочки);

- произвести сверку расчетов с контрагентами;

- оценить надежность контрагентов;

- проконтролировать просроченную задолженность партнеров и пр.

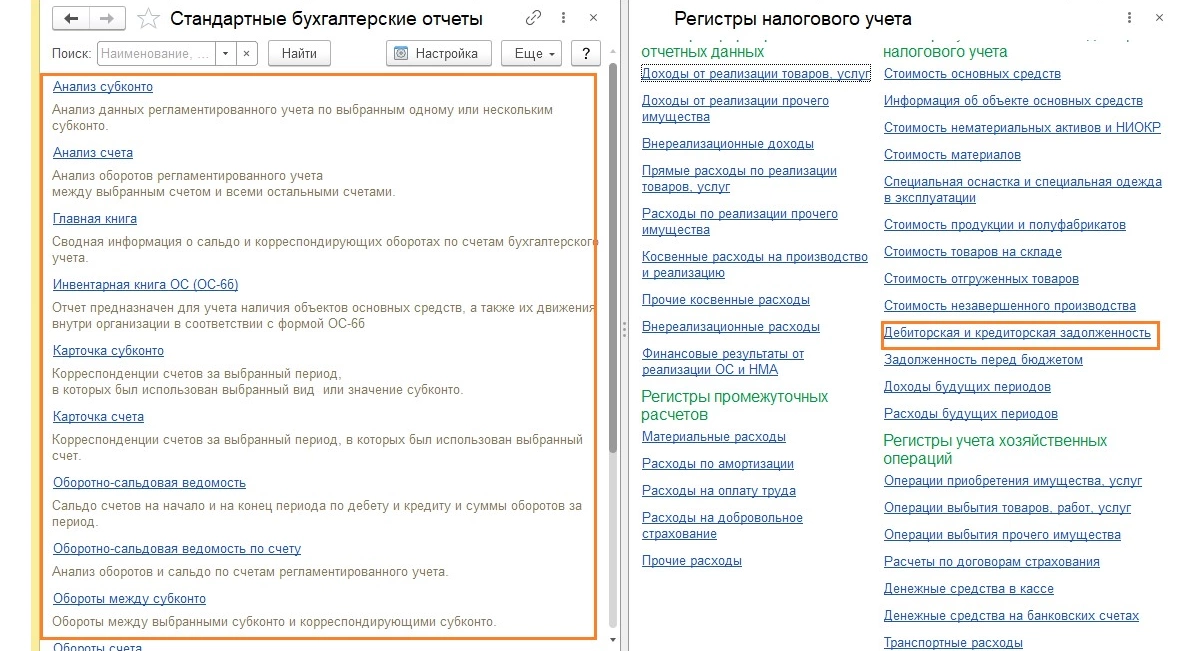

Для целей БУ и НУ в 1С:ERP и в 1С:УХ предназначены отчеты подсистем стандартной бухгалтерской отчетности и налоговые регистры (аналогично функционалу 1С:Бухгалтерия).

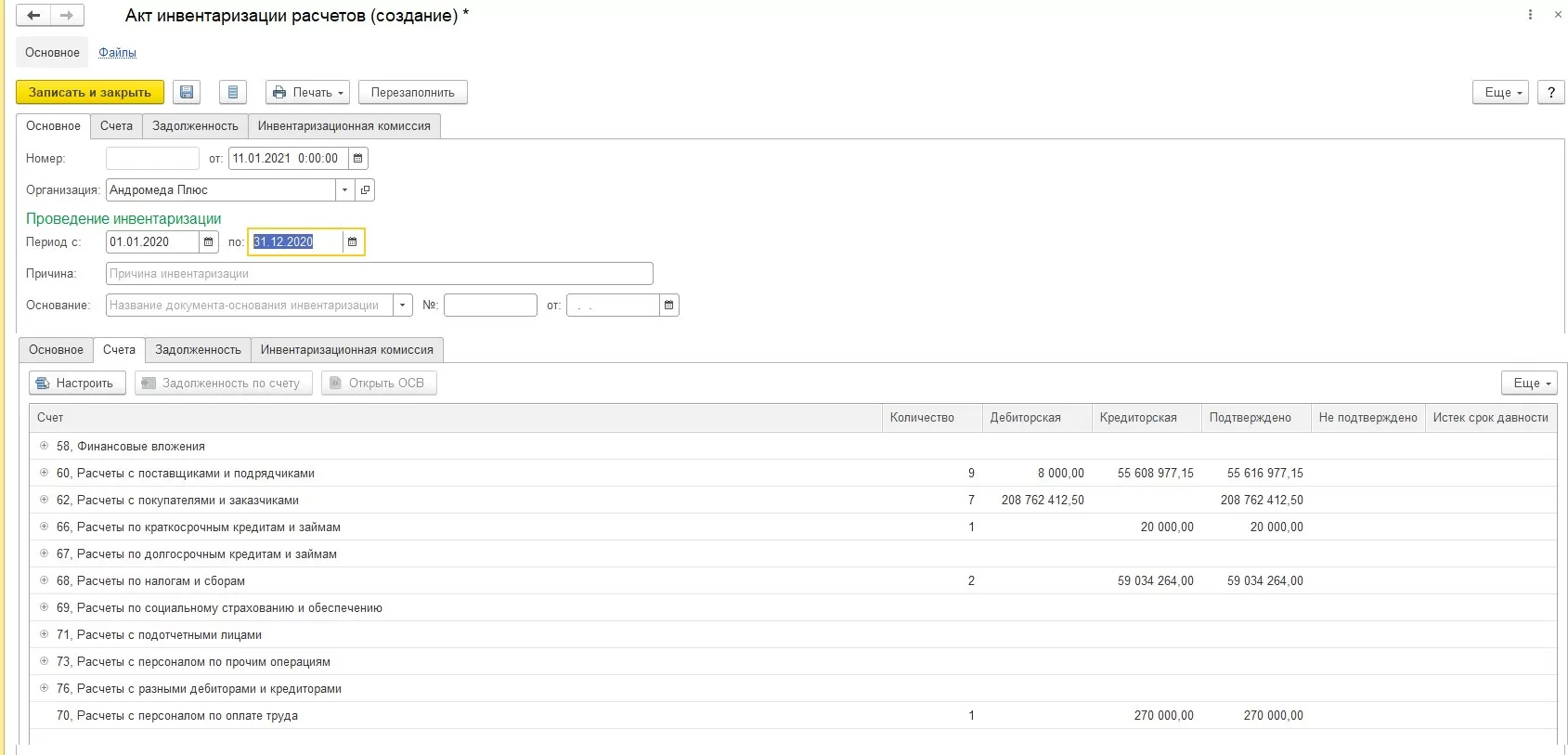

Для анализа ДЗ\КЗ можно использовать подсистему БУ\НУ (план счетов). С помощью плана счетов и стандартных БУ\НУ отчетах, в зависимости от стороны сальдо задолженности (кредитовое или дебетовое сальдо), ее относят к кредиторской или дебиторской. В основном, это счета взаиморасчетов, например, 60 счет – «Расчеты с поставщиками и подрядчиками», или 62 – «Расчеты с покупателями и заказчиками».

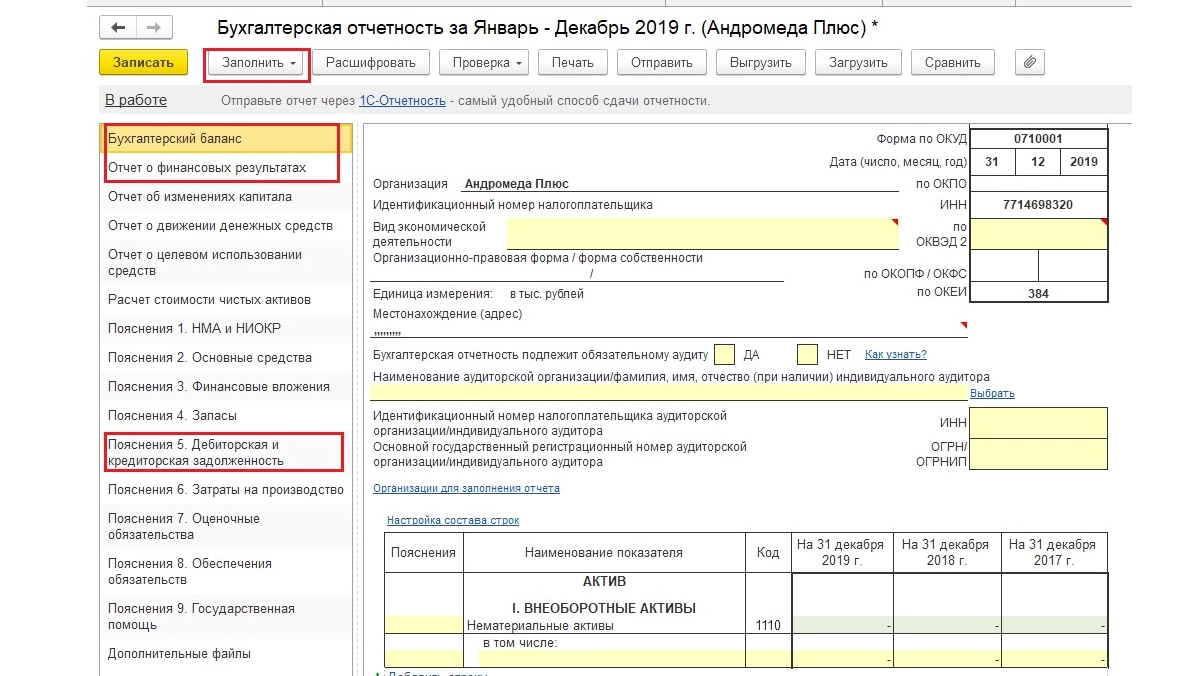

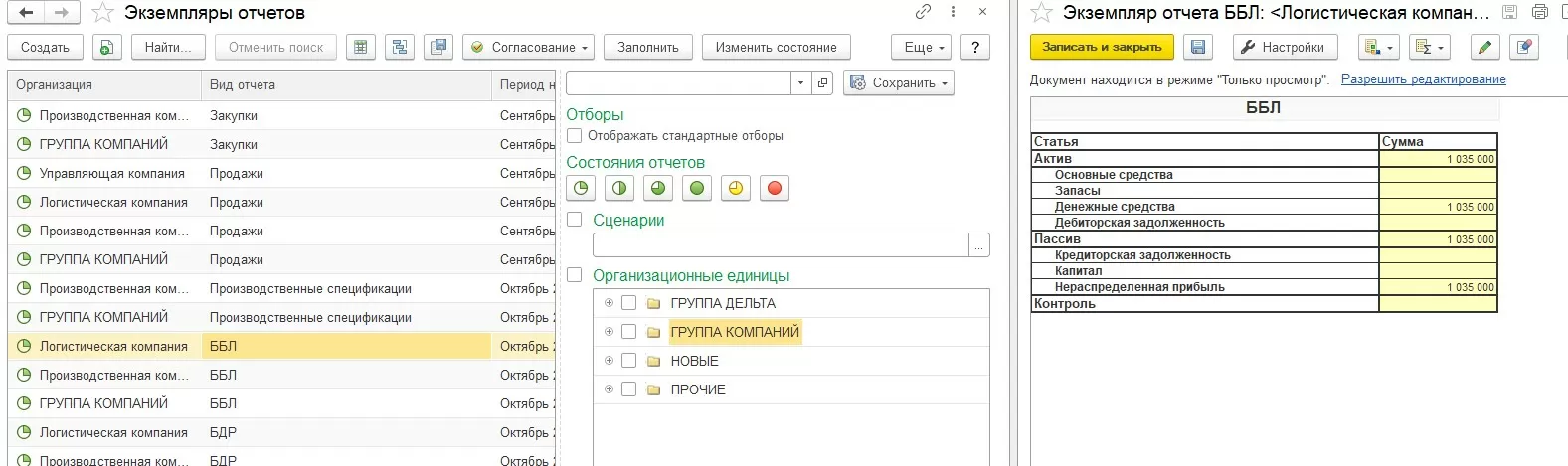

Полный свод информации по ДЗ\КЗ представлен в бухгалтерской отчетности, которая в системах 1С:ERP и 1С:УХ собирается автоматически, при условии наличия в них корректных настроек БУ\НУ и правильности отражения операций на счетах БУ\НУ.

Именно в бухгалтерской отчетность фиксируется состояние ДЗ\КЗ на определенные точки периода, что является основанием для оценки ликвидности, рентабельности устойчивости компании.

Инвентаризация дебиторской и кредиторской задолженности в 1С

При подведении итогов по окончанию календарного года и подготовке к сдаче отчетности, для соблюдения принципа достоверности производится инвентаризация ДЗ\КЗ (согласно нормам БУ и НУ). Для реализации данных норм в системе предусмотрен документ «Акт инвентаризации расчетов».

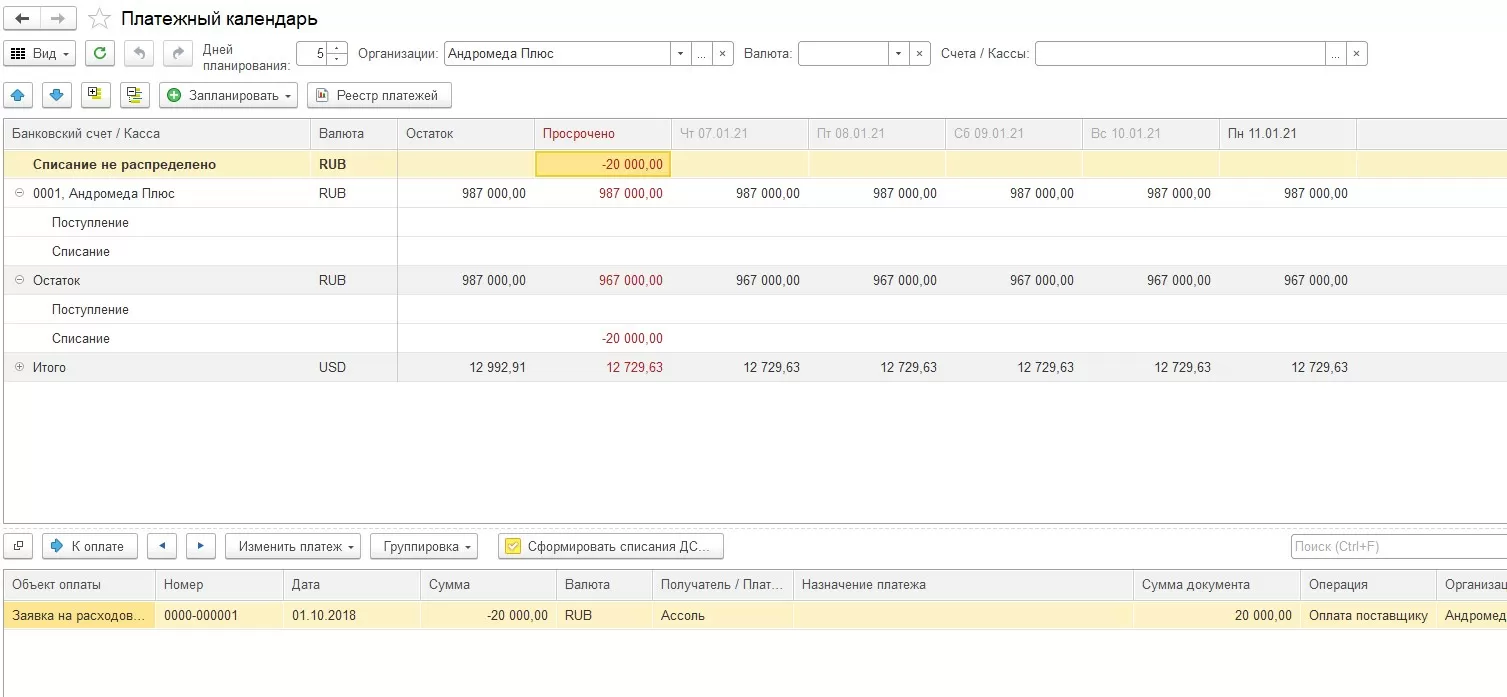

Для контроля своевременности платежей в целях управления ДЗ и КЗ в системах используются специальный АРМ «Платежный календарь». Данный инструмент позволяет планировать платежи, управлять денежными потоками, устранять кассовые разрывы и обеспечивать своевременность обязательных платежей.

Гибкая система 1С:ERP для удобного управления дебиторской и кредиторской задолженностью

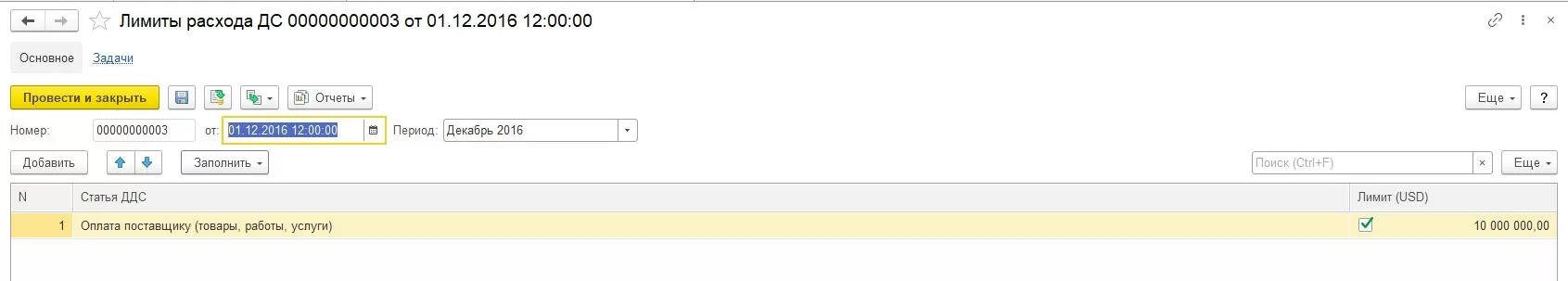

Механизм платежного календаря основан также на системе графиков платежей и документах планирования «Заявки на расходование ДС» и «Ожидаемых поступлениях». Для контроля лимитов платежей в системах предназначены два инструмента на выбор:

- Документы «Лимиты расхода ДС», где лимиты задаются на статьи ДС.

- Система бюджетов, где для каждой статьи бюджета устанавливаются лимиты на расход ДС.

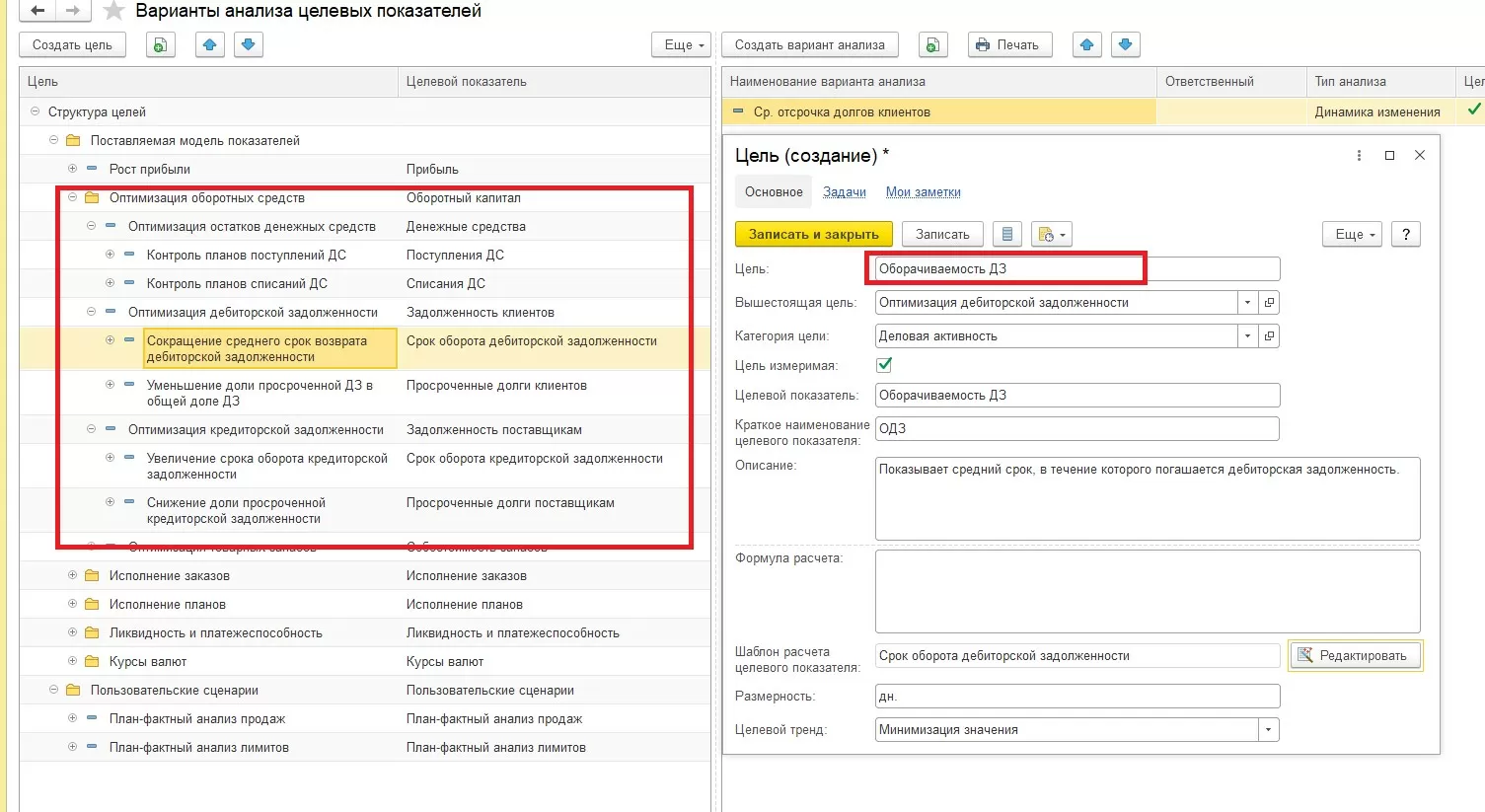

Для контроля оборачиваемости ДЗ\КЗ также можно использовать монитор целевых показателей.

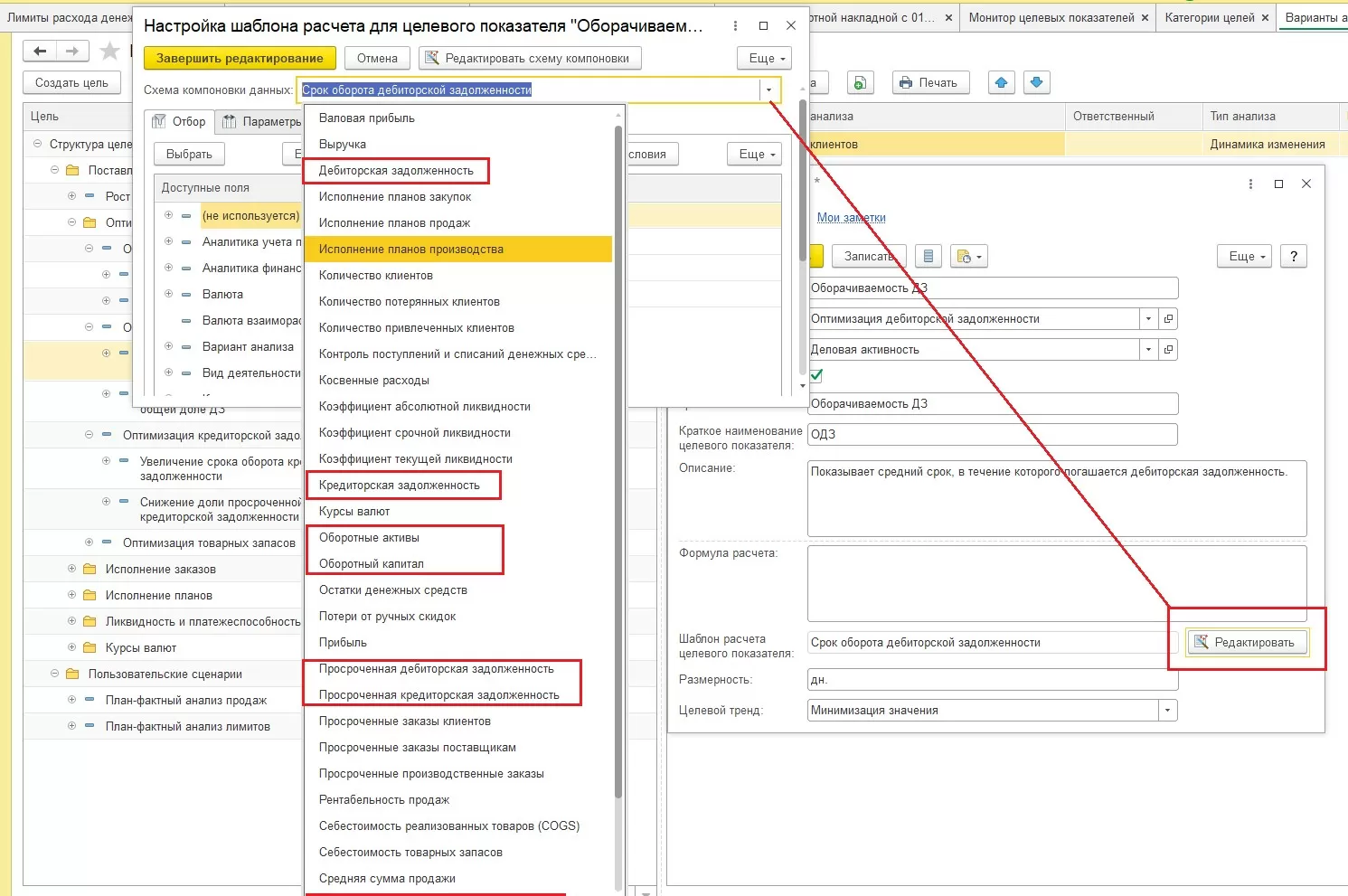

С помощью данного инструмента можно настроить варианты анализа основных показателей для управления и контроля ДЗ\КЗ (факторный анализ). Настройка производится за счет выбора шаблона расчета целевого показателя при настройке цели анализа.

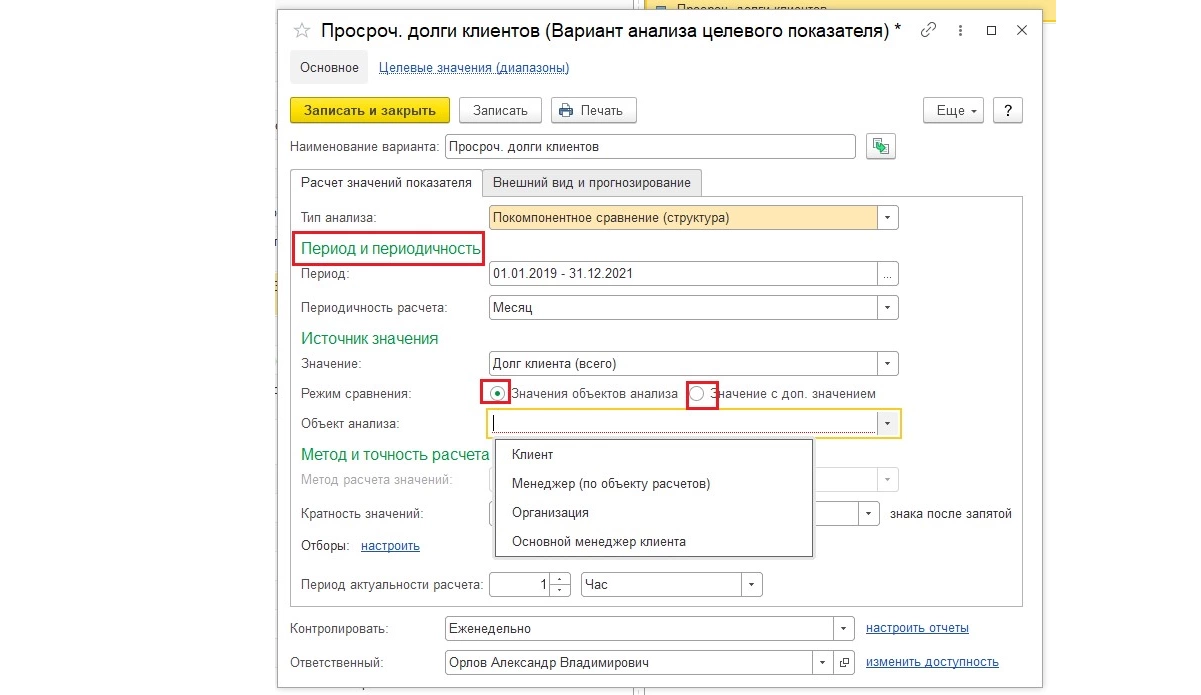

При создании варианта анализа целевого показателя информацию можно детализировать в разрезе периода и показателей (например, клиентов, менеджеров, организаций), либо в разрезе дополнительных значений (например, долг клиента просрочен или не просрочен).

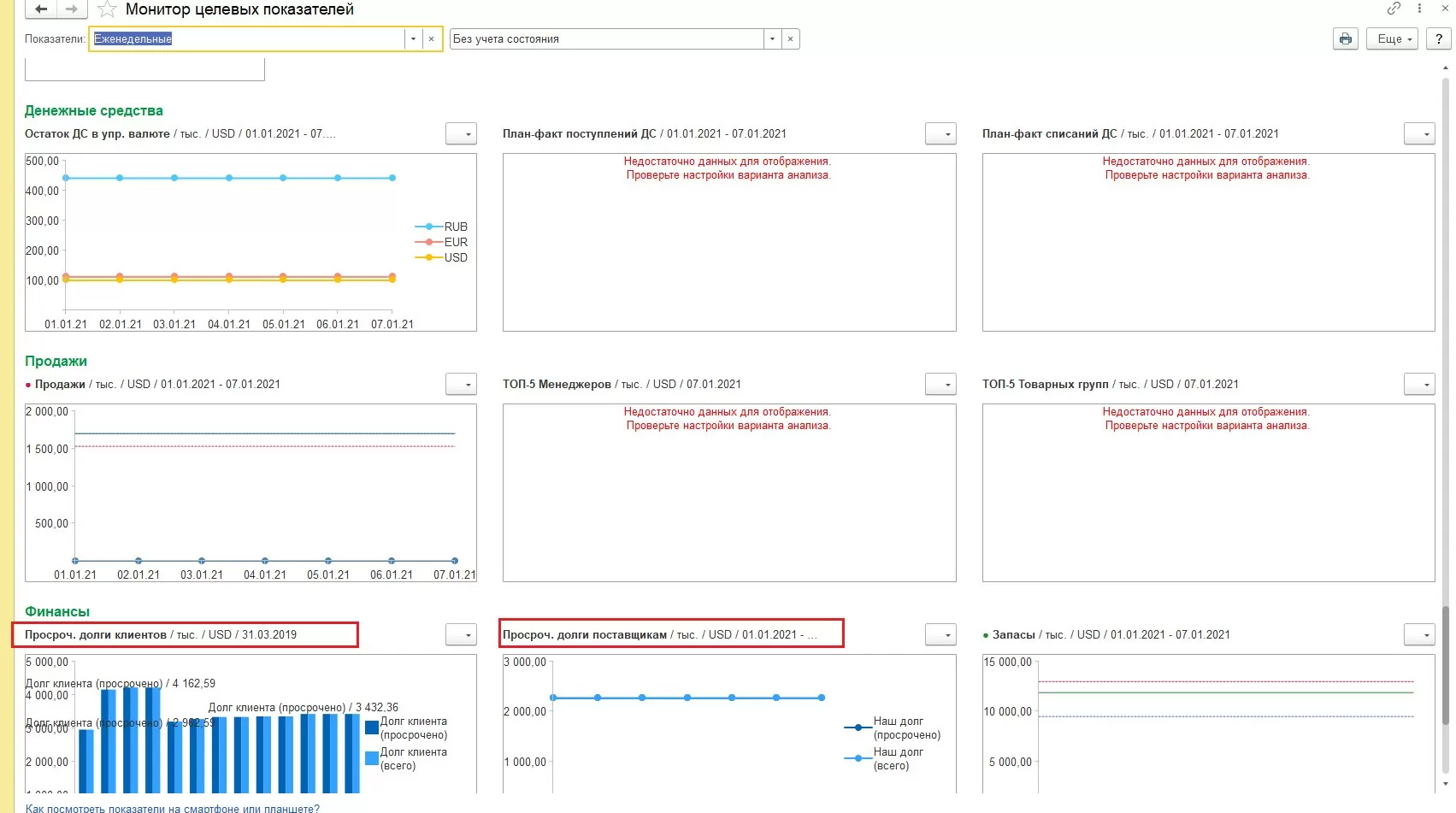

Все ключевые показатели деятельности предприятия (в том числе и показатели анализа ДЗ\КЗ) можно вывести на монитор, который настраивается индивидуально под нужды пользователя.

Монитор целевых показателей позволяет проводить факторный анализ КЗ и ДЗ путем гибкой настройки ключевых показателей – конфидентов оборачиваемости, периода оборота, среднего объема ДЗ\КЗ и пр.

В процессе управления КЗ особую важность приобретают следующие процедуры:

- Определение эффективной структуры КЗ;

- Подготовка бюджета КЗ;

- Создание системы показателей, которая позволит качественно управлять КЗ;

- Контроль и анализ отклонений плановых показателей от фактических.

В автоматизированных системах 1С:ERP и 1С:УХ данный процесс реализуется посредством подсистемы «Бюджетирования», которая позволяет планировать КЗ. В обеих системах есть возможность построения прогнозных балансов, в том числе планирования КЗ и ДЗ.

Также посредством этих подсистем проводится план-фактный анализ ДЗ\КЗ и строятся прогнозные модели оценки показателей ДЗ\КЗ.

Подберем оптимальное решение для прозрачного управления задолженностьюИспользование информационных систем 1С:ERP и 1С:Управление холдингом позволяет автоматизировать управление ДЗ\КЗ, что повышает эффективность процессов управления, позволяя своевременно выявлять слабые места данного процесса, и скорректировать финансово-хозяйственную деятельность компании согласно полученным данным.

консультация эксперта

самые свежие новости 1 раз в месяц