Довольно часто на практике предприятия выдают займы своим сотрудникам в целях поддержания и развития своего персонала. Любое предприятие имеет право выдать своему сотруднику заем. В этой статье мы рассмотрим учет займов в 1С, изучим счета учета займов и процентов по ним, а также налогообложение НДФЛ.

При выдаче займа сотруднику с ним заключается договор в письменной форме (вне зависимости от суммы), в котором должны быть прописаны все основные моменты: сумма займа, срок, на который предоставляется заем, условия выдачи (под проценты или беспроцентно), срок возврата займа и процентов. Если заключается беспроцентный договор займа, то в тексте договора обязательно следует указать на отсутствие обязанности заемщика по уплате процентов.

Рассмотрим процесс выдачи займа сотруднику на примере:

- Сумма займа – 500000 руб.

- Срок займа – 36 мес.

- Процент займа – 4 %

- Ставка рефинансирования – 7,25 %

Учет процентов в 1С

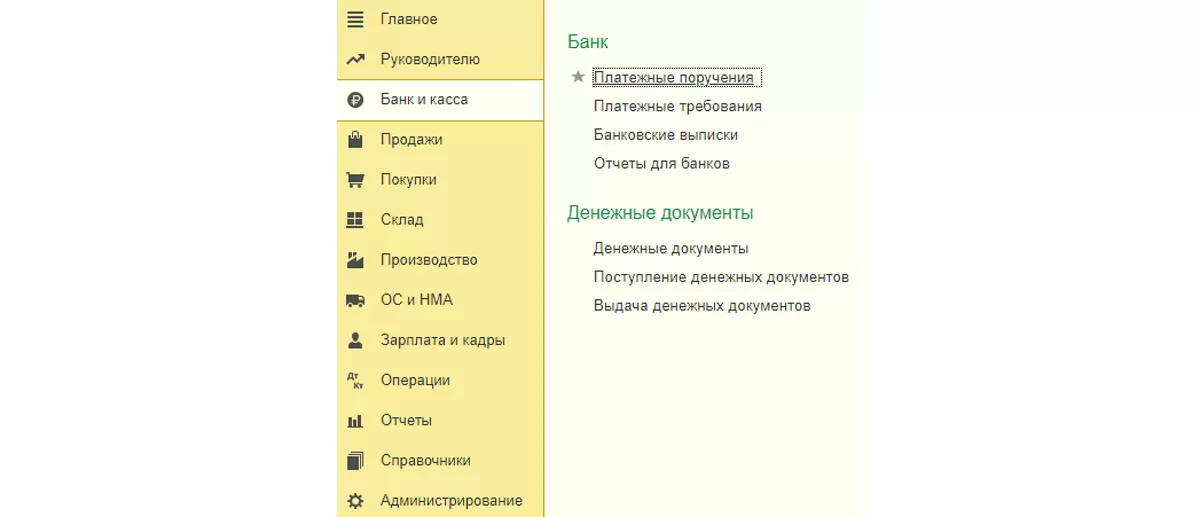

Выдача займа сотруднику в программе 1С начинается с создания платежного поручения. В главном меню выбираем «Банк и касса», далее «Банк», затем «Платежные поручения».

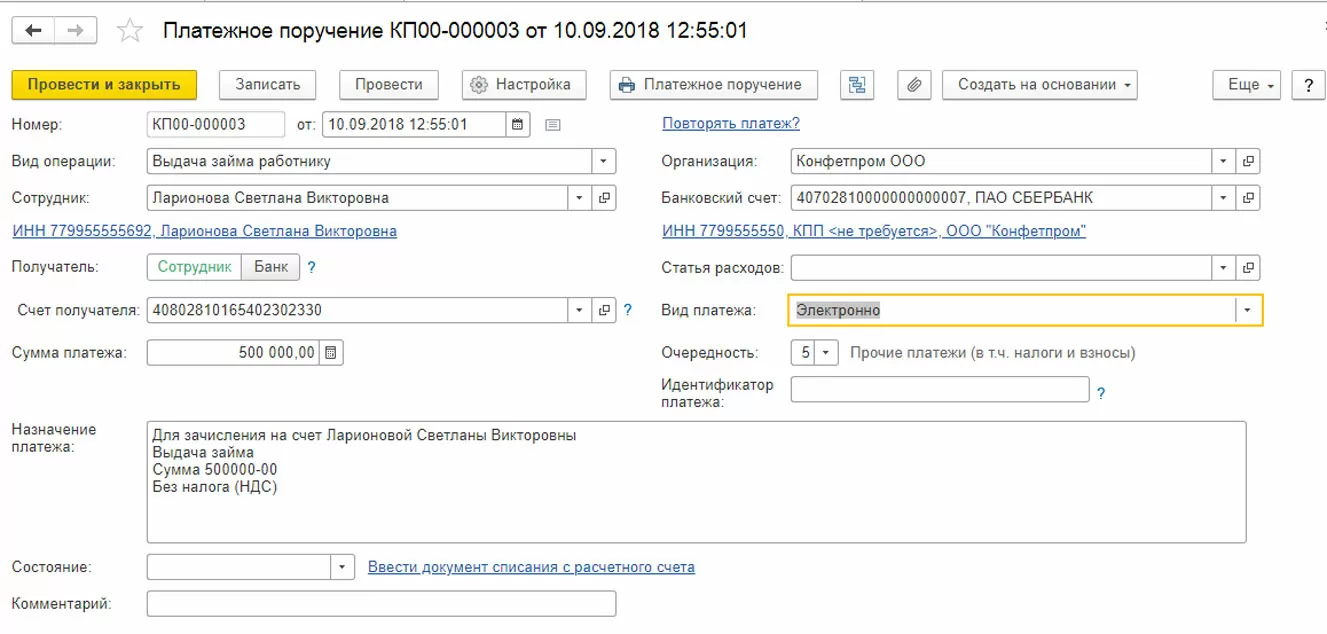

Заходим в список платежных поручений, и нажимаем «Создать». Внимательно следим за заполнением полей. Обращаем внимание на «Вид операции» – «Выдача займа работнику».

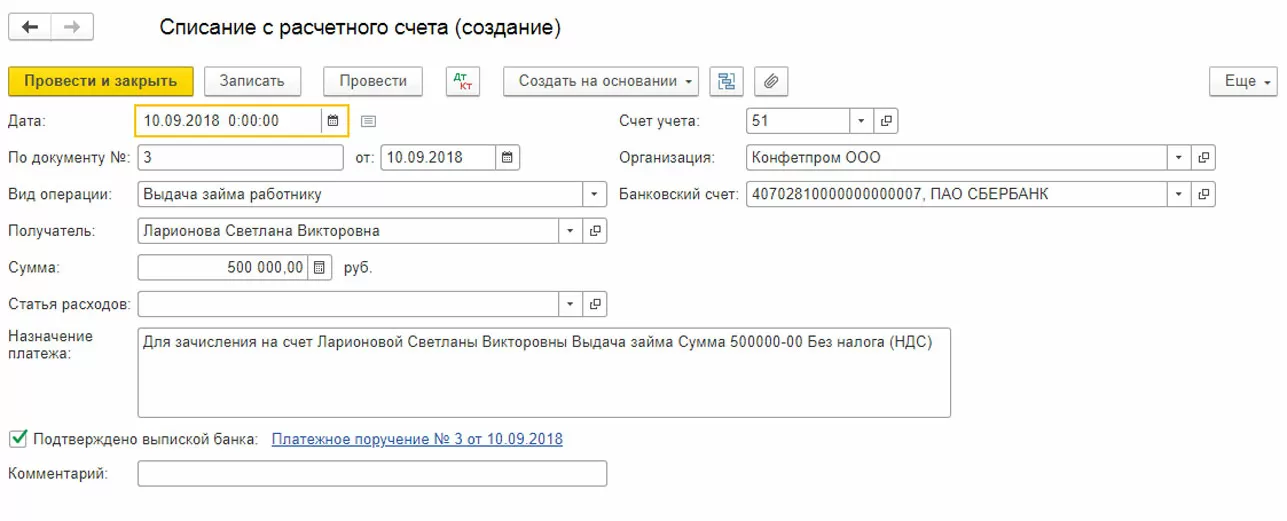

Далее при помощи кнопки «Создать на основании» создаем документ «Списание с расчетного счета».

Если в БП 3.0 настроен обмен с банком, то документ будет создан автоматически при загрузке выписки банка. Проверяем правильность заполнения реквизитов.

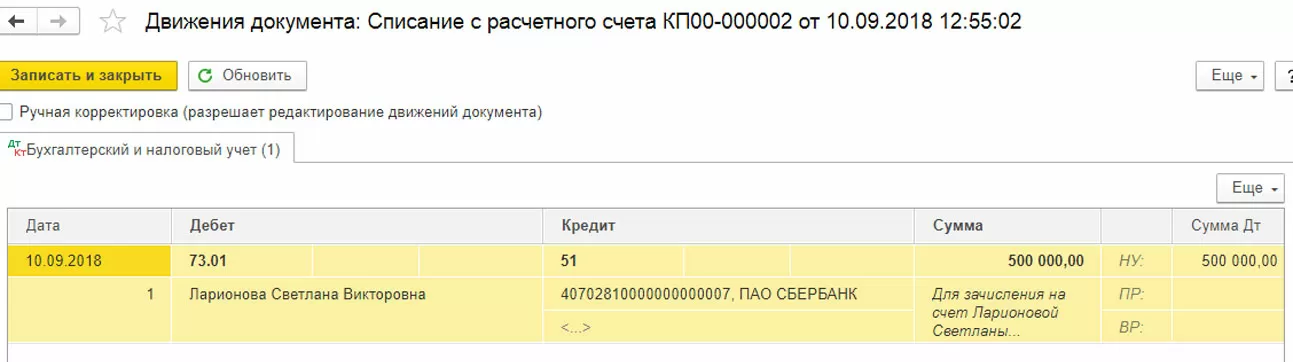

Далее контролируем правильность проводок при помощи кнопки ДтКт. Обращаем внимание, что по дебету используется счет 73.01 Расчеты по предоставленным займам.

Итак, денежные средства сотруднику по договору займа перечислены.

Удержания в 1С

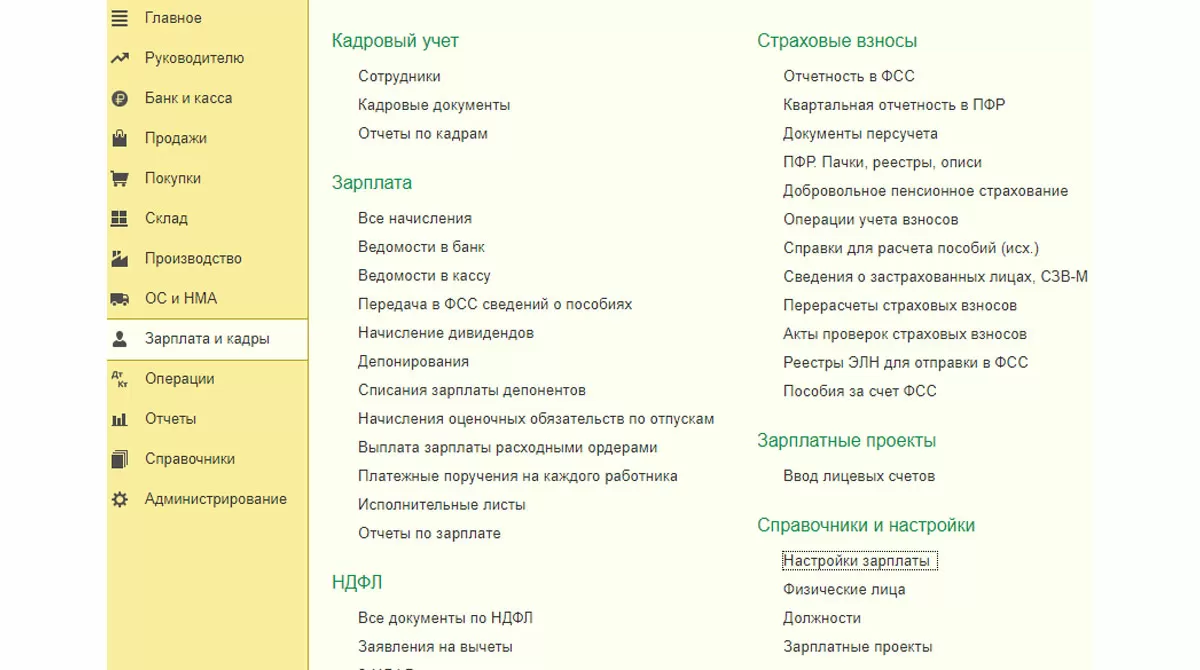

В счет погашения займа необходимо создать в программе 1С новое удержание. Для этого из главного меню заходим в пункт меню «Зарплата и кадры» – «Справочники и настройки» – «Настройки зарплаты».

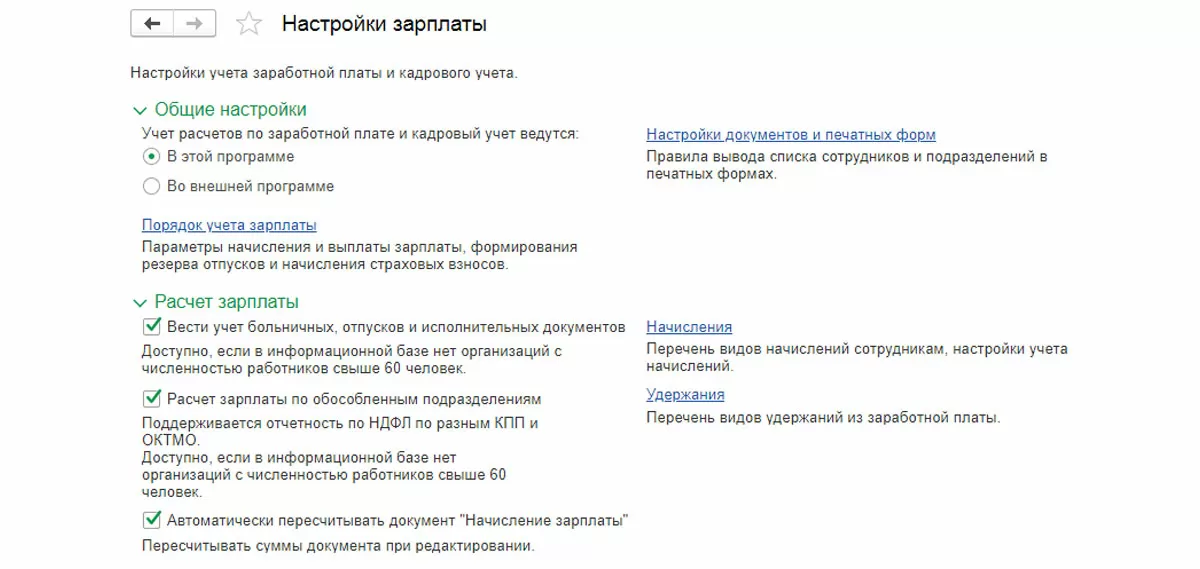

В настройках зарплаты выбираем пункт «Удержания».

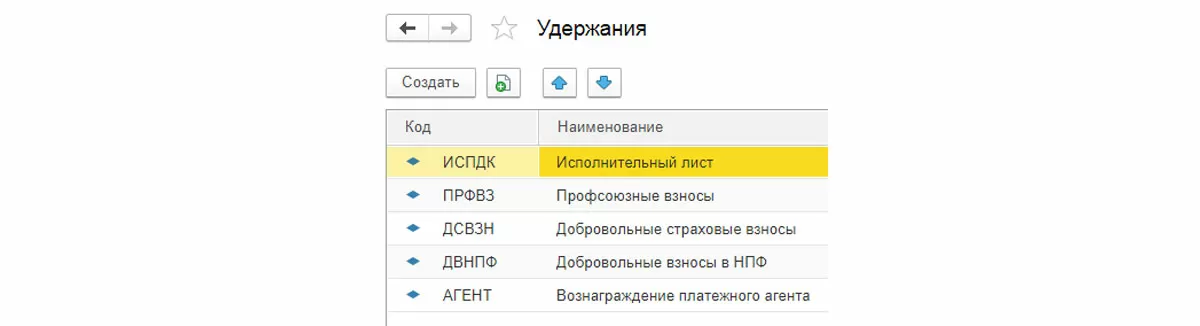

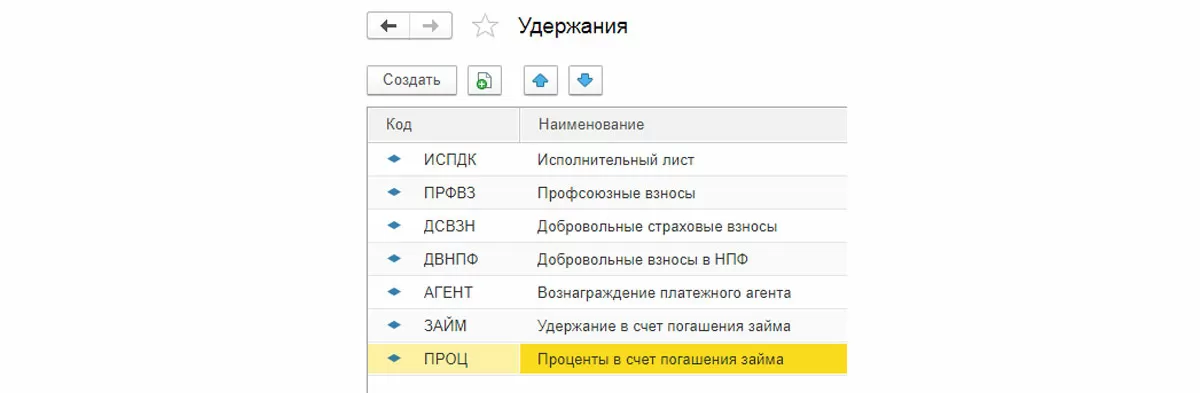

Открываем список удержаний. При помощи кнопки «Создать» добавляем новое удержание.

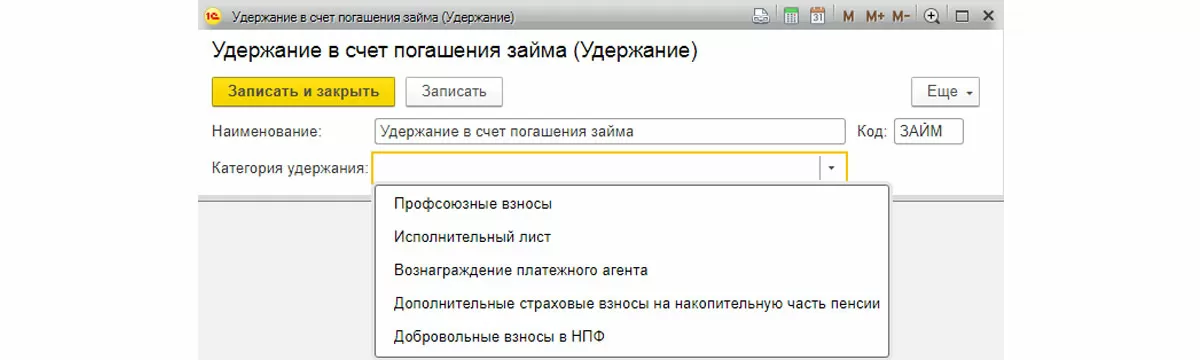

Создаем удержание, заполняем «Наименование»: Удержание в счет погашения займа. А в «Категории удержания» ничего не выбираем, так как из предложенного программой списка нам ничего не подходит. Присваиваем нашему новому удержанию код и закрываем при помощи кнопки «Записать и закрыть».

Таким же способом создаем вид «Удержания для процентов по займам». Таким образом, в списке удержаний добавились два наших новых удержания.

Расчет процентов и материальной выгоды по займам

В настоящее время учет кредитов и займов в 1С реализован частично, поэтому предлагаются различные программы для учета кредитов и займов. Но любому бухгалтеру полезно уметь рассчитывать любые показатели вручную. Сегодня мы научимся рассчитывать суммы процентов, материальной выгоды, а также суммы НДФЛ с материальной выгоды вручную по формулам.

Для описанных выше показателей используются следующие формулы для расчета:

- Сумма процентов = Сумма Долга х Процент х Количество дней в месяце/Количество дней в году;

- Сумма материальной выгоды = Сумма Долга х (2/3 ставки рефинансирования — процент) х Количество дней в месяце/Количество дней в году.

Сделаем расчет для нашего примера:

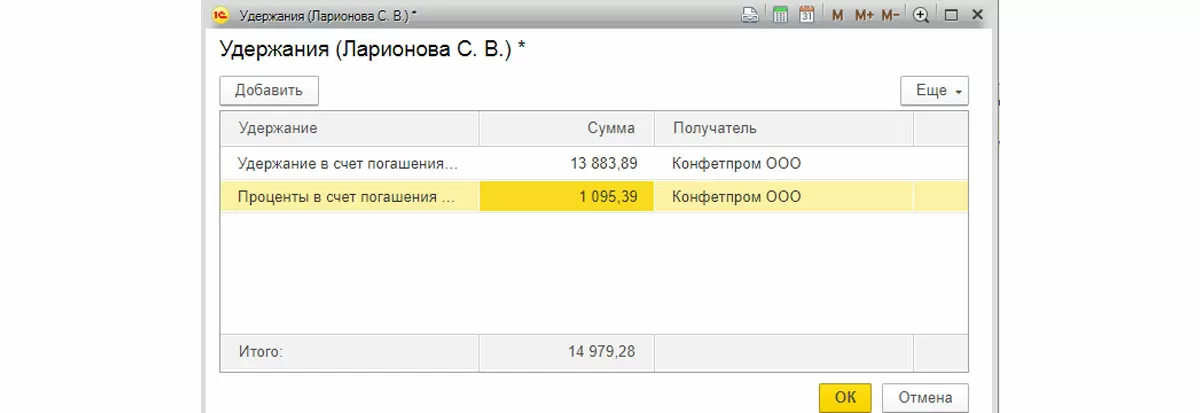

- Сумма процентов = 500000 х 4% х 20/365 = 1095,39 руб.;

- Сумма материальной выгоды = 500000 х (2/3 х 7,25% – 4%) х 20/365 = 219,18 руб.

самые свежие новости 1 раз в месяц

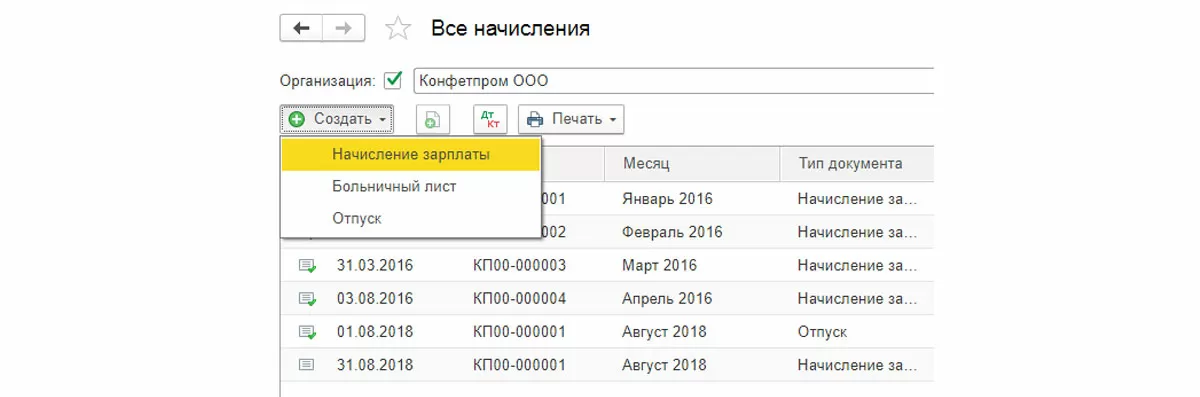

Для удержания займа и процентов по нему из заработной платы сотрудника в 1С используется документ «Начисление зарплаты». Находим его в меню «Зарплата и кадры» – «Зарплата» – «Все начисления». Попадаем в список начислений, и при помощи кнопки «Создать» создаем новое «Начисление зарплаты».

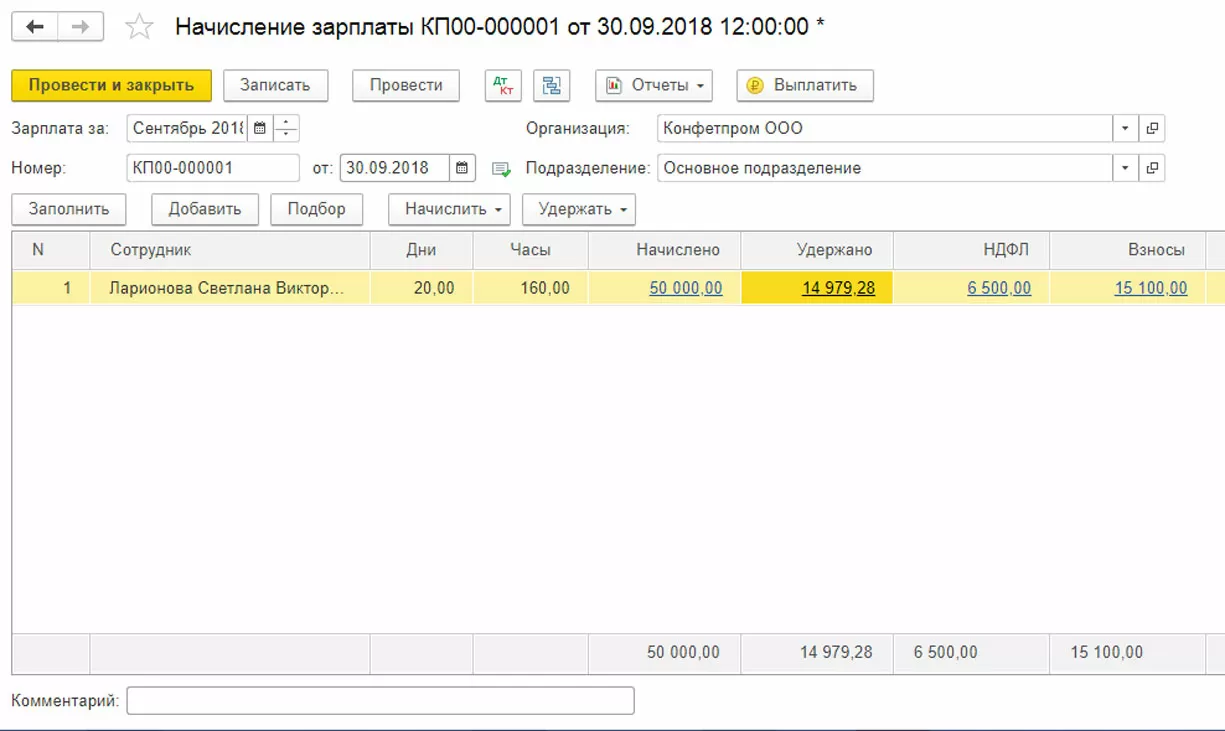

В документе «Начисление зарплаты» заполняем реквизиты. Во-первых, указываем сотрудника, из зарплаты которого будет производиться удержание. Во-вторых, при помощи кнопки «Удержать», заполняем два удержания – ежемесячный платеж и проценты.

Удержания в нашем документе показываются сводно, для детализации надо нажать на сумму удержаний.

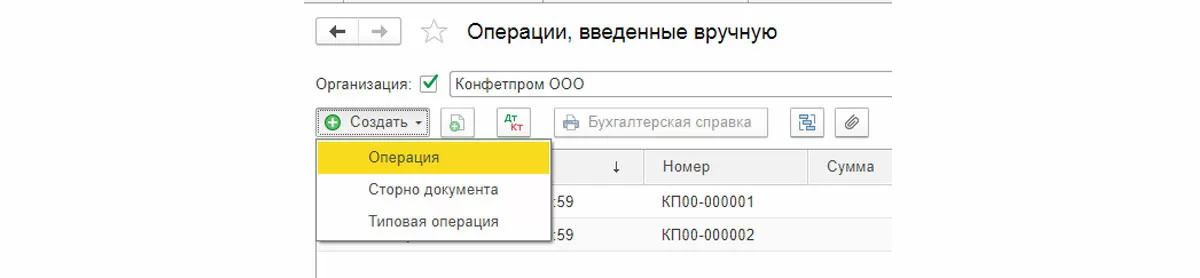

Документ «Начисление зарплаты» не создает проводки по удержанию ежемесячного платежа и процентов по займу, поэтому для отражения в бухгалтерском учете этих сумм необходимо воспользоваться документом «Операция, введенная вручную». Находим ее в меню «Операции» – «Бухгалтерский учет» – «Операции, введенные вручную». Заходим в список и создаем новую операцию при помощи кнопки «Создать».

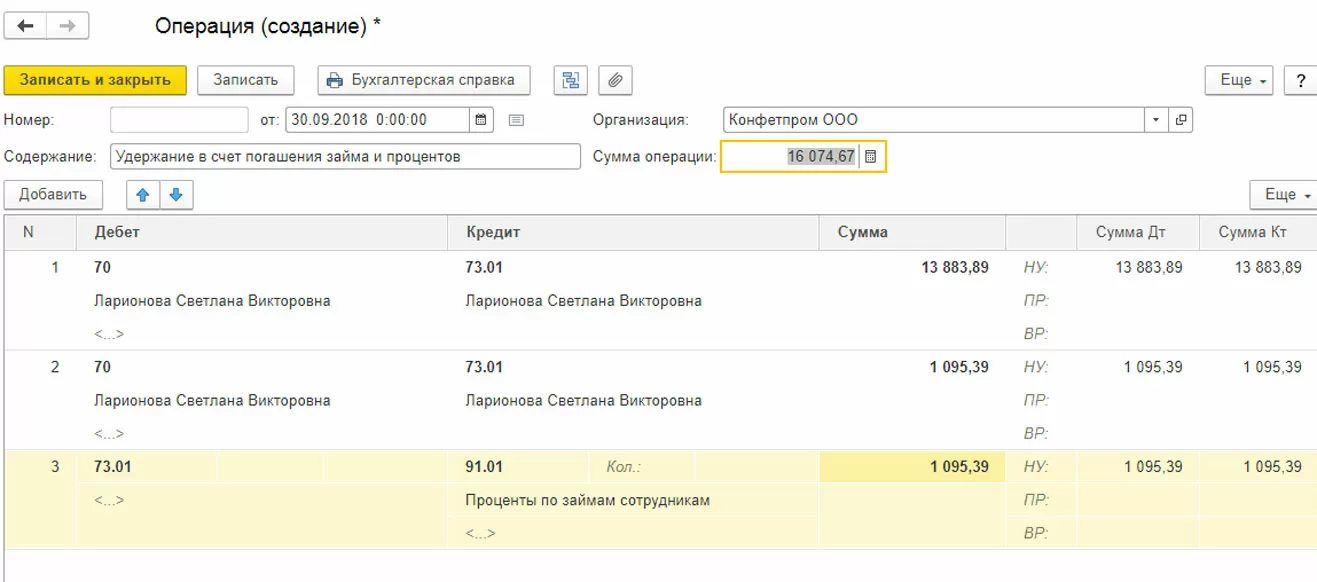

Заполняем проводки:

- Дт 70 – Кт 73.01 – отражены удержания из зарплаты сотрудника в счет погашения долга и процентов;

- Дт 73.01 – Кт 91.01 – отражен прочий внереализационный доход на сумму процентов по займу.

Отражение НДФЛ по займам

Датой получения дохода в виде материальной выгоды от экономии на процентах является последний день каждого месяца. При этом организация является налоговым агентом в отношении этих сумм, и обязана удержать НДФЛ с материальной выгоды. Исключением является только ситуация, когда целью займа является приобретение жилья или земельного участка под строительство. Проценты по НДФЛ будут такими:

- 35% – если сотрудник налоговый резидент РФ;

- 30% – если сотрудник нерезидент РФ.

Таким образом, возвращаясь к нашему примеру, рассчитаем НДФЛ с материальной выгоды сотруднику:

- 219,18 руб. х 35% = 76,71 руб.

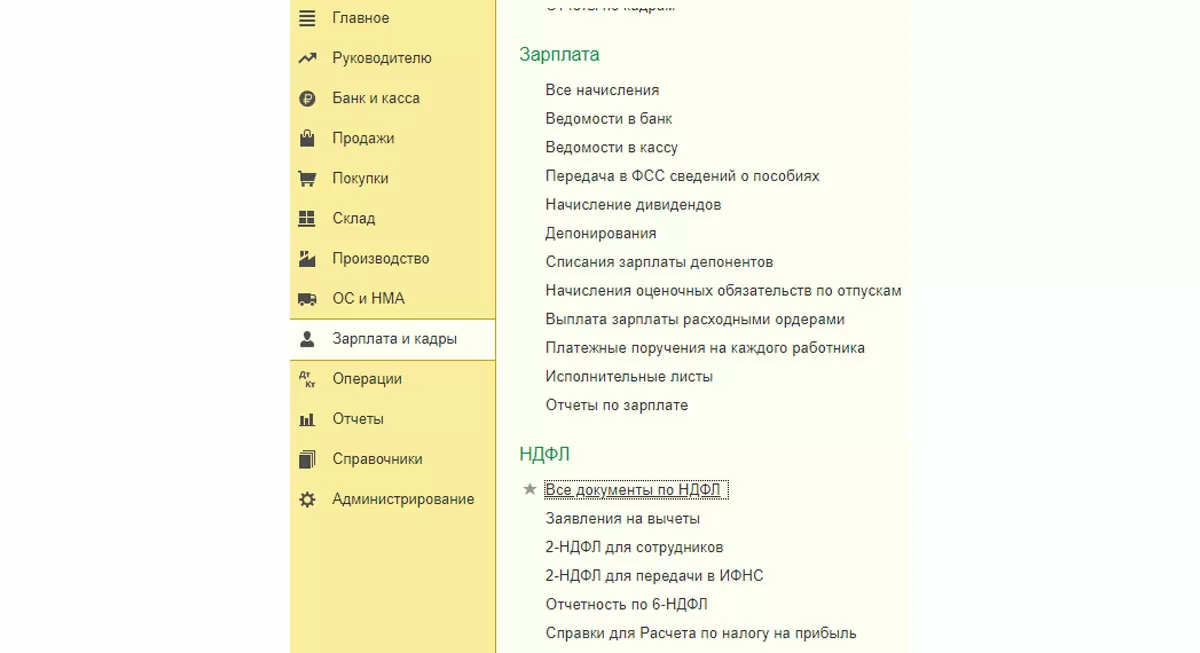

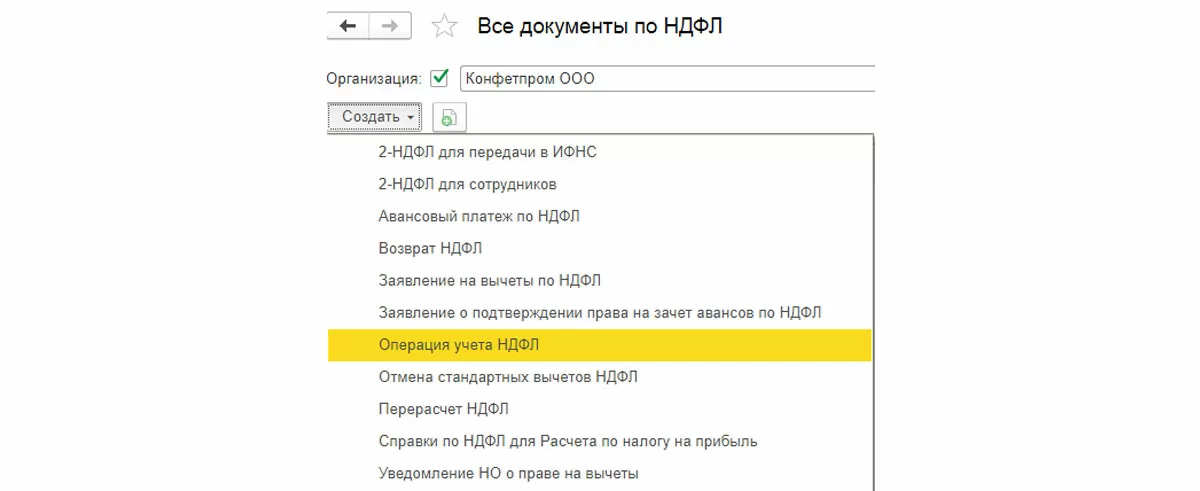

Рассмотрим, как отразить в программе 1С эту сумму. В главном меню выбираем «Зарплата и кадры» – «НДФЛ» – «Все документы по НДФЛ».

При помощи кнопки «Создать» создаем документ «Операция учета НДФЛ».

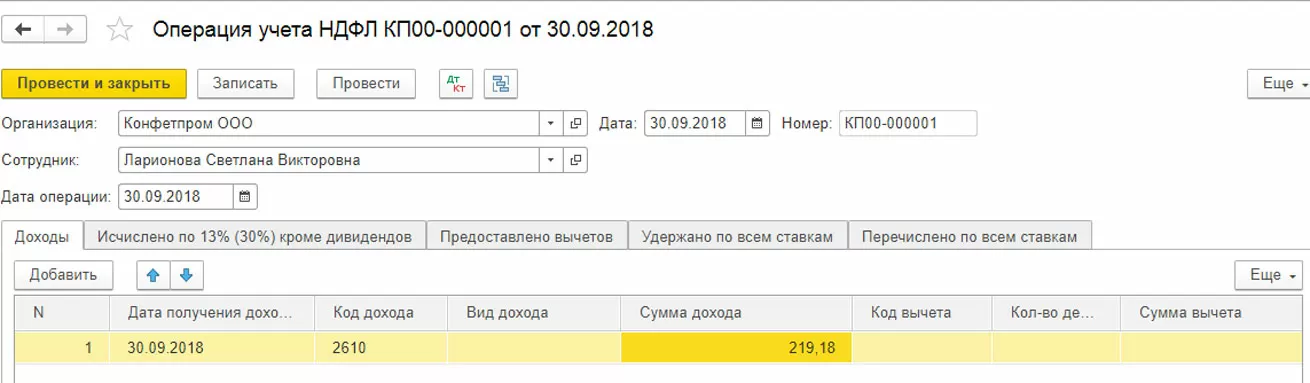

Заполняем новый документ. Указываем сотрудника, которому выдан заем, дату операции – последний день месяца. В табличной части указываем код дохода – 2610 Материальная выгода, полученная от экономии на процентах за пользование заемными (кредитными) средствами, а также сумму материальной выгоды.

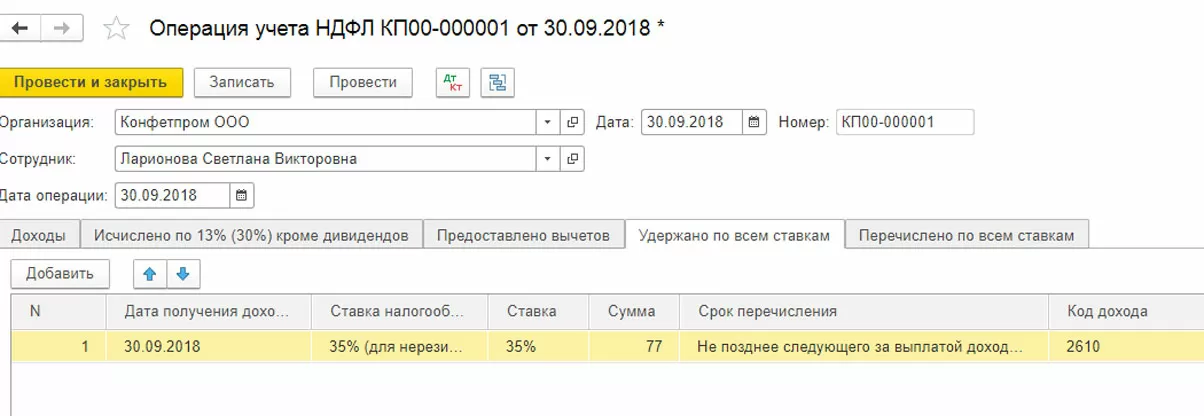

Далее в этом документе заполняем вкладку «Удержано по всем ставкам». Указываем ставку налога, сумму, срок перечисления и код дохода.

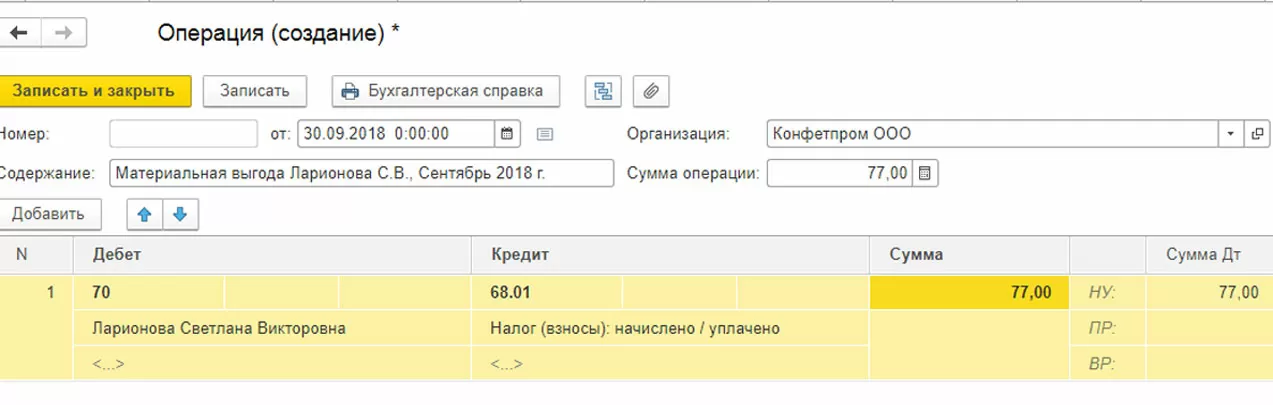

Операция учета НДФЛ также не создает бухгалтерские проводки, поэтому, чтобы отразить удержание НДФЛ с материальной выгоды, снова создаем документ «Операция, введенная вручную». Из главного меню заходим в «Операции» – «Бухгалтерский учет» – «Операции, введенные вручную». Создаем проводку Дт 70 - Кт 68.01 Удержан из зарплаты НДФЛ с материальной выгоды.

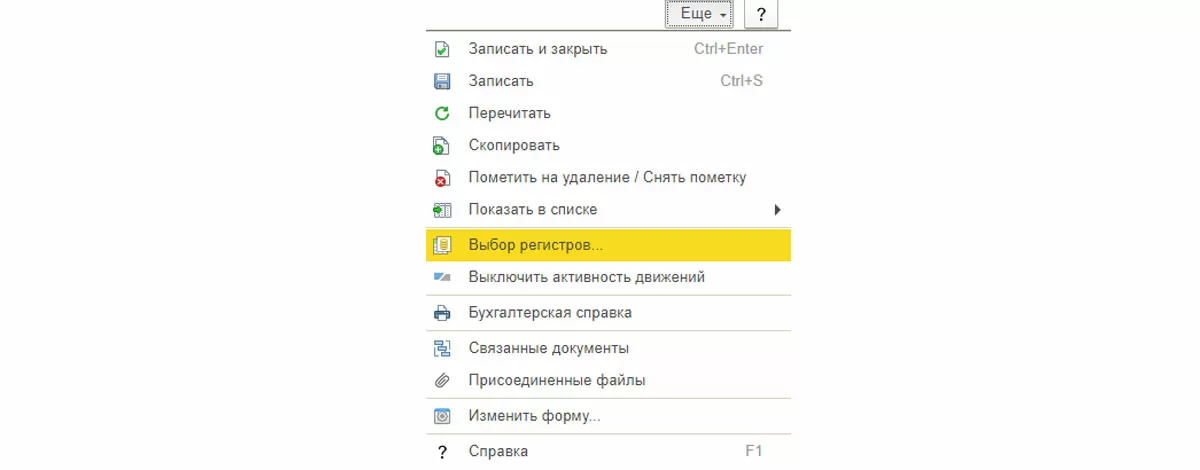

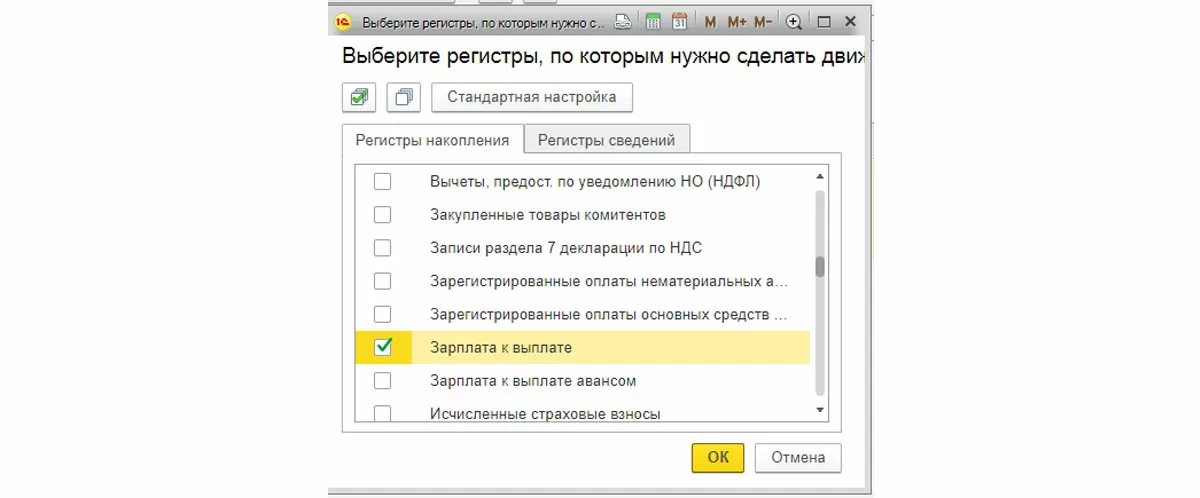

И еще, чтобы НДФЛ с материальной выгоды удерживался из зарплаты сотрудника автоматически, нужно внести корректировки в регистры. Для этого нажимаем кнопку «Еще» в только что созданной «Операции», и находим пункт «Выбор регистров».

В открывшемся списке находим «Взаиморасчеты с сотрудниками» и «Зарплата к выплате».

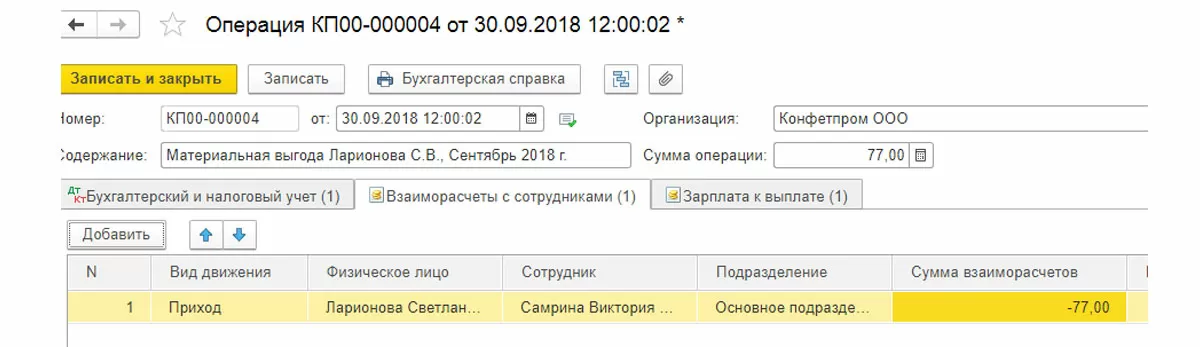

Отмечаем их галочками. В документе «Операция» появилась вкладка «Взаиморасчеты с сотрудниками», ее нужно заполнить.

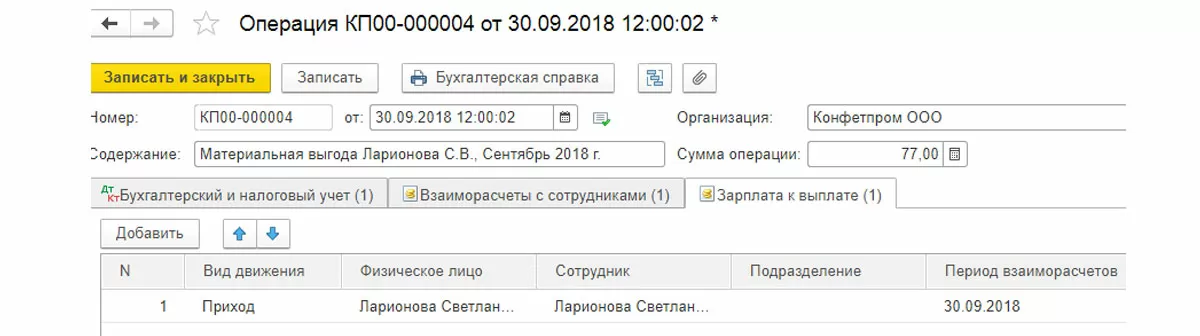

Также мы видим вкладку «Зарплата к выплате». Заполняем ее тоже.

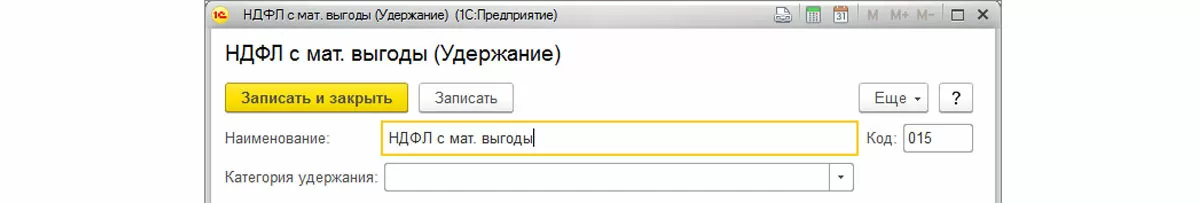

Второй вариант: если НДФЛ с материальной выгоды необходимо удержать при выплате заработной платы сотруднику, то дополнительно можно создать новый вид удержания и отразить его и сумму на закладке «Удержания» документа «Начисление зарплаты». Тогда сумма к выплате за месяц будет рассчитана с учетом налога, исчисленного с материальной выгоды (т. е сотрудник получит меньше на сумму удержания). Все движения по регистрам сделает документ «Начисление зарплаты».

Мы создали все документы по учету займа сотруднику, а также отразили эту операцию в бухгалтерском учете, несмотря на сложность данного вопроса, мы убедились, что программа 1С 8.3 предоставляет полный функционал для выполнения таких расчетов.

консультация эксперта

самые свежие новости 1 раз в месяц