Для корректного расчета в программе 1С:Бухгалтерия НДФЛ и правильности формирования отчетности необходимо настроить программу. Прежде всего – это заполнение справочников, установка настроек, касающихся НДФЛ и ввод документов, на основании которых производится расчет и данные попадают в отчеты.

Видео эксперта

Настройка 1С:Бухгалтерия для учета НДФЛ

Рассмотрим основные моменты, на которые надо обратить внимание при настройке программы для налоговых задач.

Первое – раздел Настройки зарплаты

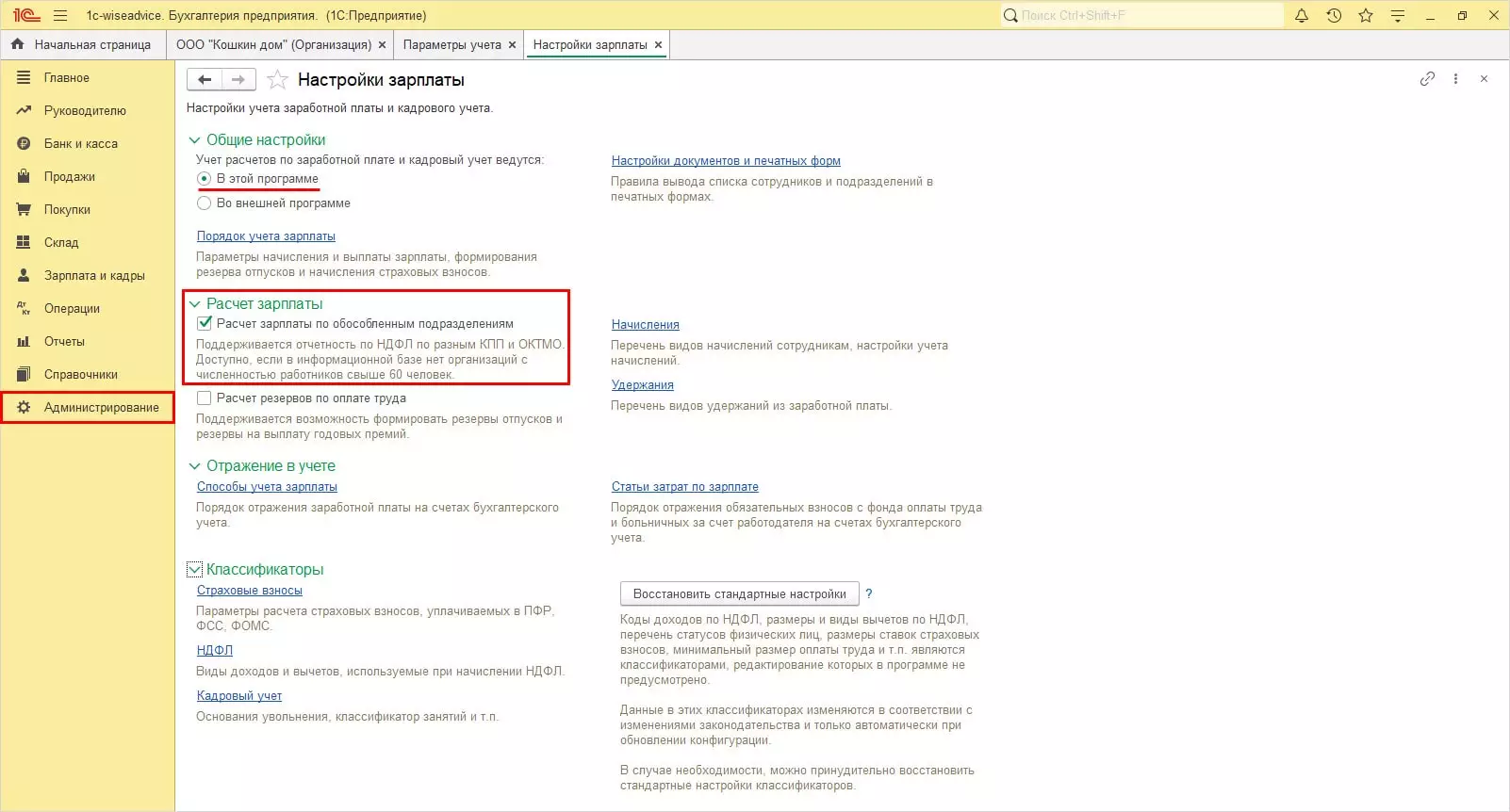

Перейдите в раздел Параметры учета – Настройки зарплаты в меню Администрирование. Данный раздел доступен также в меню «Зарплата и кадры».

Если учет ведется в программе 1С:Бухгалтерия, то переключатель настройки «Учет расчетов по заработной плате и кадровый учет ведутся» устанавливается в положение – «В этой программе».

Если у компании есть обособленные подразделения, то развернув подраздел «Расчет зарплаты», включите возможность расчета по таким подразделениям.

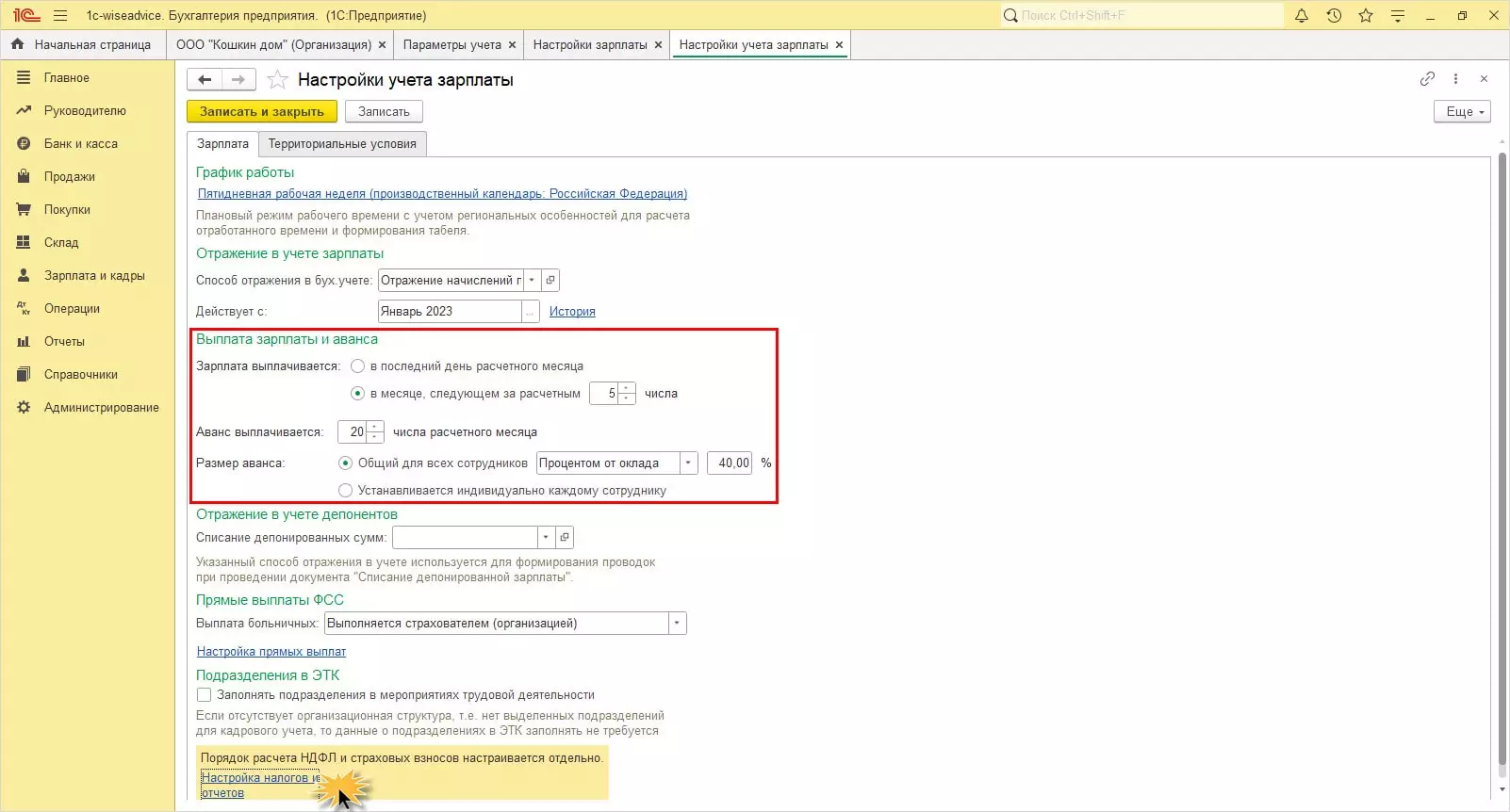

Из настроек зарплаты перейдите по гиперссылке «Порядок учета зарплаты». Здесь устанавливаются настройки выплаты зарплаты и аванса. Из данной настройки дата автоматически проставляется в документы выплаты зарплаты и фиксирует дату получения дохода, а этот факт важен для учета НДФЛ.

С 01.01.23 года датой получения дохода считается дата его выплаты, и НДФЛ исчисляется не только с суммы окончательного расчета, но и с выплаченного аванса.

Если дата фактической выплаты изменена по какой-то причине, то в документе ее необходимо исправить по факту.

Зачастую неверно отраженная дата выплаты дохода, приводит к ошибкам в применении вычетов и расчете НДФЛ.

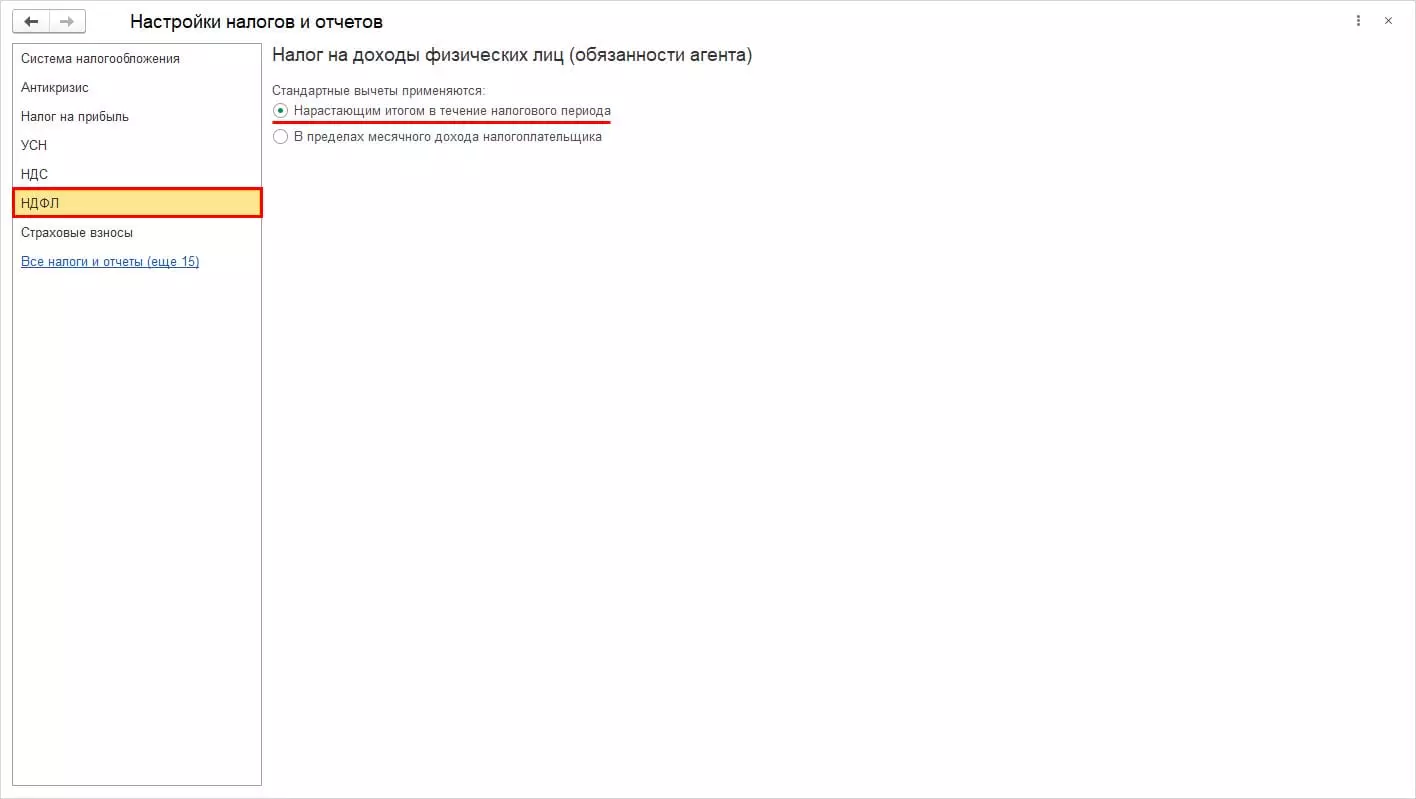

Из данной карточки по гиперссылке можно перейти к разделу «Настройка налогов и отчетов». Этот раздел доступен и из карточки организации – поле-гиперссылка «Налогообложение».

Здесь в разделе «НДФЛ» устанавливается порядок применения вычетов сотрудника:

- Нарастающим итогом в течении налогового периода;

- В пределах месячного дохода налогоплательщика.

Официальный партнер 1С с 2003 года. Минимальные цены на 1С:Бухгалтерия во всех регионах РФ

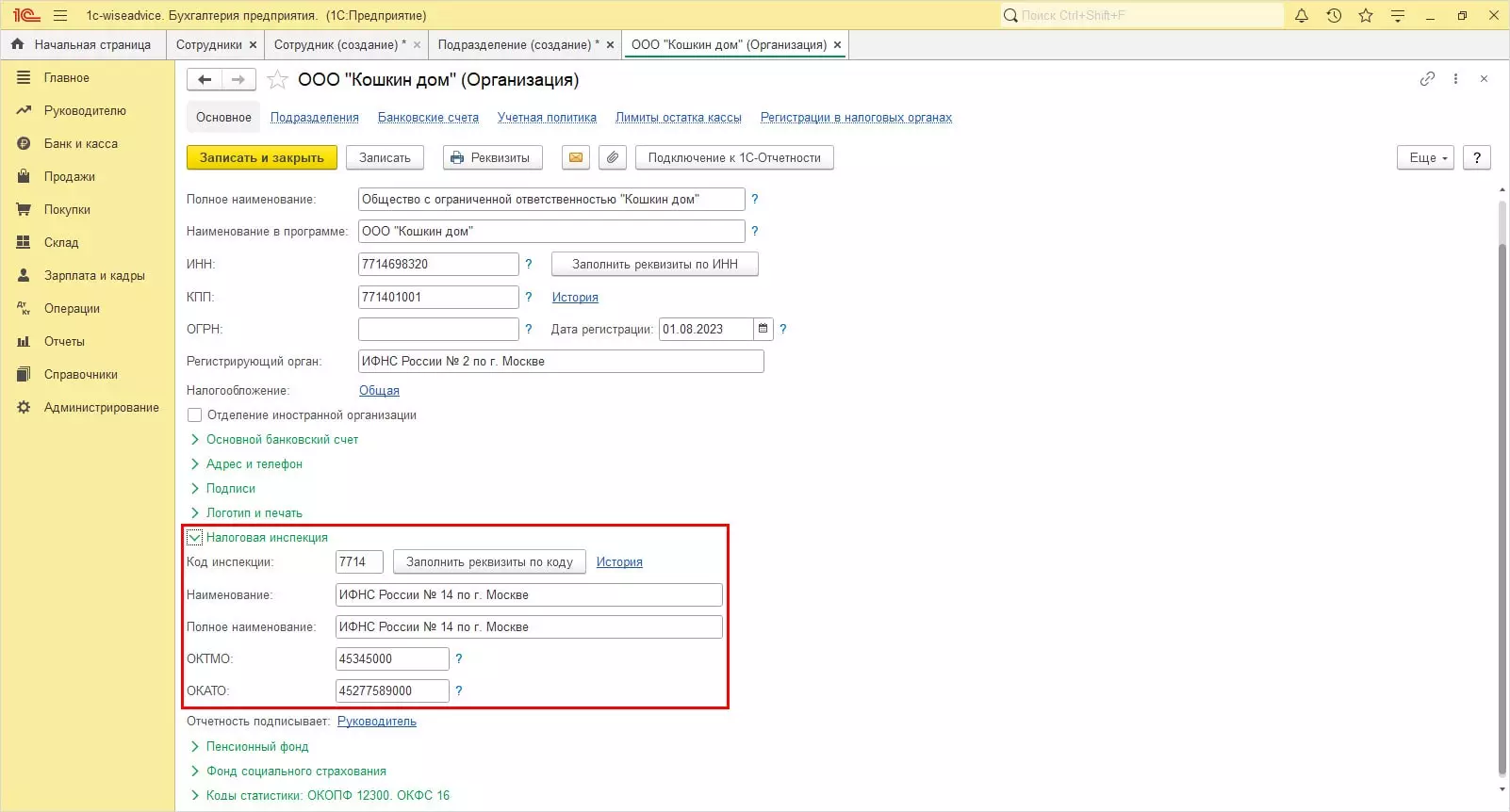

Второе – регистрация в налоговых органах

Перейдем к заполнению данных об ИФНС. В карточке организации, раздел Главное – Реквизиты организации, заполните сведения о налоговой инспекции. Эта информация используется при формировании отчетности.

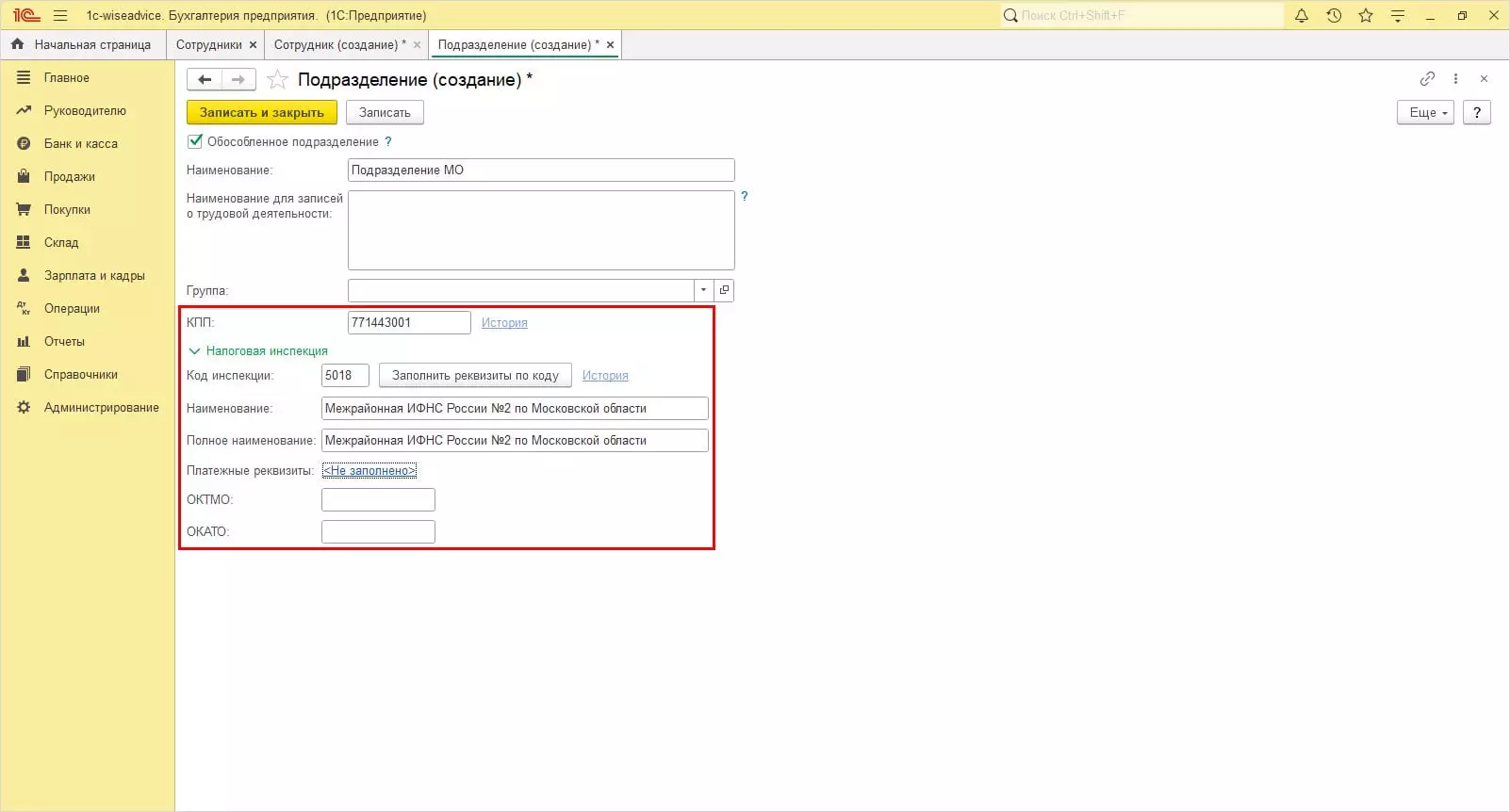

Для обособленных подразделений также заполните данные ИФНС и внесите платежные реквизиты.

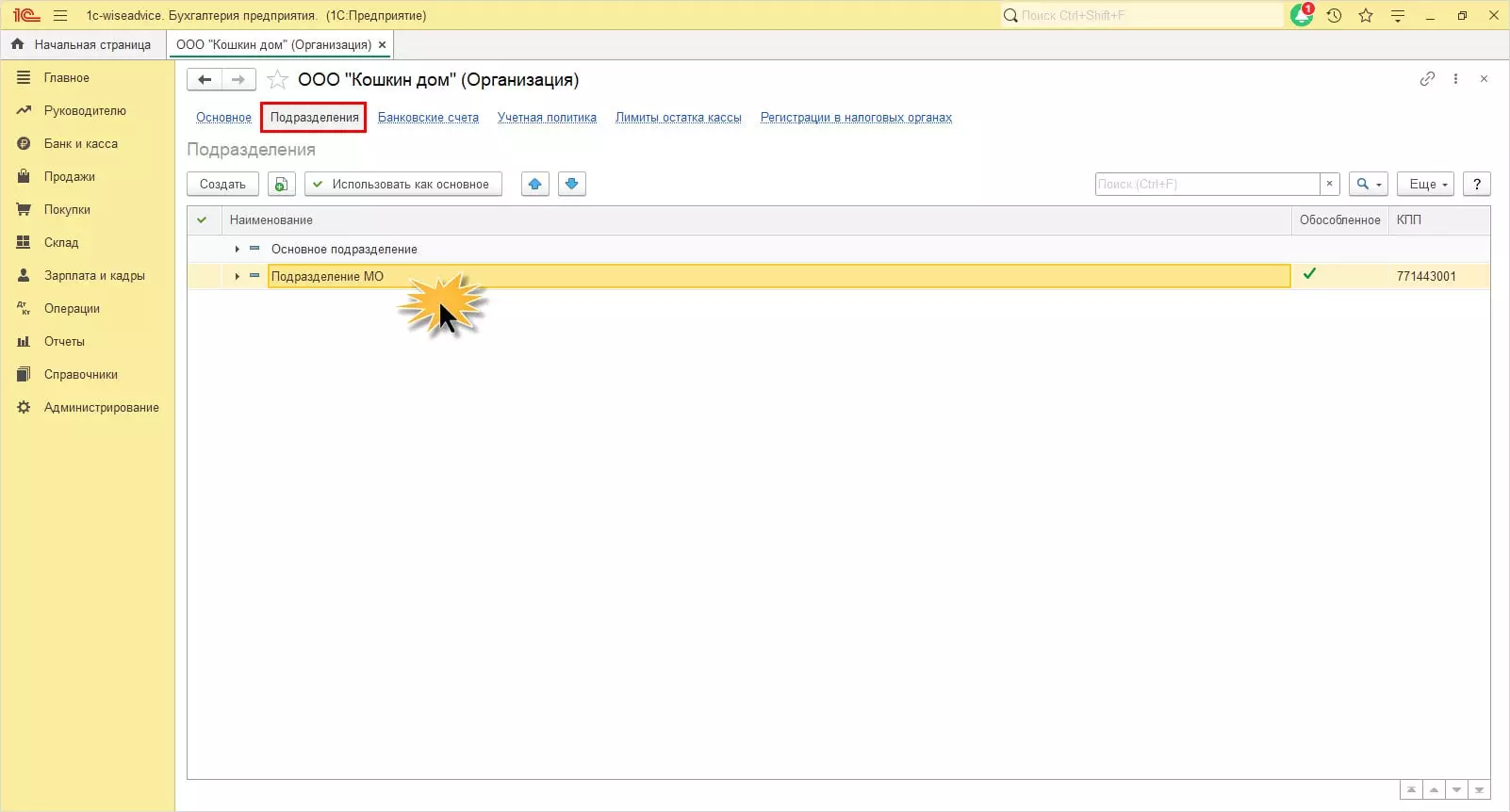

Перейти к подразделениям можно через карточку реквизитов организации – вкладка «Подразделения».

Третье – карточка сотрудника

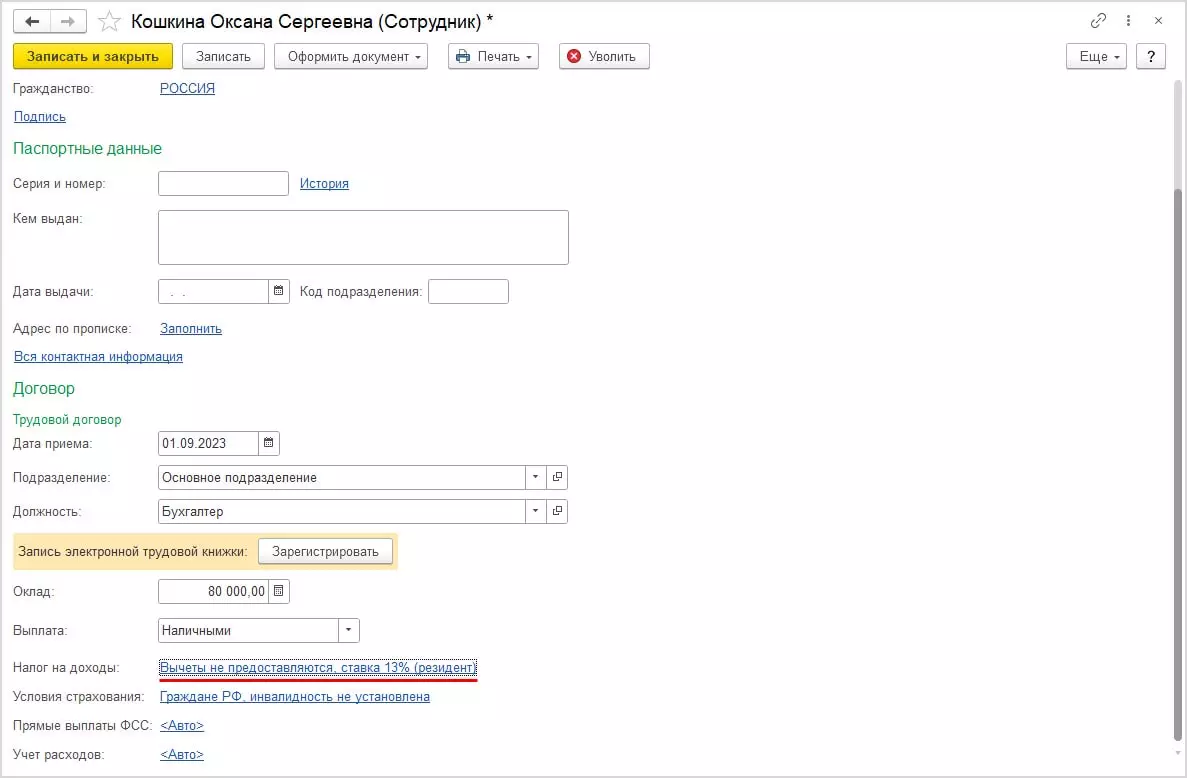

Заполняя карточку сотрудника, при его оформлении поле «Налог на доходы» по гиперссылке «Вычеты не предоставляются…» внесите вычеты, согласно предоставленным справкам.

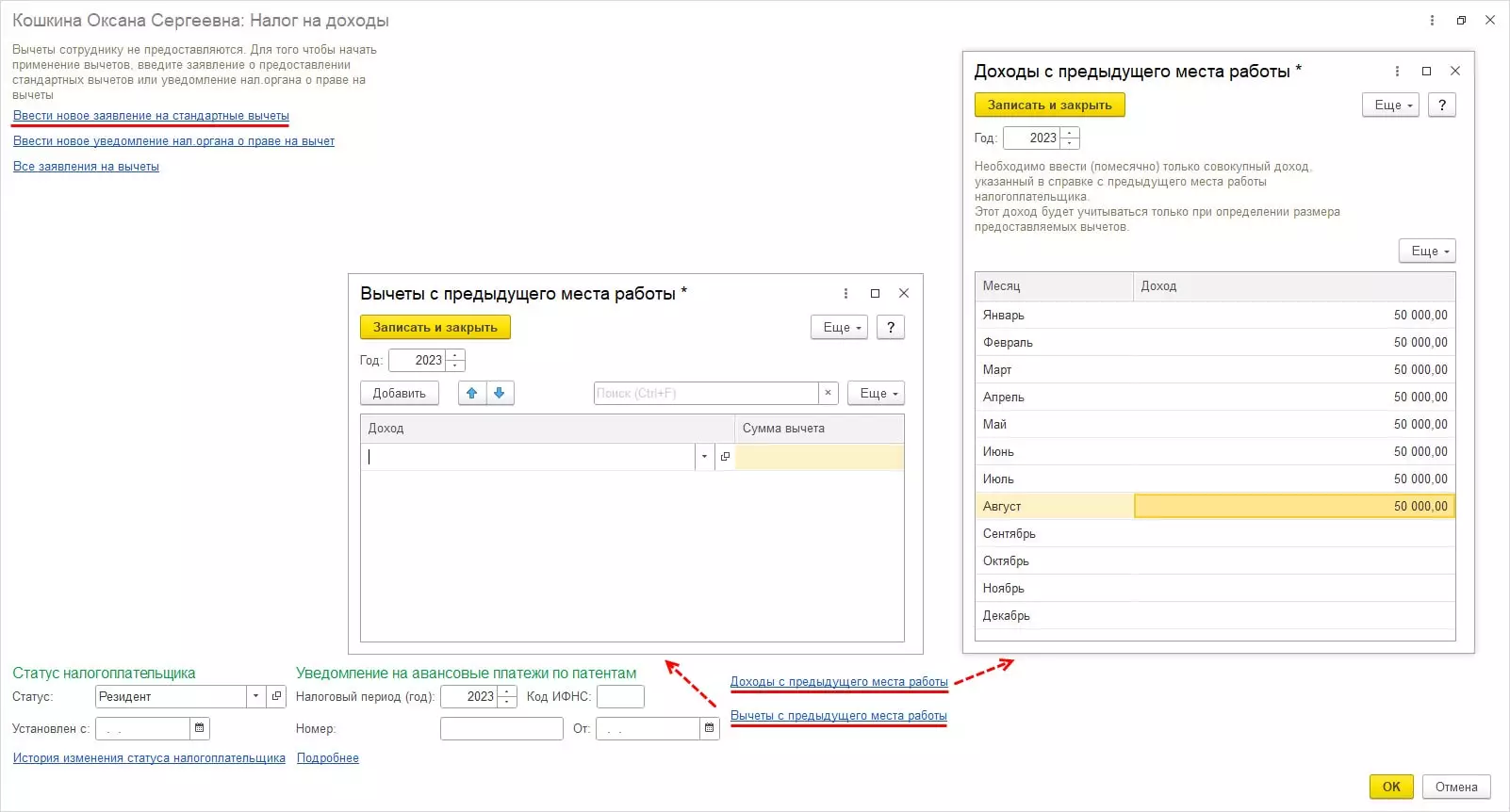

Для этого в открывшейся форме нажмите «Внести новое заявление на стандартные вычеты».

В этом же разделе вносятся сведения о доходах с предыдущего места работы и ранее предоставленных вычетах, нажатием на одноименные гиперссылки.

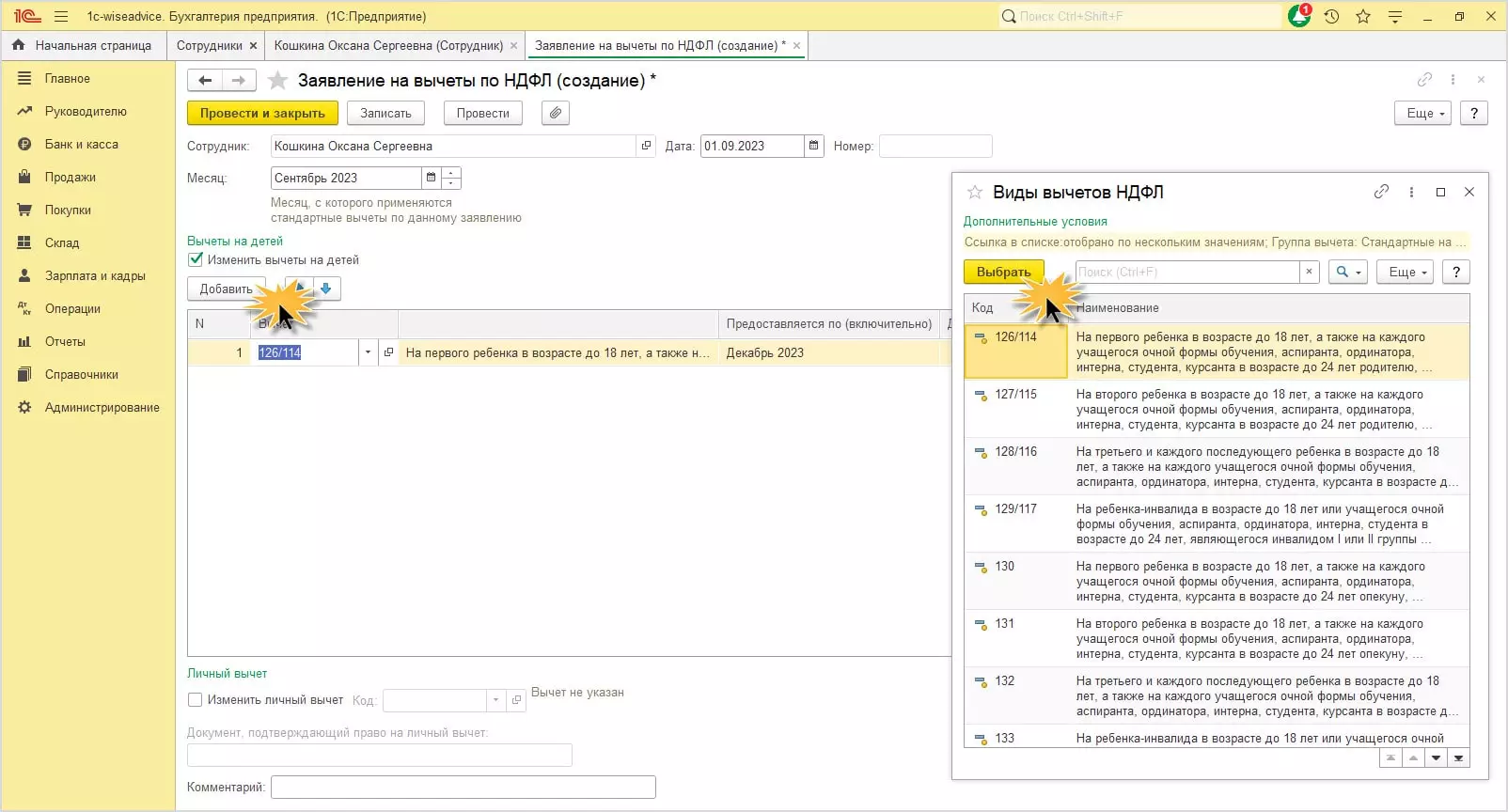

Добавьте строку с кодом вычета из предлагаемого перечня, укажите месяц, по который данный вычет предоставляется и проведите документ.

Четвертое – настройки начислений

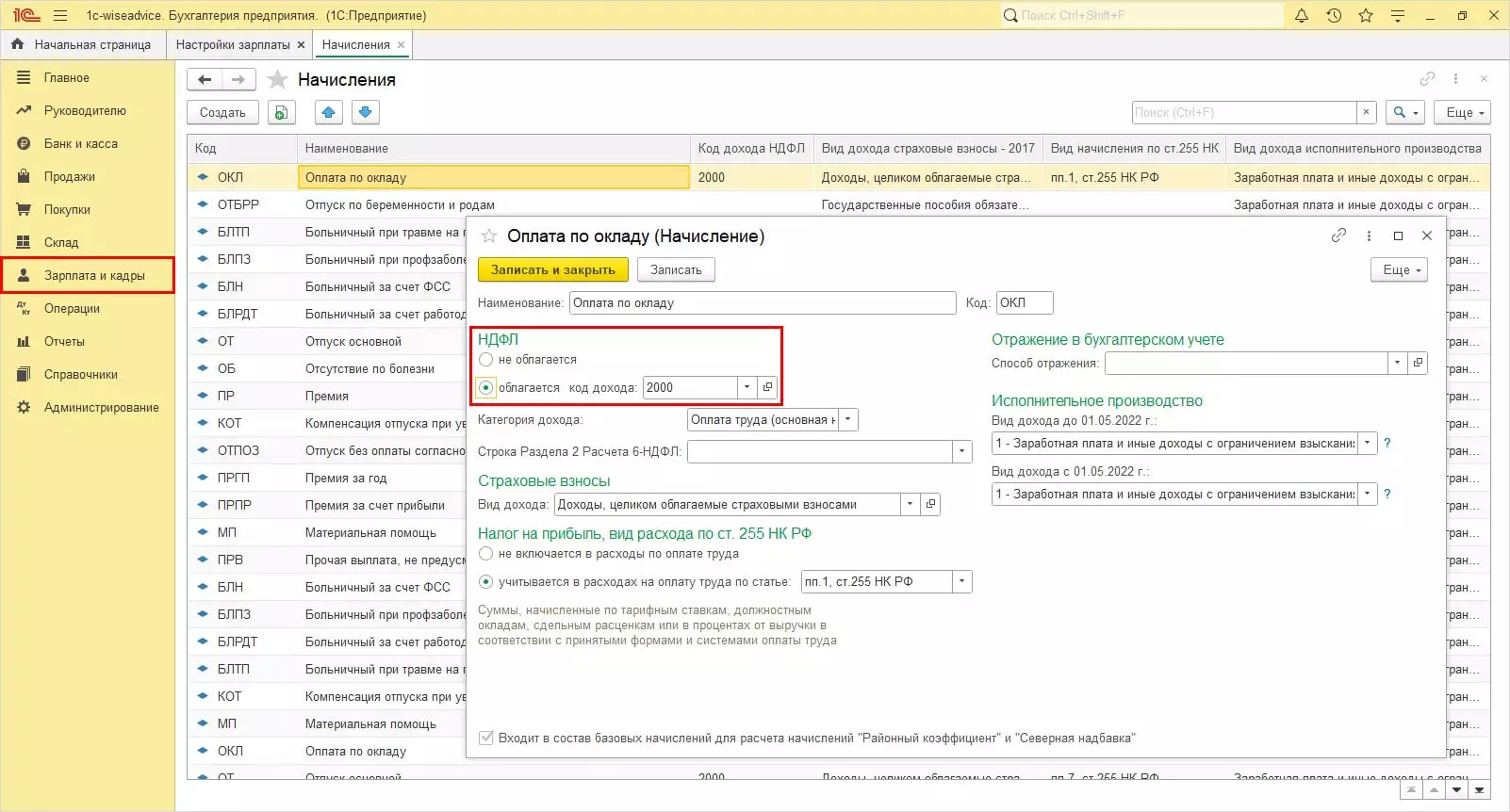

Вернемся к разделу Настройки зарплаты – меню Зарплата и кадры. Перейдя по гиперссылке «Начисления», откроется одноименный справочник, в котором перечислены все возможные виды начислений программы. При этом пользователь может создать и свой вид начисления.

Обратите внимание на блок «НДФЛ» в карточке. В нем указано облагается или нет налогом данное начисление, и если да, то указывается код дохода для НДФЛ.

Эти настройки предопределенные, но, если вы создаете свое начисление, надбавку, обратите на это внимание. От этого зависит расчет НДФЛ и его отражение в отчетности.

Заполнив информацию и проверив все настройки, можно приступить к начислению зарплаты.

Начисление зарплаты и НДФЛ в 1С:Бухгалтерия

В нашем примере в ООО «Кошкин дом» с 01.09.23 принято два сотрудника:

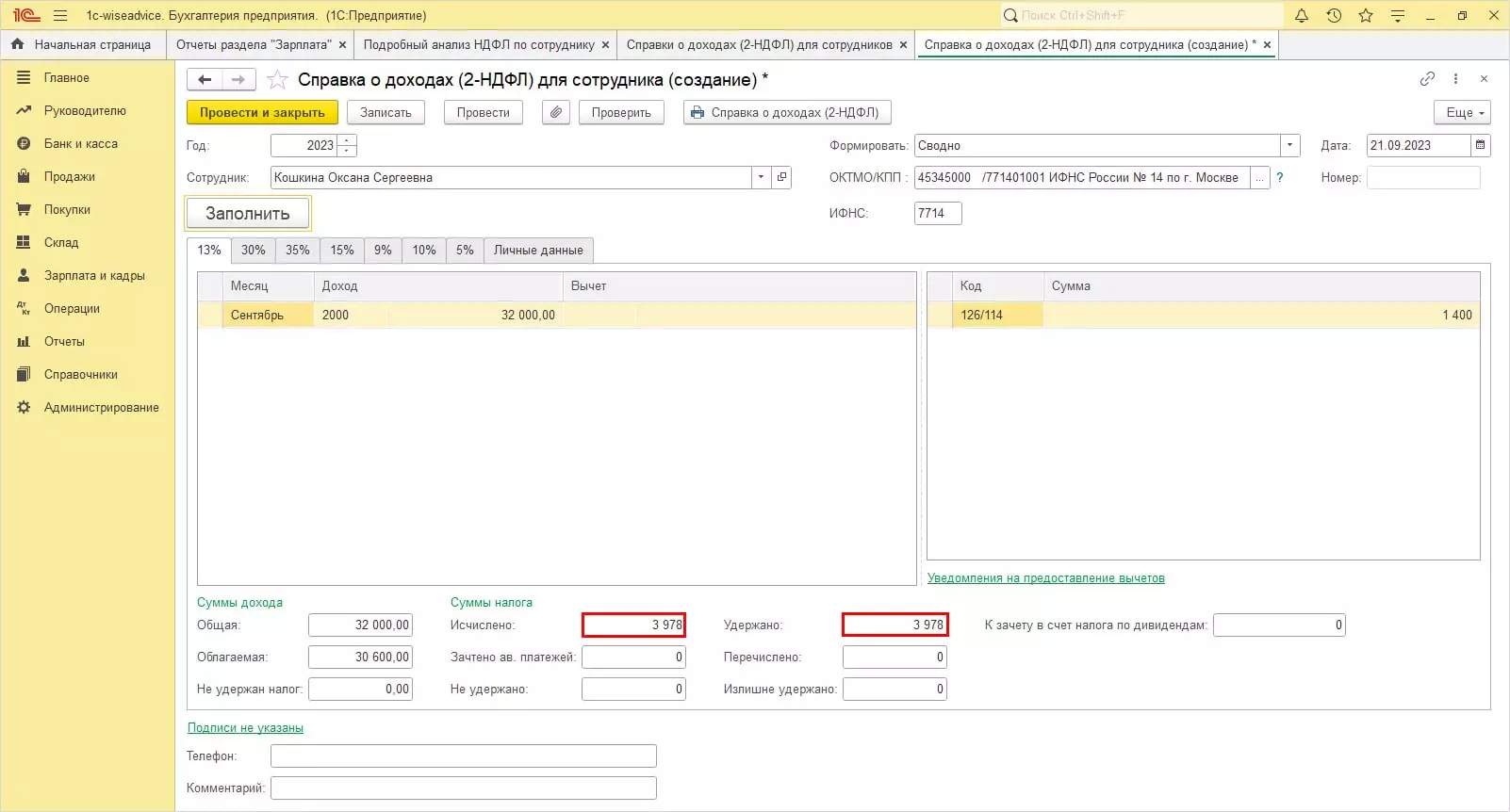

- Кошкина О.С. в основное подразделение с предоставлением вычета на ребенка в возрасте до 18 лет (код 126/114) в размере 1400 руб., оклад 80.000 руб.

- Цветков А.В. в обособленное подразделение, вычеты по НДФЛ не предоставляются, оклад 80.000 руб.

Рассмотрим расчет НДФЛ программой и его отражение в отчетах в разрезе ИФНС.

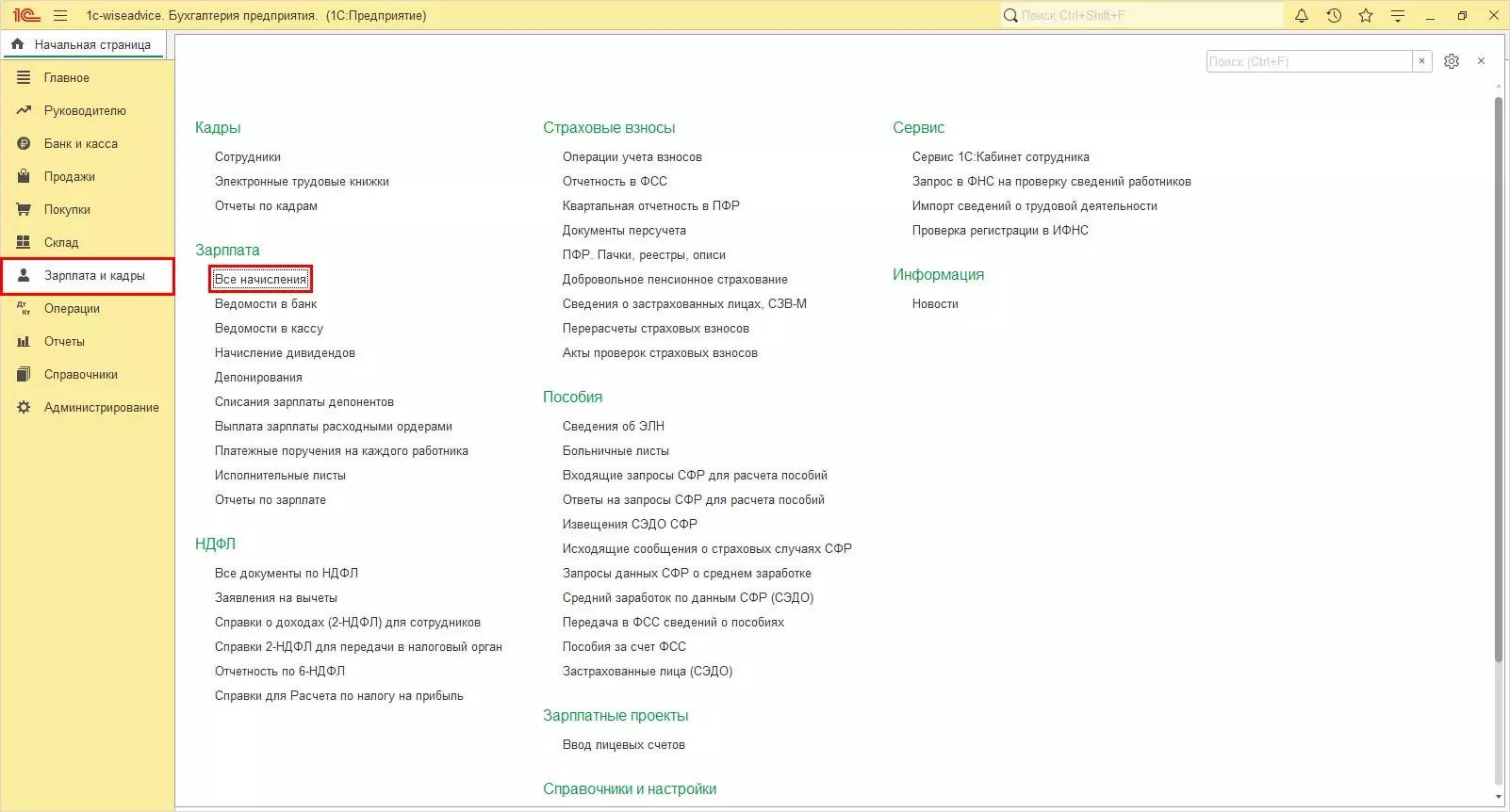

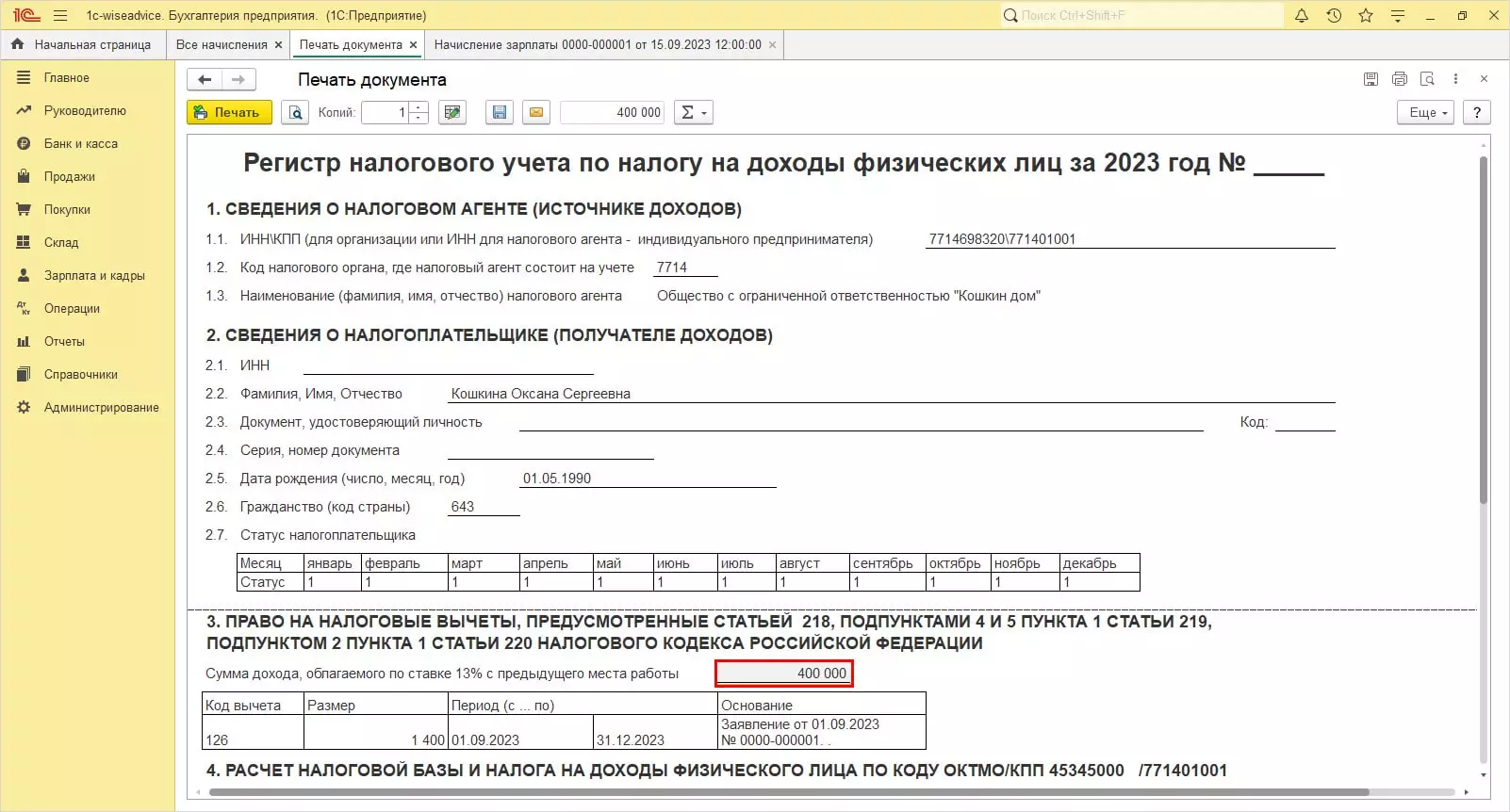

Шаг 1. Перейдите в раздел меню Зарплата и кадры – Начисления.

Шаг 2. Нажмите «Создать» – и далее строка «Начисление зарплаты».

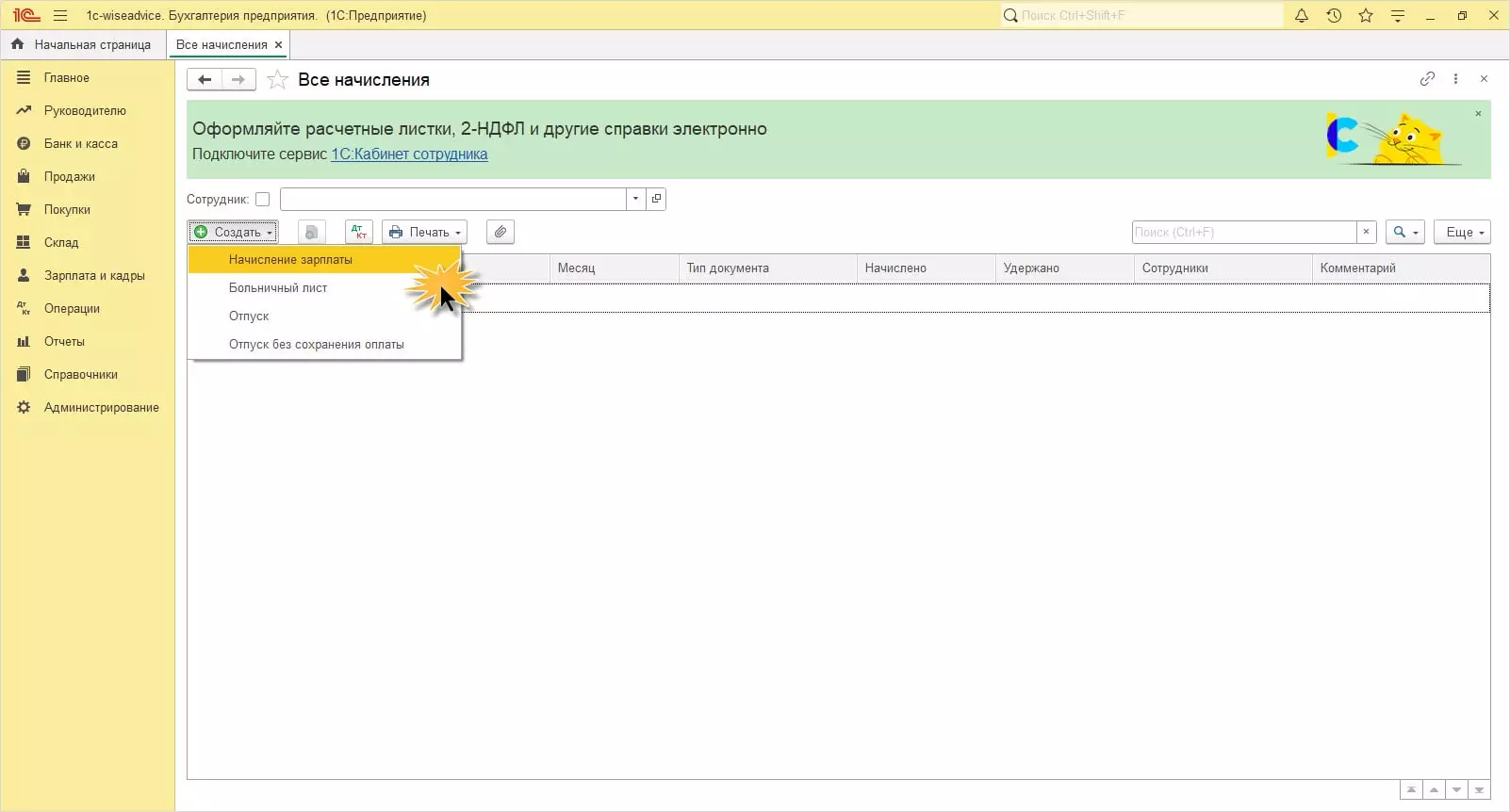

Шаг 3. В открывшемся документе проверьте месяц начисления, дату, установите переключатель в положение «Аванс» и нажмите «Заполнить».

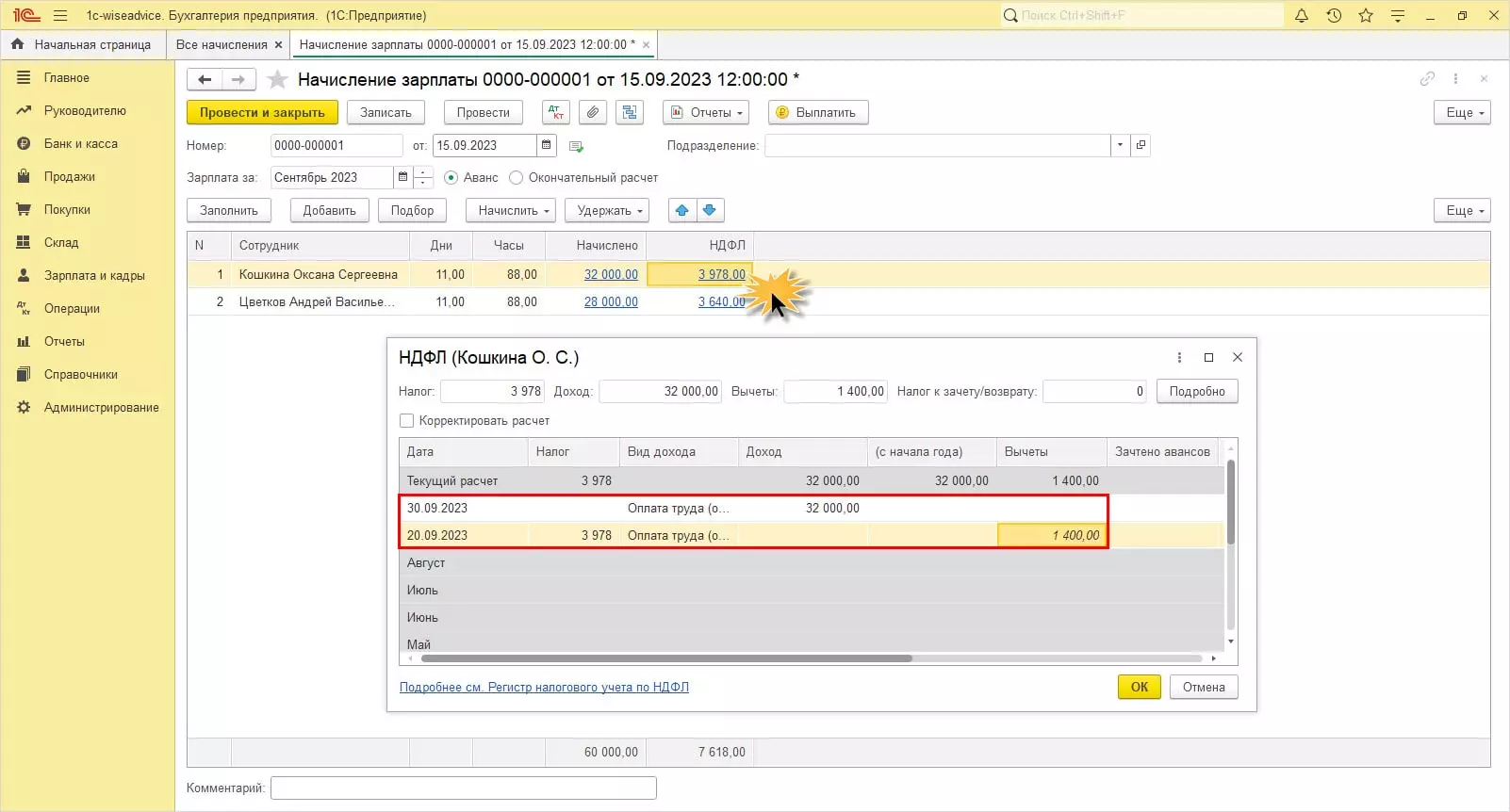

Расчет выполнен. По гиперссылке суммы в графе «НДФЛ» проверим расчет. В таблице видно, что вычет сотруднику Кошкина О.С. не предоставлен и сумма НДФЛ составила 4160 руб.

Что может быть неправильно? Ведь нами был указан вычет на ребенка в карточке.

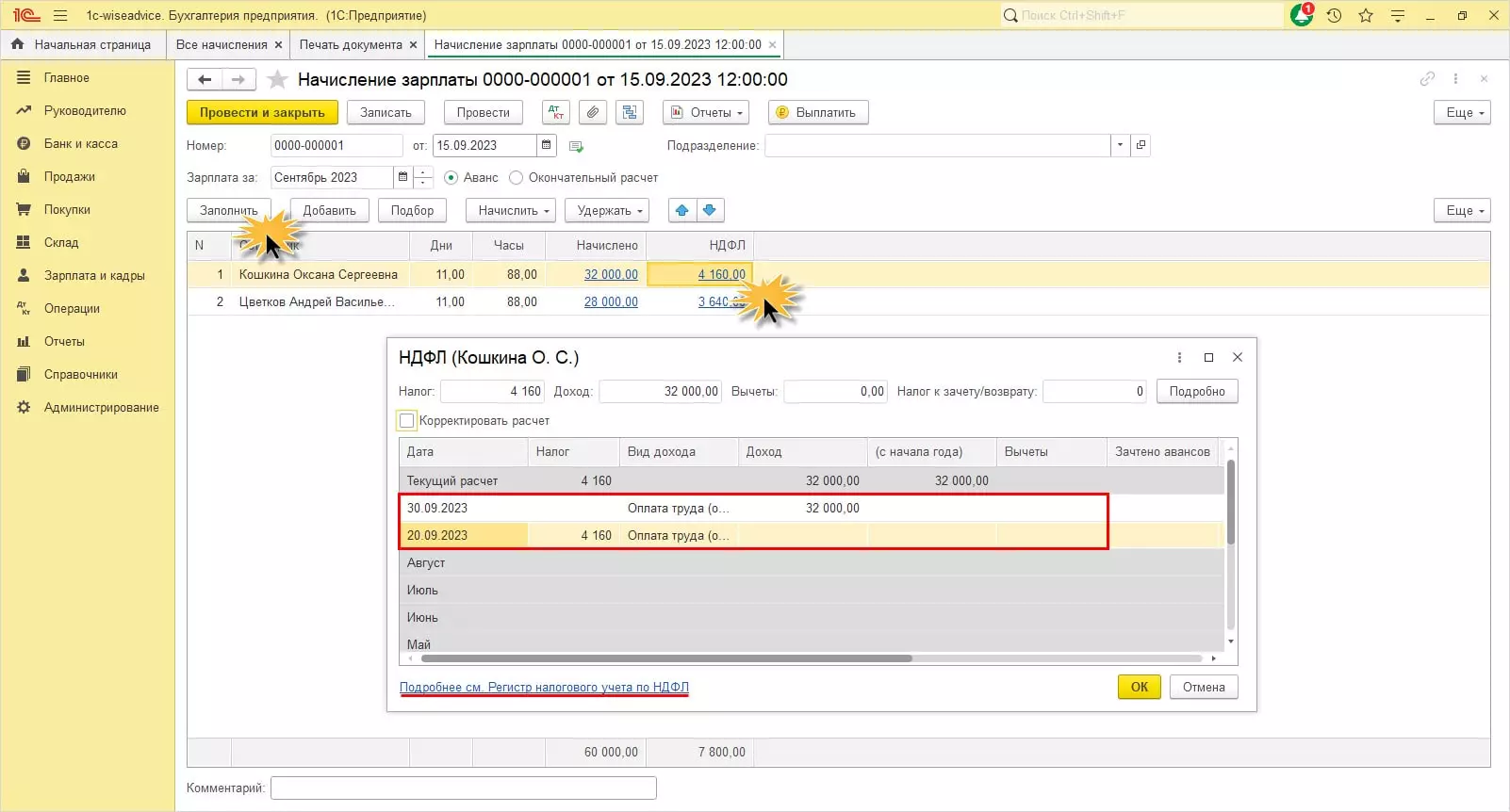

Шаг 4. Перейдем по ссылке «Подробнее: см. Регистр налогового учета по НДФЛ».

Из регистра видно, что сумма дохода с начала года, согласно введенной нами справки с предыдущего места работы, составила 400 000 руб.

Что же говорит нам законодательство в этом случае:

Поэтому, принимая сотрудников на работу, для контроля лимита в 350 000 рублей, не забывайте запрашивать справку о доходах и суммах налога с прошлых мест работы за текущий год.

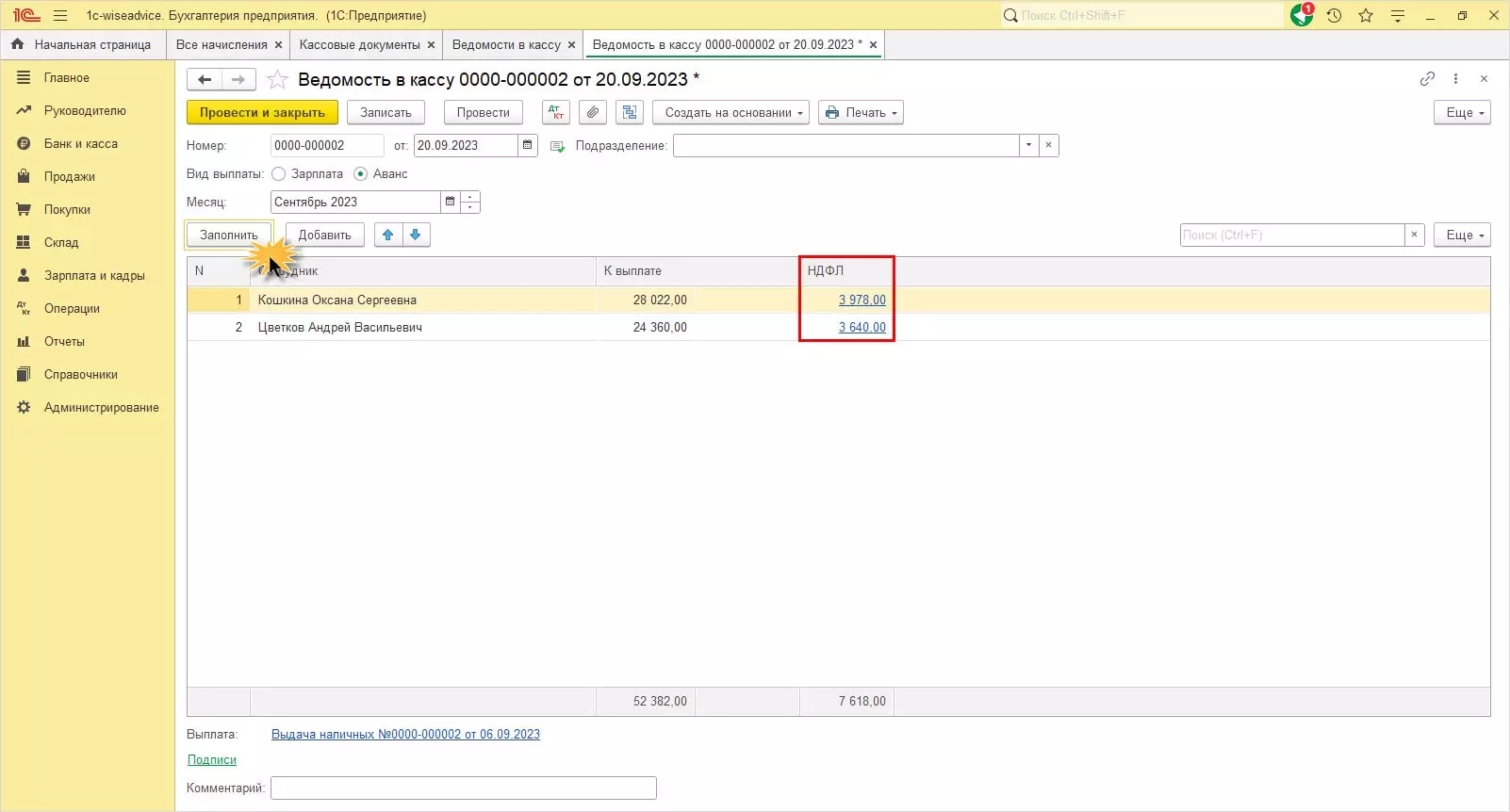

Для рассмотрения применения вычета уберем ранее введенную справку о доходах сотрудника Кошкиной О.С. и произведем расчет вновь. Сумма НДФЛ уменьшилась, вычет в размере 1400 руб. применен.

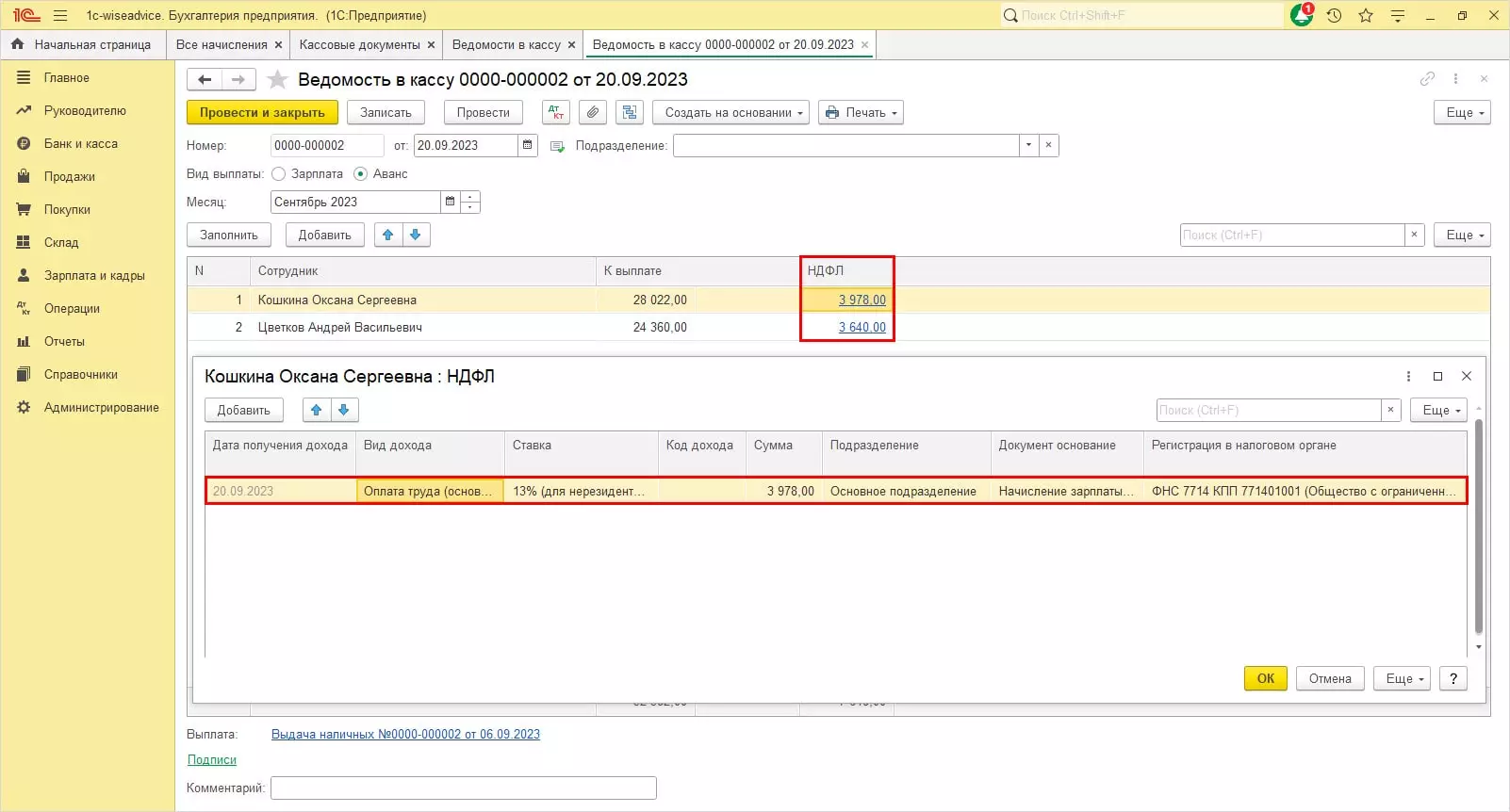

Проверим расчет: 32000 руб. (начислено за первую половину месяца) – 1400 руб. (вычет на ребенка) *13%. Сумма НДФЛ верна и составила 3978 руб.

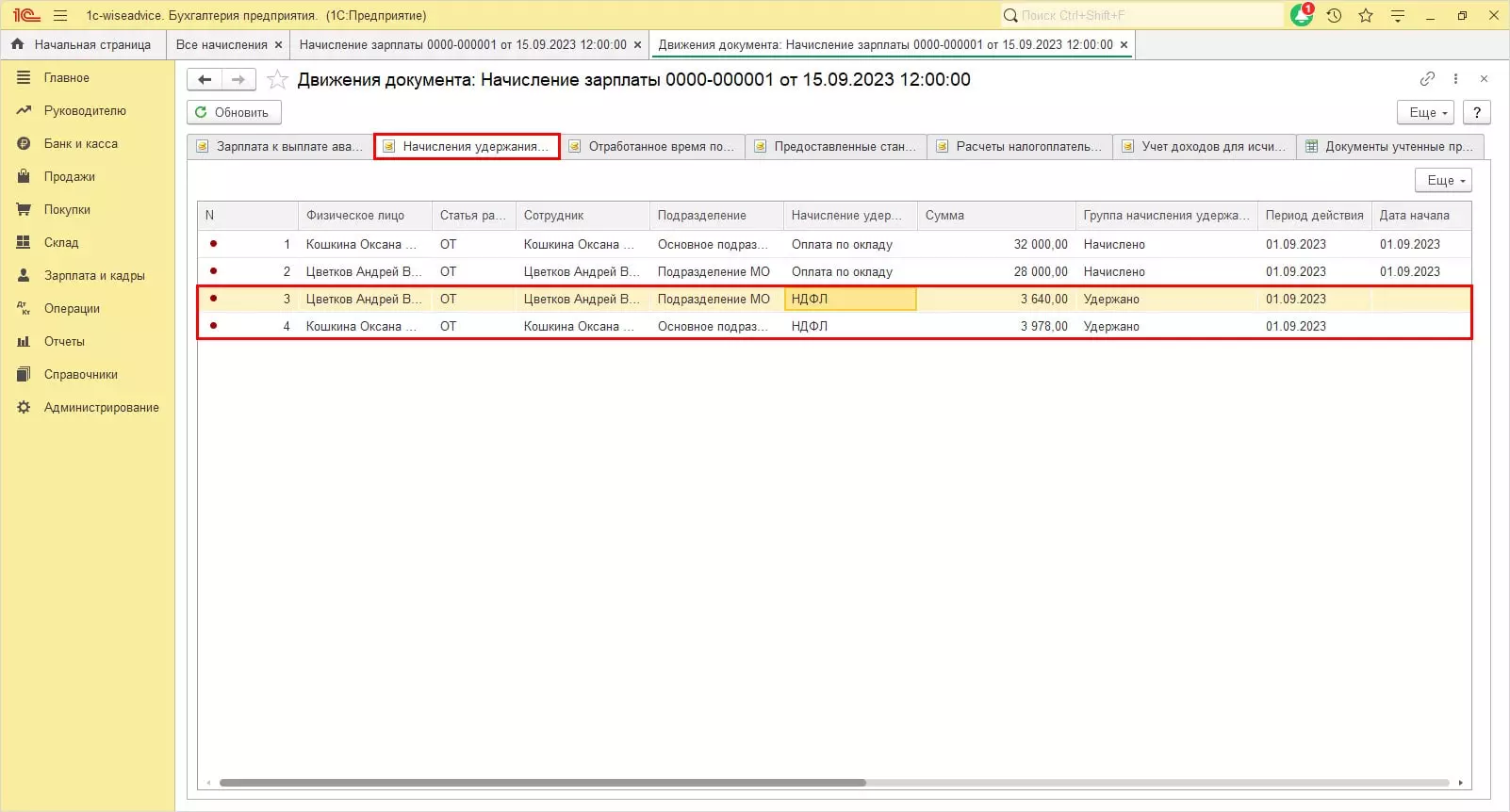

Движения по регистрам

Каждый документ, проведенный в программе 1С, кроме бухгалтерских проводок формирует записи в регистры. Обратите внимание, документ, начисляющий «Аванс», или по-новому «Зарплату за первую половину месяца», бухгалтерских записей не создает, а лишь формирует движения по регистрам, фиксируя, суммы начислений и удержаний, примененные вычеты.

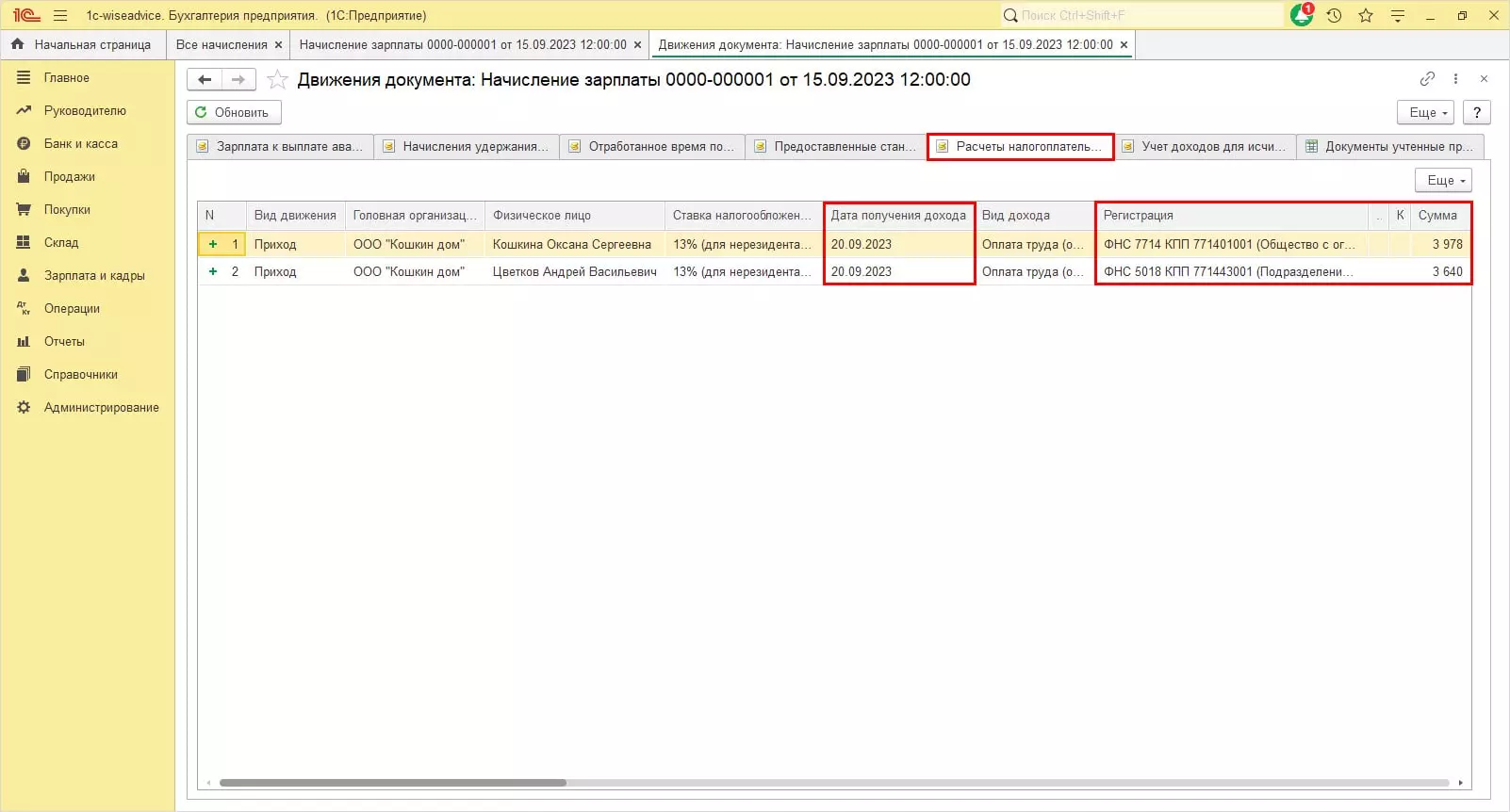

В регистре «Расчета налогоплательщика с бюджетом по НДФЛ» мы видим установленную дату получения дохода 20-е число. Эта дата автоматически посчитана из установленной нами ранее настройки.

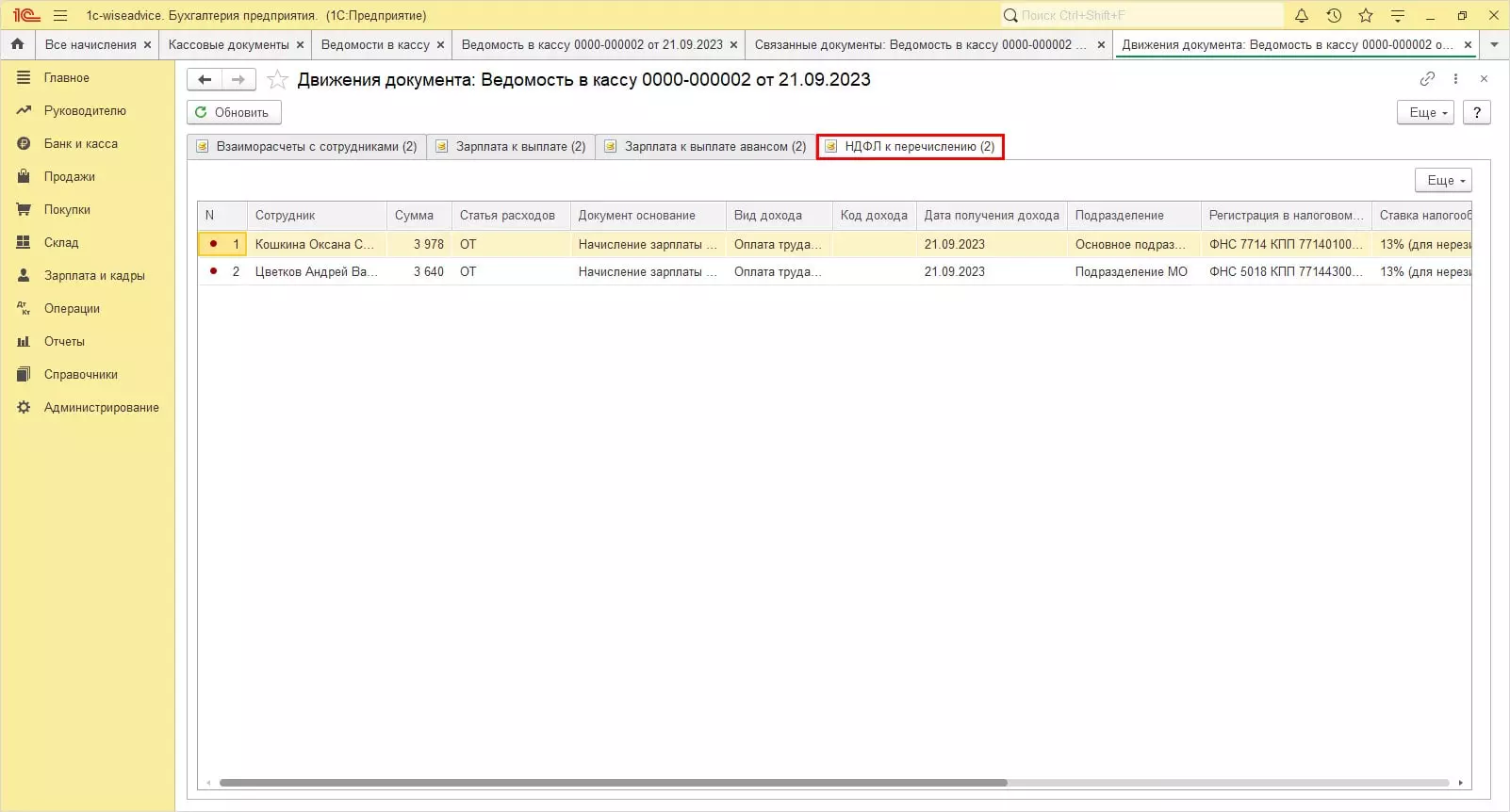

И обратите внимание, что суммы НДФЛ прошли по регистрам в разрезе двух ИФНС – по основному подразделению, где числится сотрудник Кошкина О.С., и обособленному подразделению с сотрудником Цветковым А.В.

Выплата зарплаты и удержание НДФЛ

НДФЛ удерживается программой у сотрудника в момент выплаты зарплаты, точнее отражения факта ее получения – это может быть выдача через кассу или зачисление на счет.

Предпочтительнее создавать документы один на основании другого. В заплате не рекомендуется заполнять документы вручную, особенно ведомости, исправлять автоматически заполненные данные. Если обнаружена ошибка, необходимо разобраться в ее причинах.

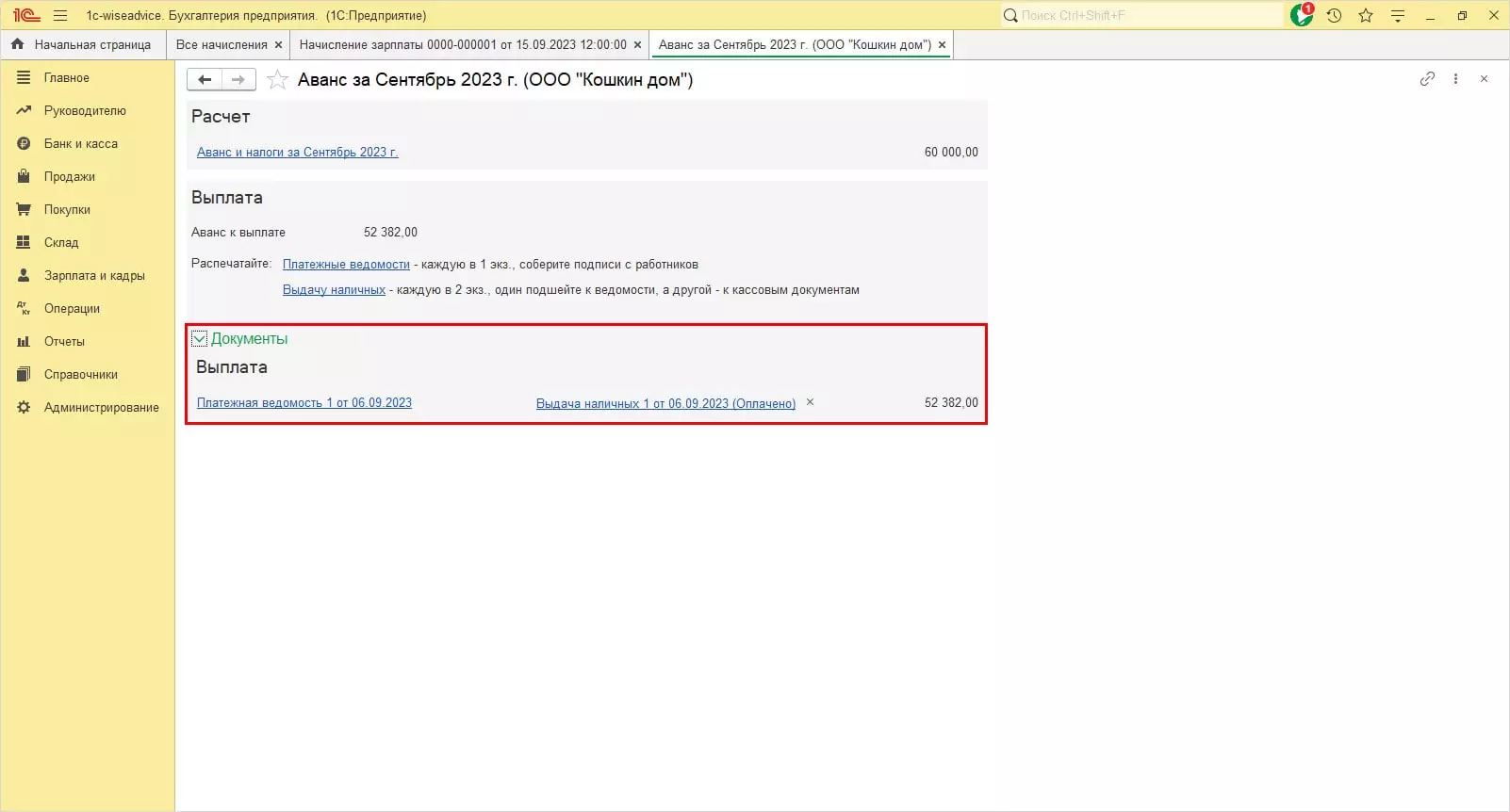

Шаг 5. В документе начисления нажмите кнопку «Выплатить».

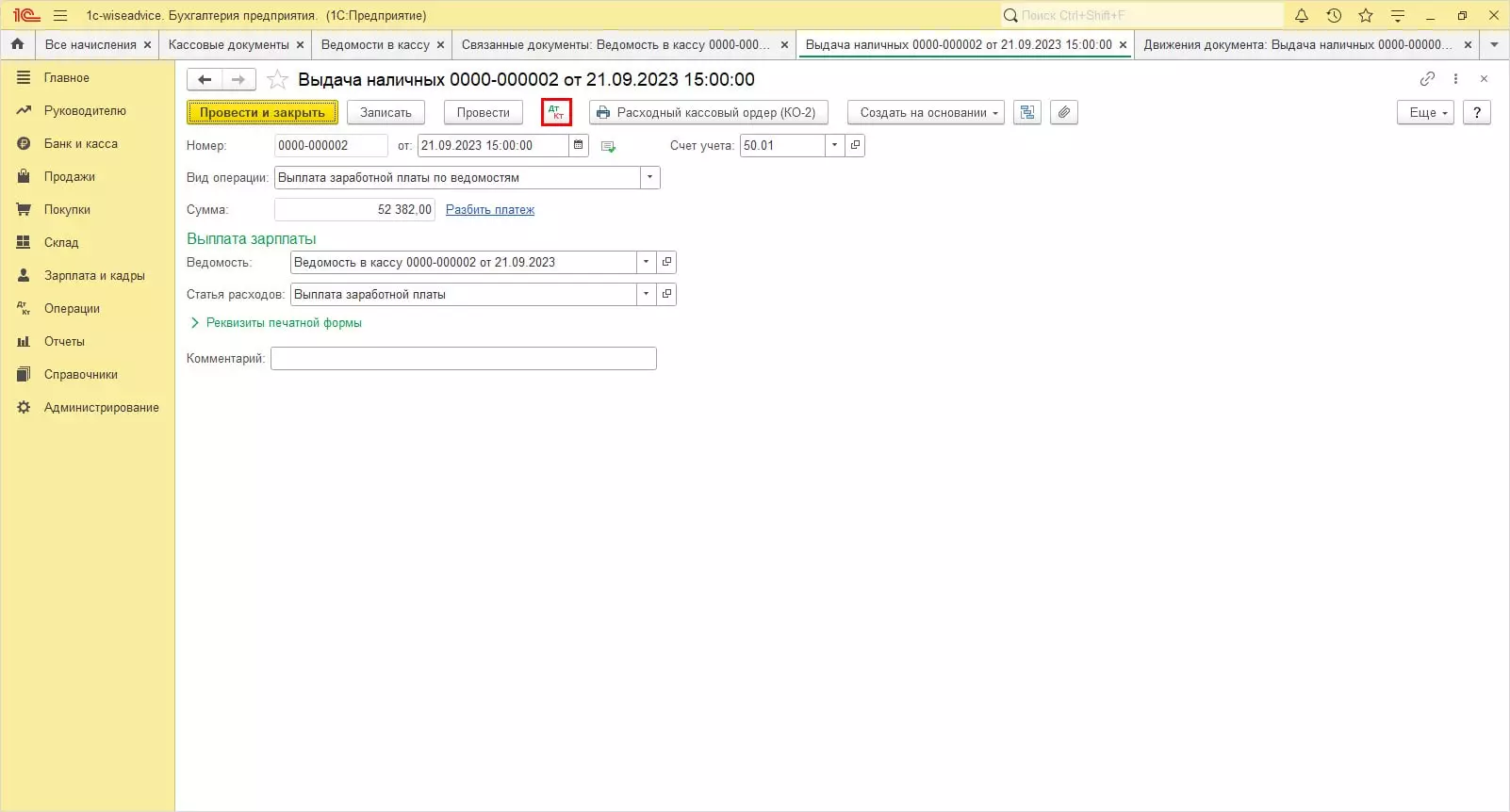

Программа автоматически сформировала документы «Ведомость на выплату» и «Выдача наличных».

Шаг 6. Проверьте суммы к выдаче и НДФЛ. Если по какой-то причине НДФЛ показало «0», попробуйте перезаполнить документ. Суммы автоматически должны встать правильные – не допускайте ручного исправления документа!

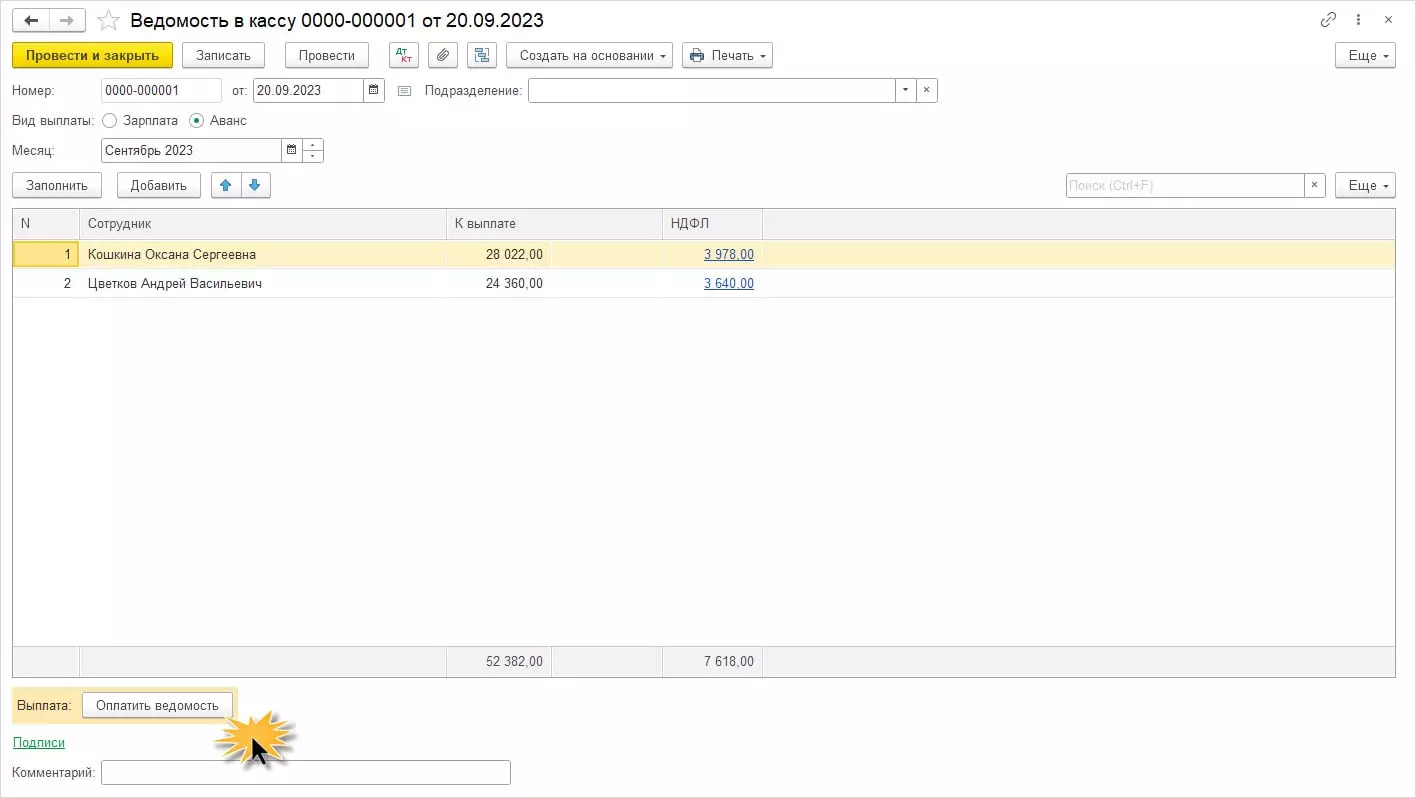

При формировании ведомости в банк и далее списания с расчетного, или если кассовый документ вы удалили (ссылка на него в ведомости открепляется), создайте документ оплаты из ведомости – кнопка «Оплатить ведомость».

В этом случае все суммы и регистры буду заполняться на основании данного документа и образуется цепочка.

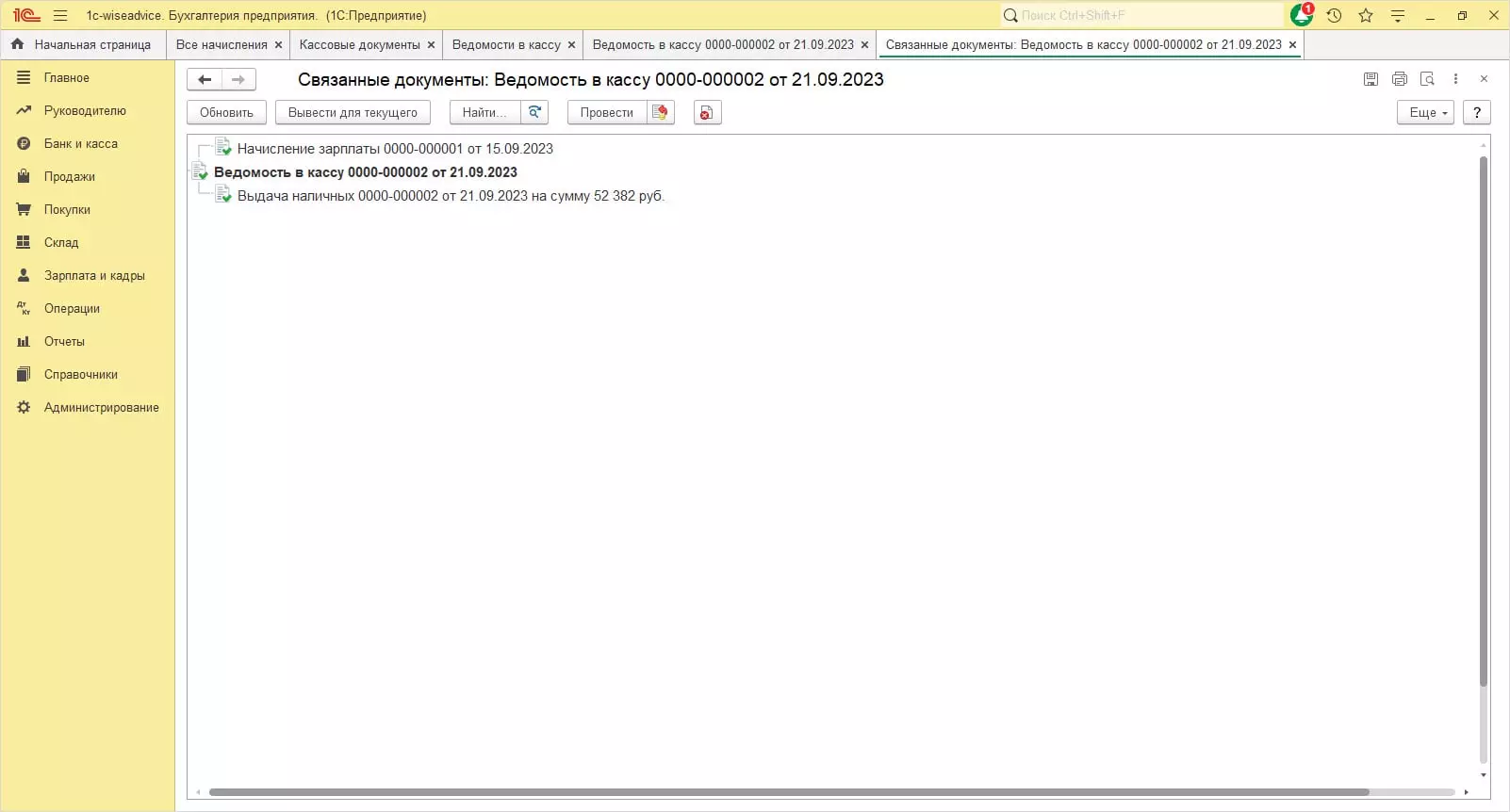

По команде «Перейти к иерархическому списку связанных документов» отразится введенная пользователем цепочка документов, из которой можно их открывать, проводить/отменять проведение, удалять.

Простая интеграция со смежными 1С, учет обособленных подразделений в 1С:Бухгалтерия КОРП – Москва и регионы

Шаг 7. Посмотрим расшифровку ячейки НДФЛ. Документ сформировал запись, зафиксировав дату получения дохода, подразделение, документ основания и регистрацию ИФНС.

Вводя данные руками, пользователь может упустить какие-то данные и тогда в записях регистров образуются расхождения.

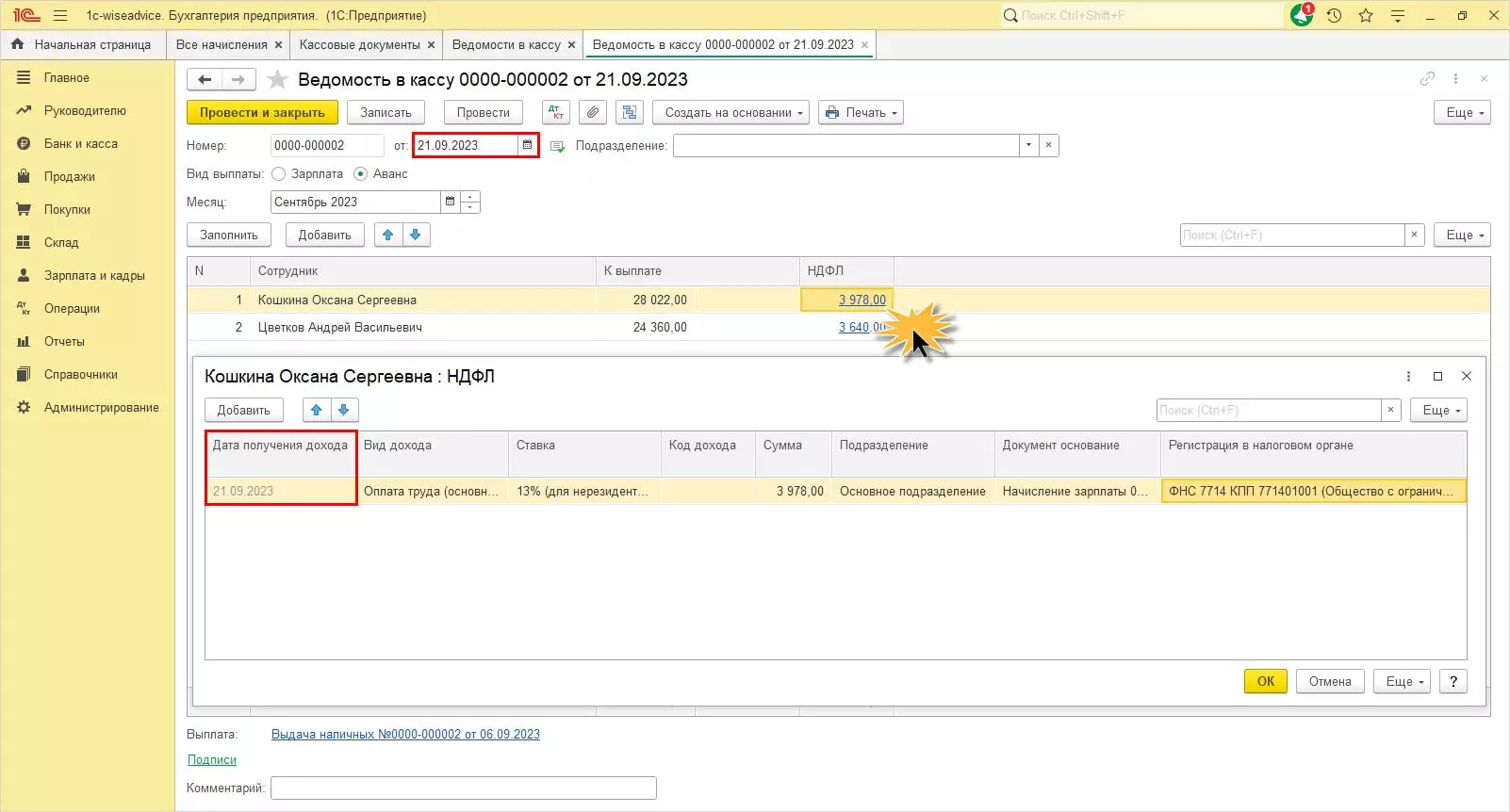

Шаг 8. Для эксперимента изменим дату выплаты в документе. Дата получения дохода зафиксировалась по дате документа.

При проведении документа «Ведомость …», будь то касса или банк, задействован регистр «НДФЛ к перечислению» в разрезе сотрудников и ИФНС.

Для удобства рассмотрения в примере мы сформировали общую ведомость на выплату и выдачу наличных по сотрудникам двух подразделений.

Шаг 9. В документе «Выдача наличных», или если у вас «Списание с расчетного счета», то в нем – посмотрите сформированные движения документа.

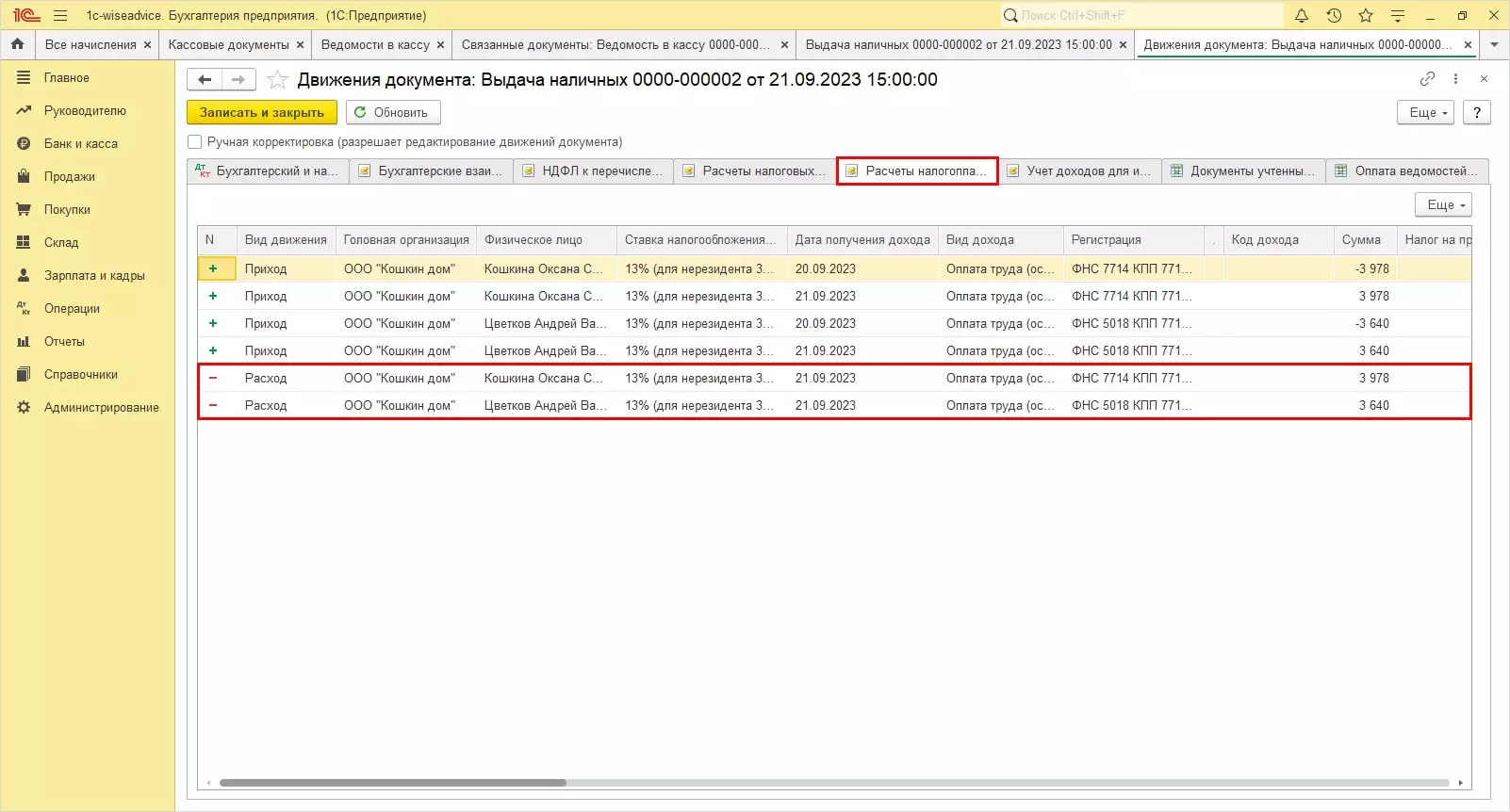

Кроме регистра «НДФЛ к перечислению» здесь задействован регистр «Расчеты налогоплательщиков с бюджетом по НДФЛ», где отражены суммы удержанного НДФЛ, которые должны перечислить в бюджет.

Обратите внимание на регистры выше выделенных, они идут с «+» и «-». У них разные даты получения дохода. Изначально при начислении у нас зафиксировалась предварительно дата по настройкам 20-е число, а затем по факту мы произвели выплату 21-го. Тем самым дата получения дохода зарегистрирована 21.09.23. Программа сняла эти суммы с первой даты и зафиксировала данные в регистр с видом движения «Приход» по новой дате, т.е. сама произвела корректировку.

Отчеты по НДФЛ в 1С 8.3 Бухгалтерия

Используя программы 1С:Предприятие, вам не придется начислять зарплату и считать НДФЛ в Excel

Как и в 1С:ЗУП (Зарплата и управление персоналом), в 1С:Бухгалтерия есть вся необходимая отчетность по налогу.

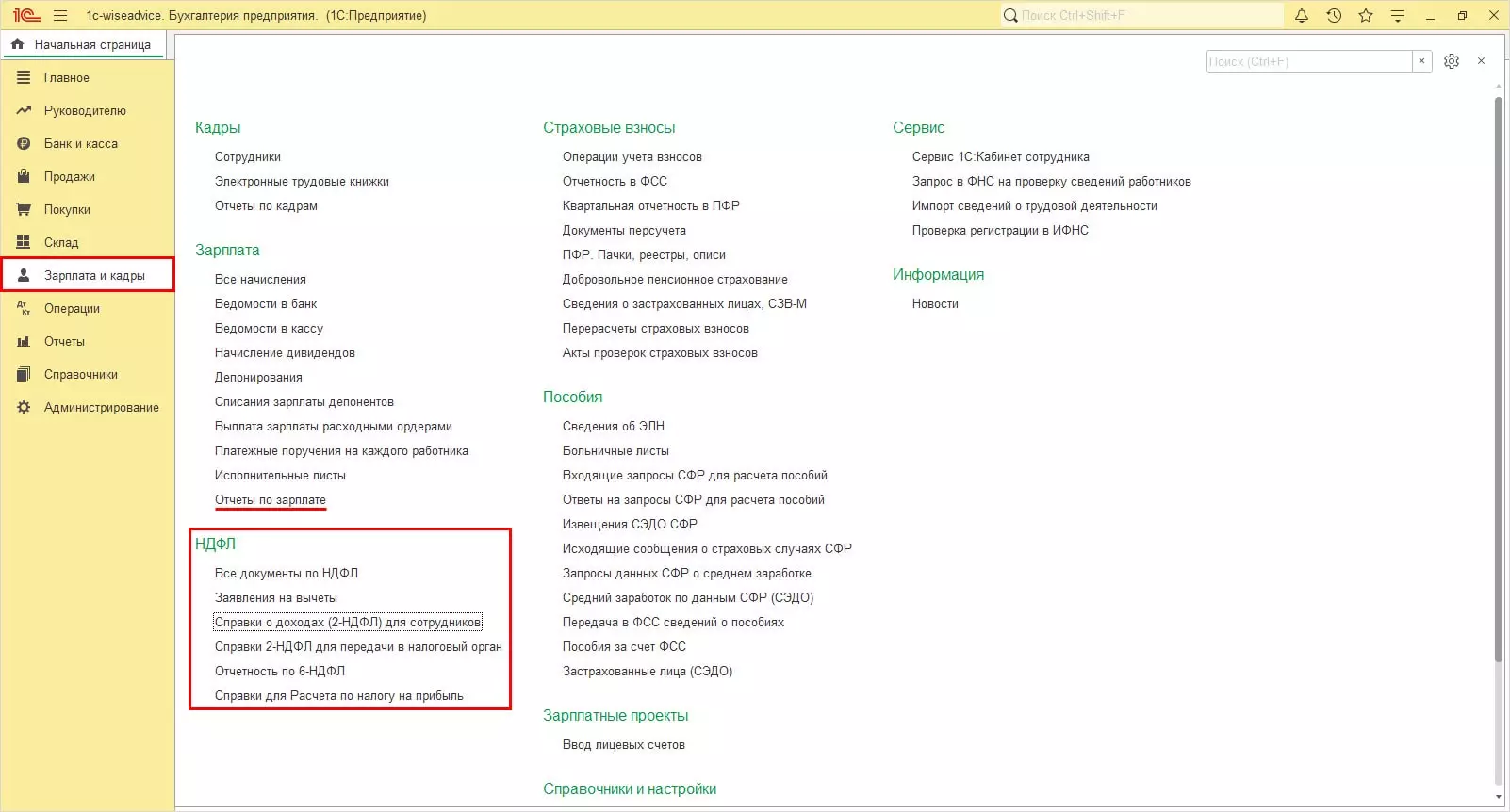

Кроме блока отчетов НДФЛ, в разделе Зарплата и кадры, где формируется Справка о доходах (2-НДФЛ) и отчетность 6-НДФЛ, есть и много полезных отчетов в разделе Отчеты по зарплате.

Перед тем как формировать отчет для сдачи в ФНС, необходимо проверить и проанализировать внесенную информацию.

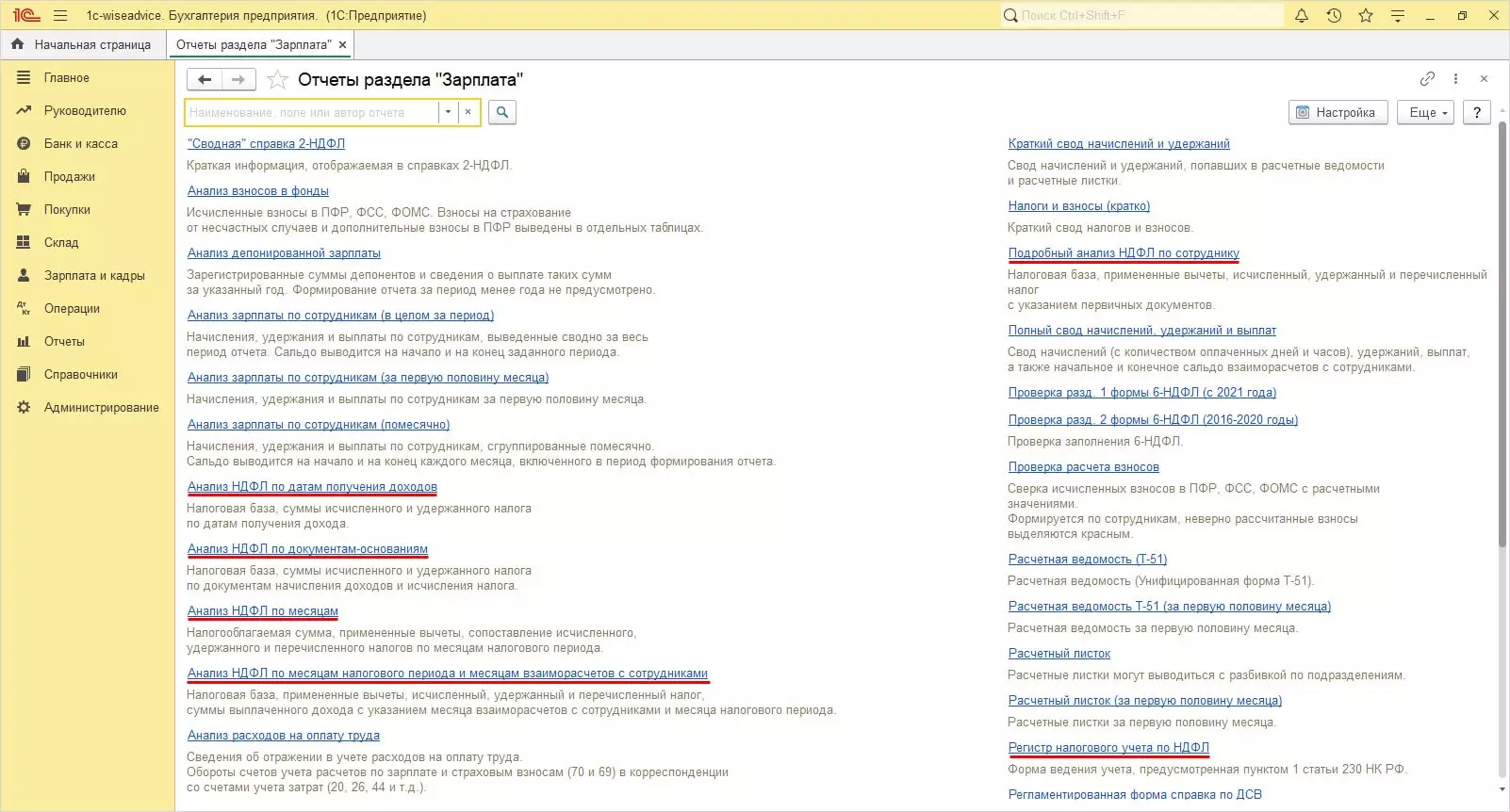

Большое количество отчетов позволяет произвести анализ НДФЛ и найти ошибку.

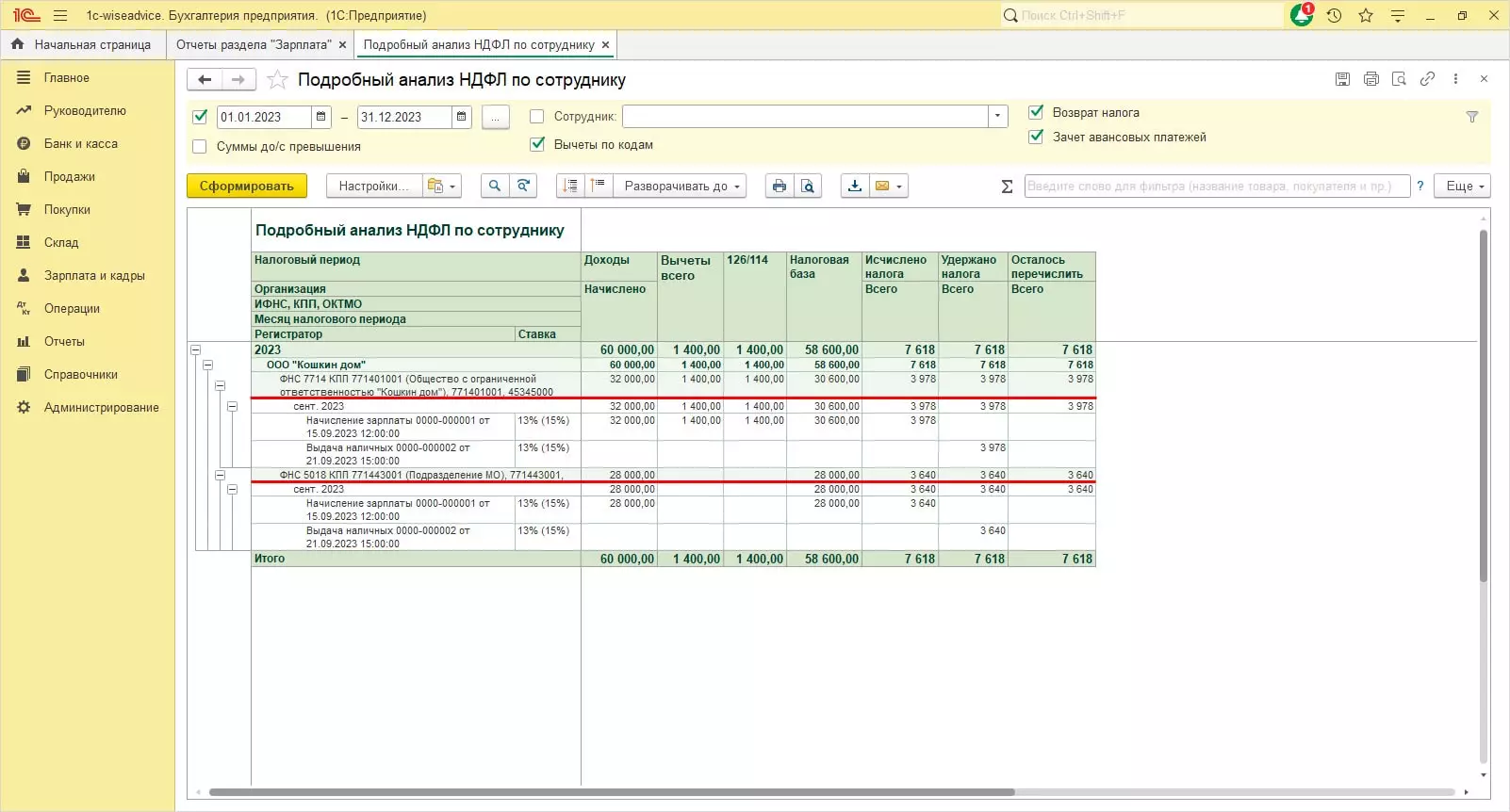

При этом все отчеты можно формировать как сводно, так и в разрезе ИФНС (при наличии обособленных подразделений), по сотрудникам, по месяцам и т.п. Например, в отчете «Подробный анализ НДФЛ по сотруднику» выделены строки по ИФНС, ниже группировка – месяц и с расшифровкой по документам, которым произведена запись. Из отчета наглядно видно, что исчисленный налог заполняется при проведении документа «Начисление зарплаты», «Удержанный» – при выплате.

В графе «Осталось перечислить» отражены суммы, удержанные у сотрудников. После того как в программе пользователь отразит уведомление по налогам, перечислит НДФЛ, сделает «Закрытие месяца» – документ «Зачет аванса по ЕНС» зафиксирует налоговый регистр по уплате налога, и сумма встанет на свое место.

Эту же информацию отражает и справка о доходах по сотруднику. Выбрав физическое лицо – сотрудника, форма заполнится автоматически.

Новый порядок отражения НДФЛ вызвал ажиотаж и множество вопросов у пользователей с начала года: как по-новому начислять, как удерживать, как отражать в отчетах суммы полученного дохода. Постепенно все становится на свои места и, если у вас еще оставались вопросы по НДФЛ, надеемся наша статья окажется вам полезной.

консультация эксперта

самые свежие новости 1 раз в месяц