Данный обзор посвящен порядку расчета налога на прибыль и заполнению соответствующей декларации в 1С 8.3, программы 1С:Бухгалтерия. Предполагается, что читатель уже знаком с принципами ПБУ 18/02. Охватить в одной статье всю главу 25 НК РФ невозможно, мы остановимся на основных моментах. Также, предоставляя услуги комплексной автоматизации бухгалтерского учета на 1С:Предприятие с 2003 года, мы разработали алгоритм действий по расчету налога на прибыль, применяя программу 1С.

Декларация по налогу на прибыль в 1С отражает доходы и расходы, принимаемые для расчета налоговой базы по налогу на прибыль. Подробно порядок ее заполнения изложен в Приказе ФНС ММВ-7-3/572@ от 19.10.2016 г.

Налоговым периодом для всех компаний является календарный год, крайний срок сдачи годовой декларации – 28 марта. Если последний день сдачи декларации выпадет на выходной день, он переносится на ближайший после него рабочий день.

По отчетным периодам и уплатам авансовых платежей есть нюансы:

Организации с небольшими оборотами сдают в течение года отчетность по итогам:

- 1 квартала до 28 апреля;

- Полугодия до 28 июля;

- 9 месяцев до 28 октября.

В это же время уплачиваются платежи по начисленной прибыли, которые считаются авансовыми, т.к. полностью сумма налога будет сформирована только по итогам года. Иногда возможны ситуации, когда сумма уплаченных в течение года авансовых платежей превышает начисленный по итогам года налог, тогда у организации образуется переплата по налогу.

Если у организации за последние 4 квартала выручка в среднем за квартал равна или превышает 15 млн.рублей, то они уплачивают ежемесячно до 28 числа авансовые платежи по налогу на прибыль, образованные расчетным путем (пример расчета будет позже). Срок сдачи отчетности аналогичен приведенному в предыдущем пункте. Если по итогам квартала сумма авансовых платежей окажется меньше суммы фактически начисленного налога, дельту надо будет доплатить.

Не всегда порядок, когда в течение каждого месяца надо уплачивать авансовый платеж по налогу на прибыль, выгоден для организации. Бывают ситуации, когда прибыли нет, а платить авансы приходится. В таком случае организация может перейти на порядок расчета по фактически полученной прибыли: по итогам каждого месяца надо будет сдавать отчетность в налоговые органы.

Для перехода на этот режим следует подать соответствующее заявление до начала календарного года, затем до окончания налогового периода менять режим будет нельзя.

Налог на прибыль в 1С 8.3. Пошаговая инструкция

- Заполнить настройки учетной политики.

- Заполнить справочники, связанные с налоговыми регистрами. Особое внимание уделить справочнику расходов.

- При вводе документов корректно указывать параметры, которые могу повлиять на расчет налога на прибыль: счета и субсчета по Плану счетов, типы доходов или расходов, номенклатурные группы и т.п. Если документы содержат специальные настройки для налогового учета, на них следует обратить особое внимание и при необходимости заполнить. При вводе документа следует анализировать проводки и обратить внимание на отображение данных в НУ.

- После ввода всех документов за месяц следует сформировать регламентные документы Закрытие месяца, проверить результаты. Если результаты в 1С не совпали с ожидаемыми, значит где-то в настройках или введенных документах допустили ошибку.

- По Кт сч.68.04.1 за месяц должна сформироваться правильная сумма налога на прибыль. Если добились в 1С такой ситуации, можно идти в регламентные отчеты и формировать декларацию.

- Формируем и проверяем декларацию. Иногда не нравится распределение прямых и косвенных затрат. Это можно править соответствующими настройками. Если все позиции в декларации соответствуют нашим ожиданием, выгружаем ее и отправляем в налоговую инспекцию.

- Далее следует оплатить налог и отразить оплату в 1С. По счету 68.04.1 должно отображаться реальное сальдо, отражающее учет налога на прибыль по налогу в плане расчетов с налоговой инспекцией и бюджетами.

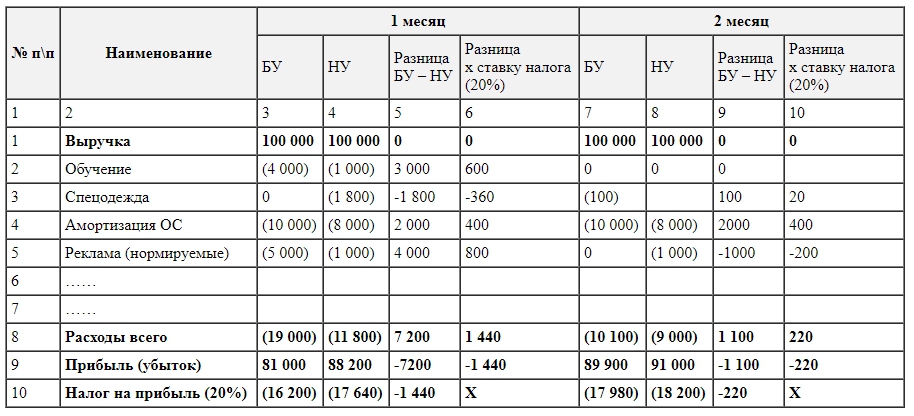

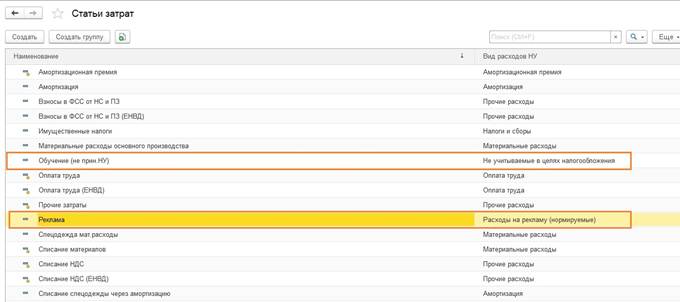

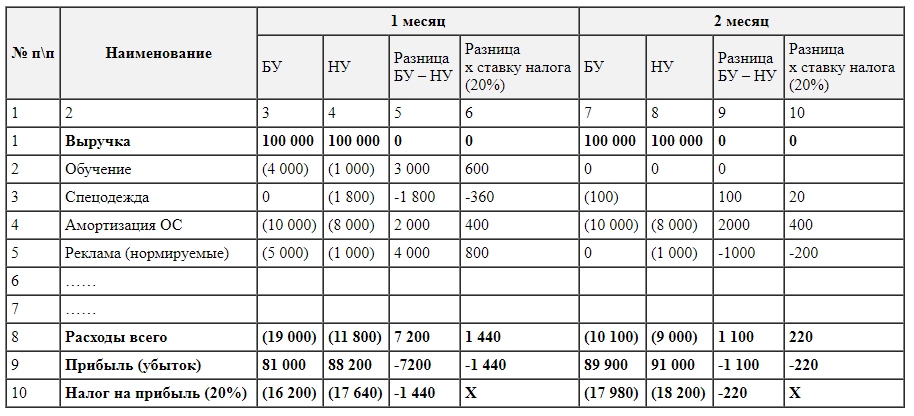

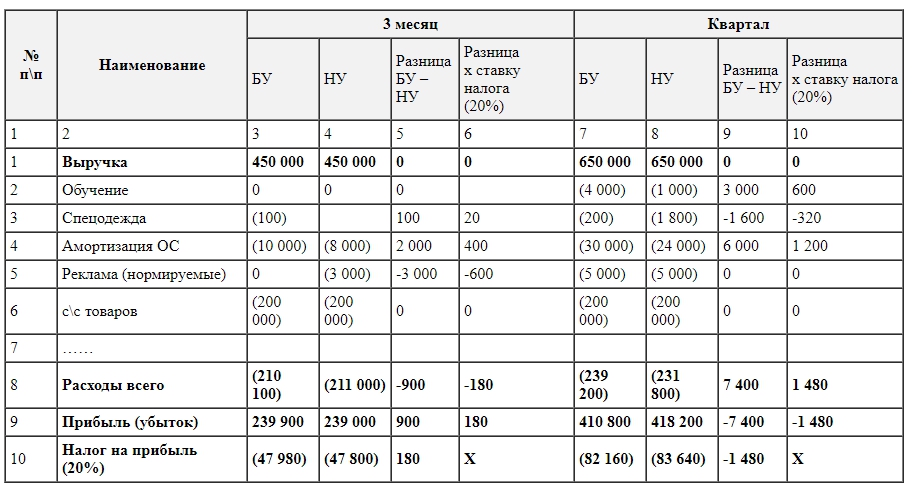

Рассмотрим пример расчета налога за квартал. Первые два месяца примера показывают варианты постоянных и временных разниц, в третьем месяце добавим операцию купли-продажи товаров.

Как начислять налог на прибыль в 1С

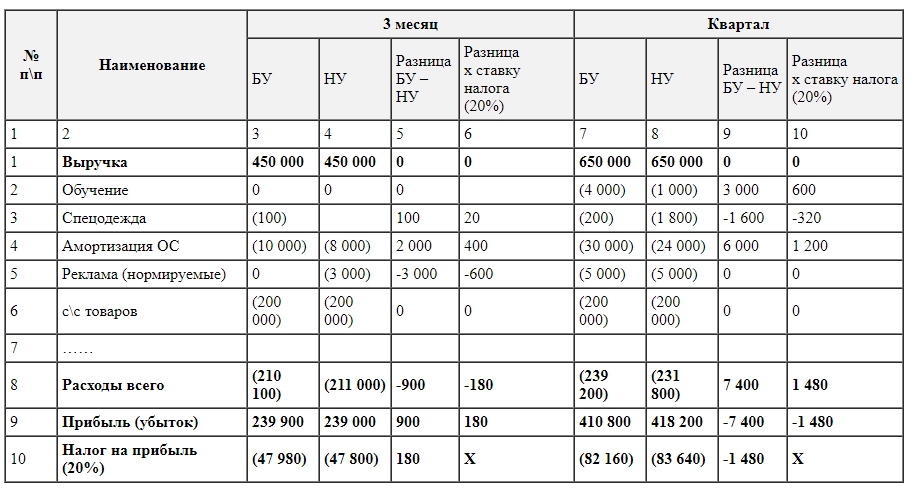

Реализуем рассмотренные теоретические шаги на практике. Смотрим настройки учетной политики. Должен быть установлен параметр, что применяем восемнадцатое ПБУ.

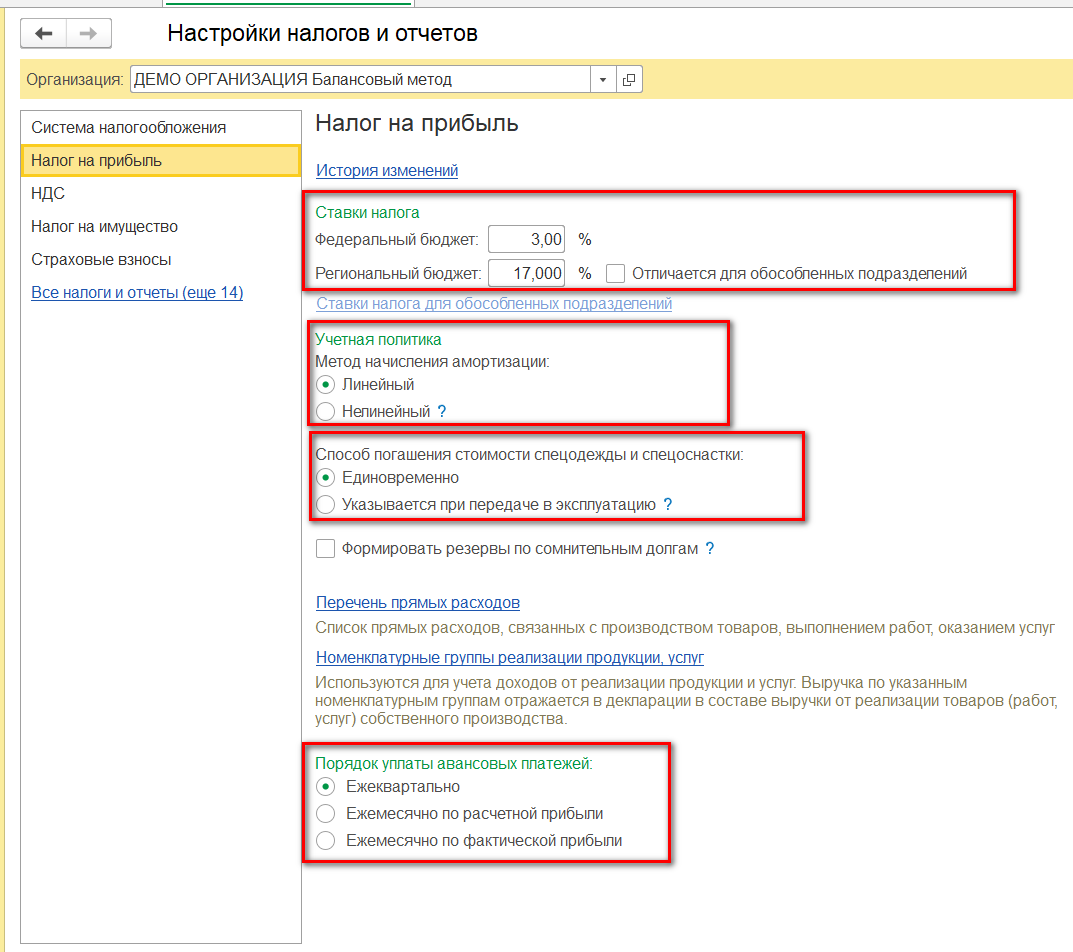

Дополнительно есть настройки для расчета в 1С налога на прибыль.

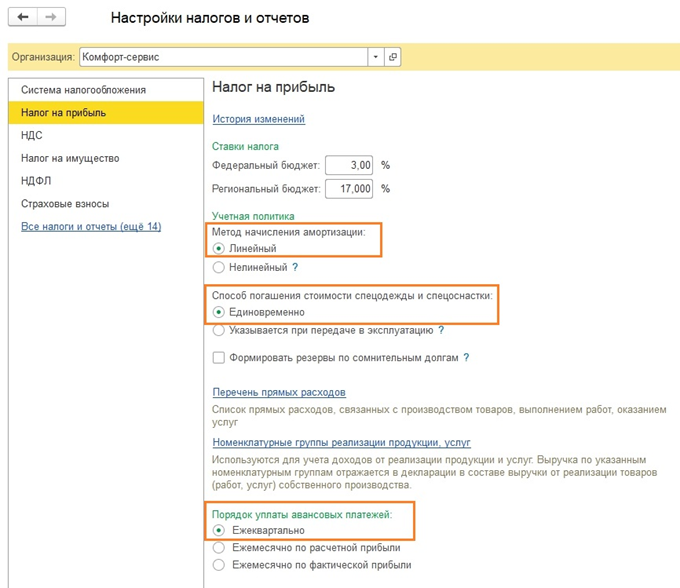

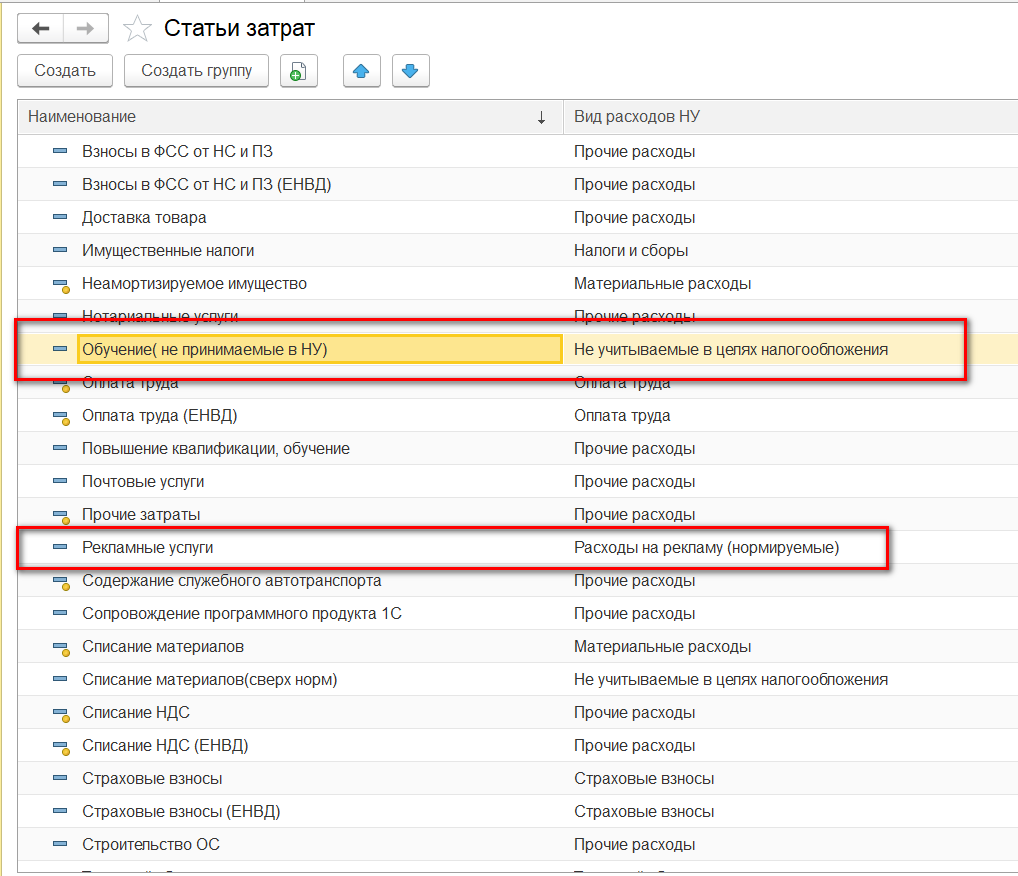

В справочнике статей затрат добавим два пункта – Обучение (не прин. НУ) и Реклама.

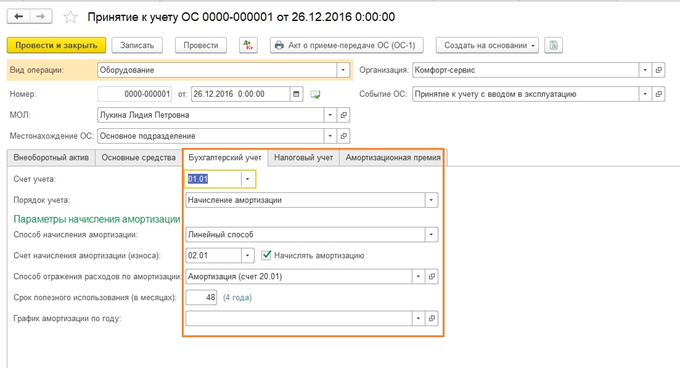

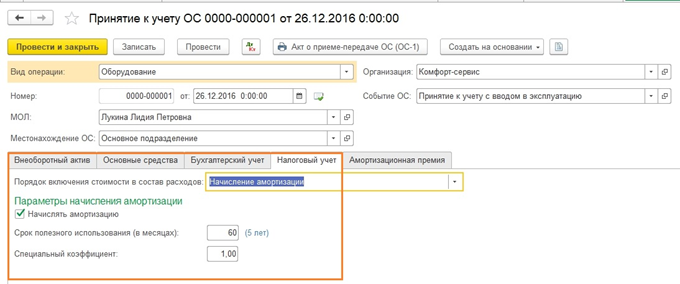

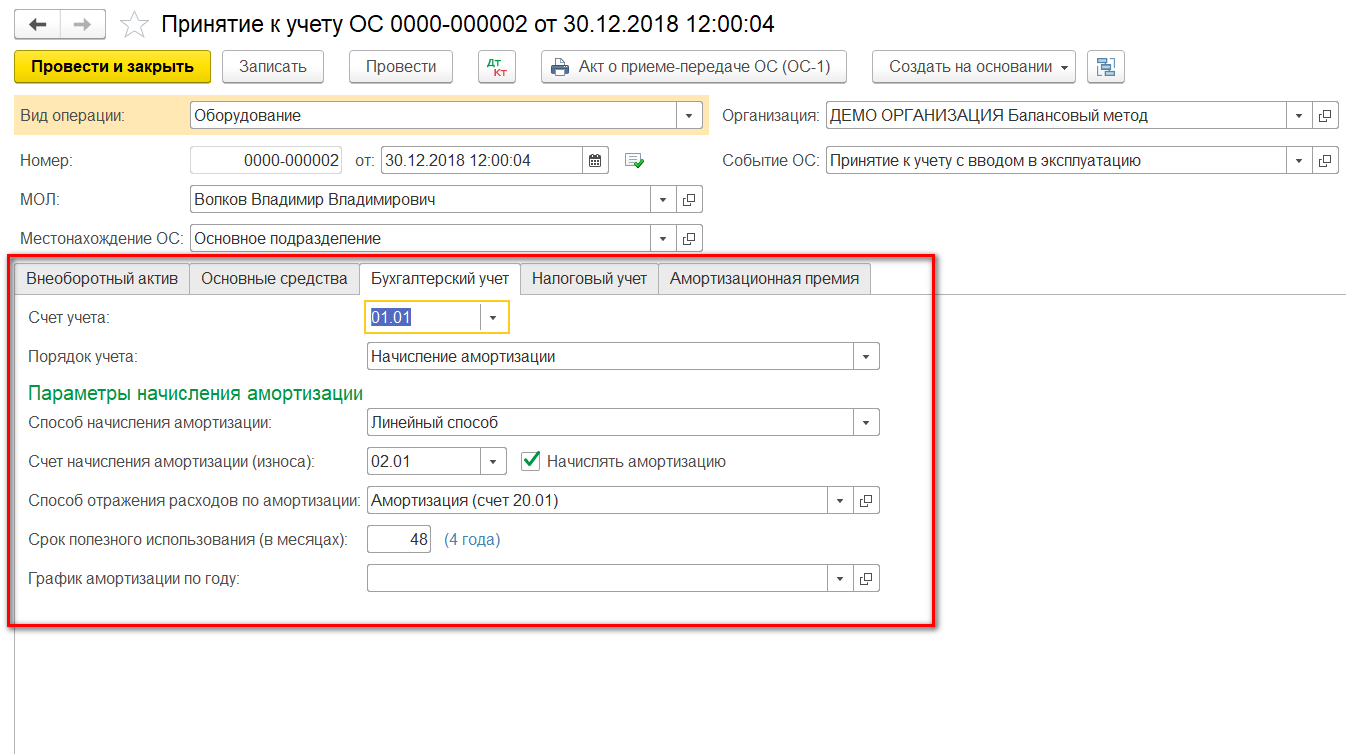

В документе Принятие к учету ОС заполним вкладки по бухгалтерскому и налоговому учету.

В нашем примере срок использования будет разным.

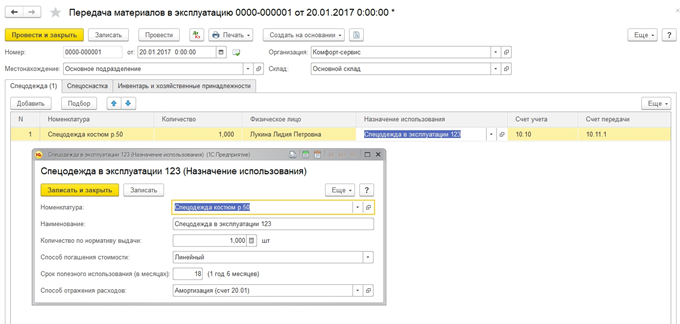

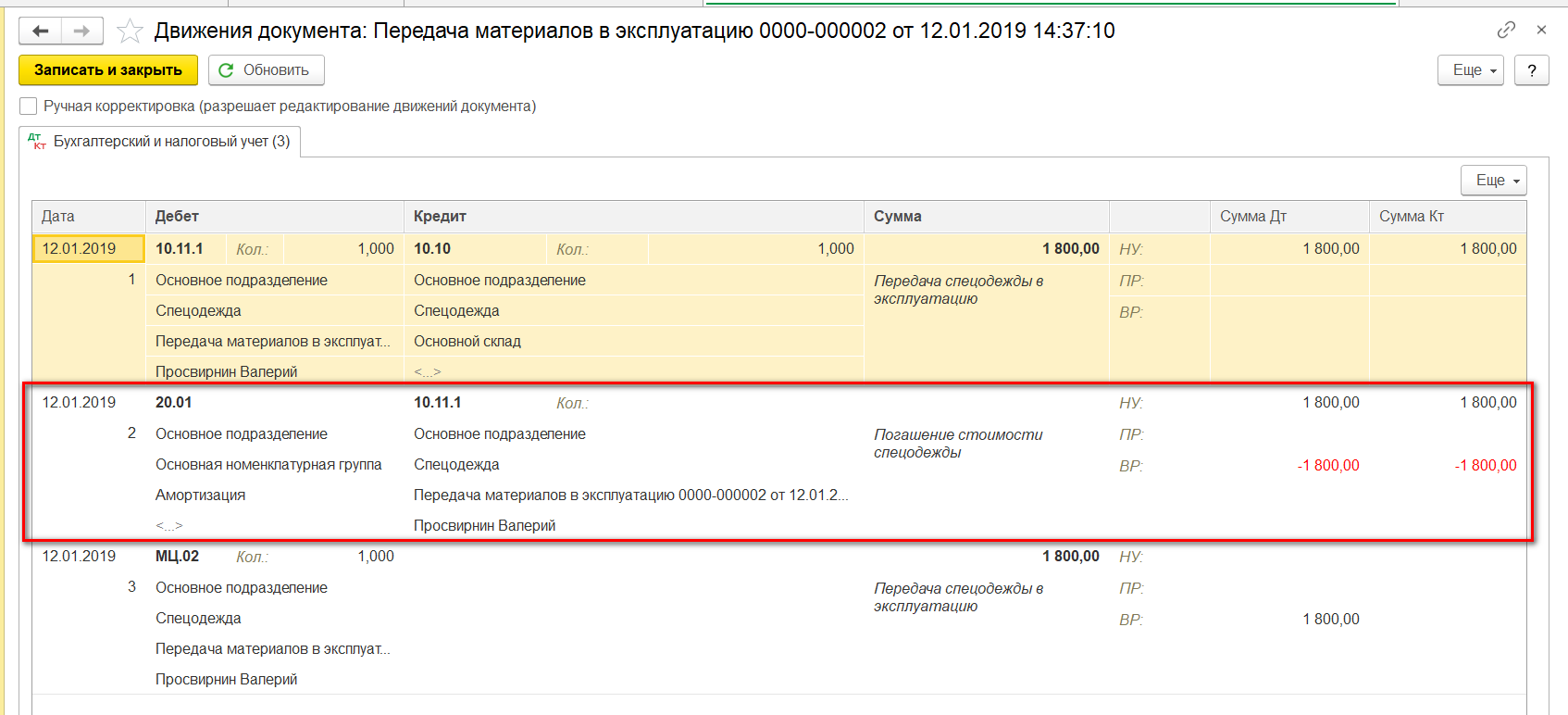

При передаче спецодежды в эксплуатацию укажем способ отражения амортизации в БУ.

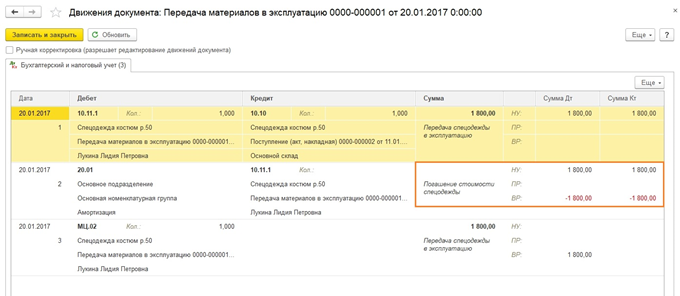

Смотрим проводки. Появились временные разницы.

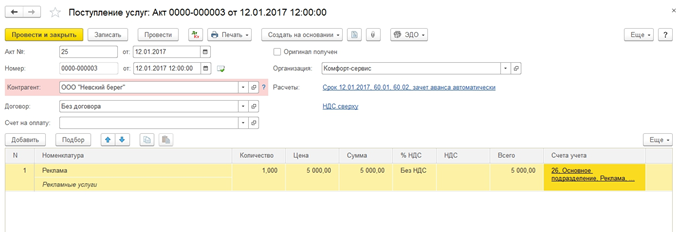

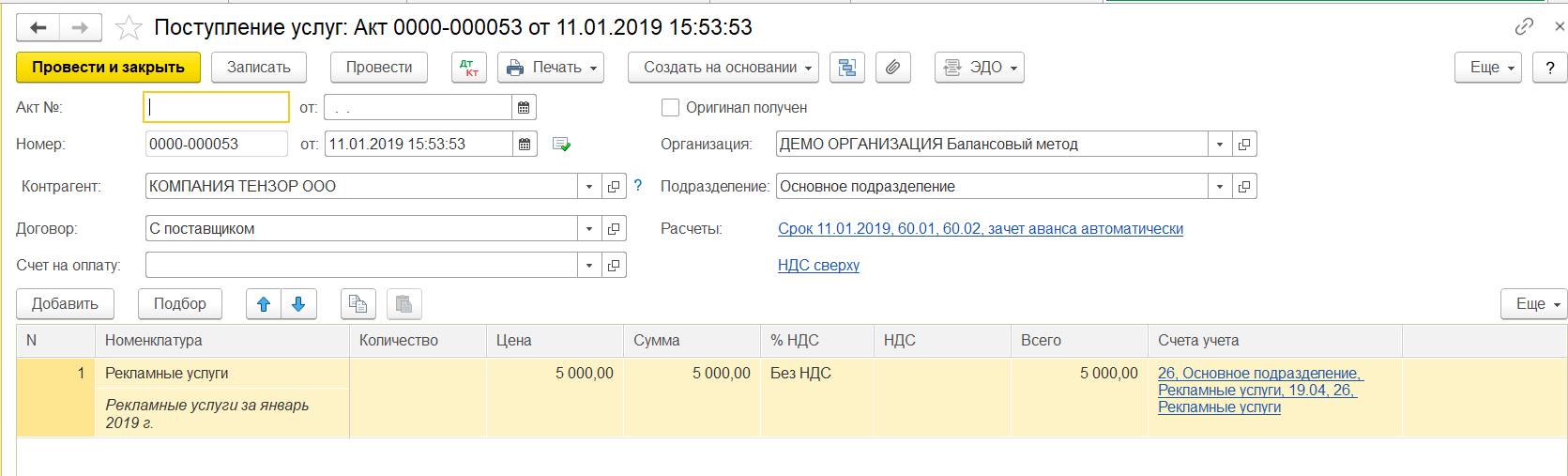

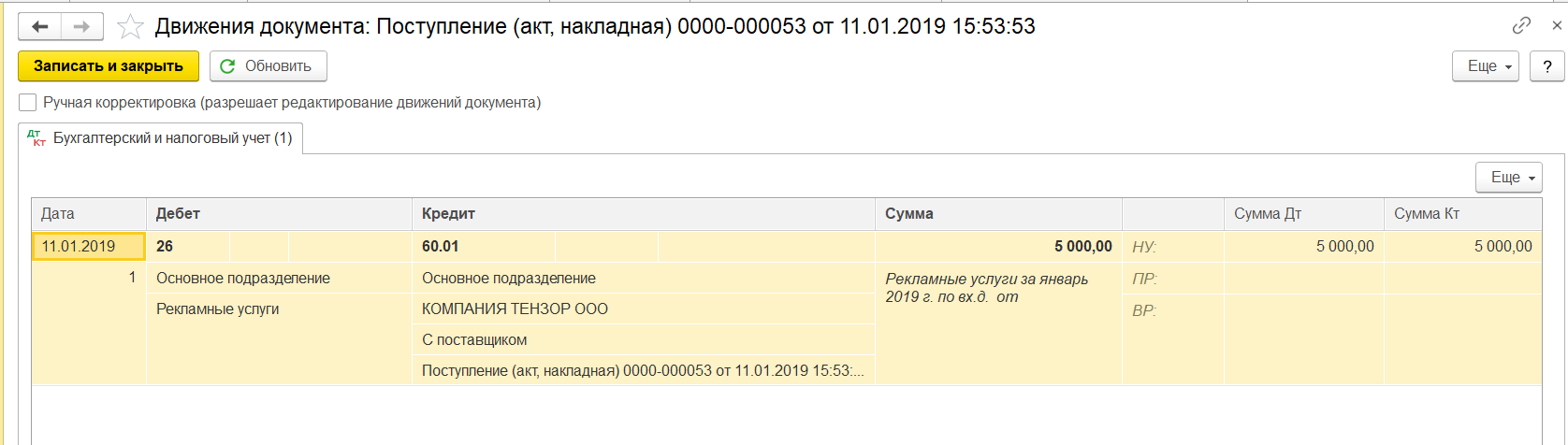

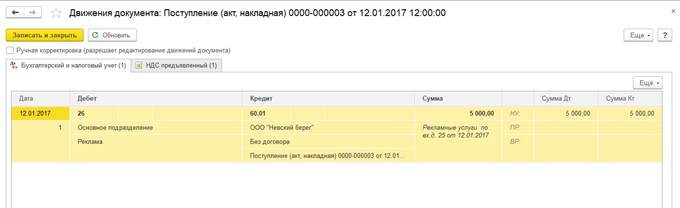

Проводим документ по услугам рекламы.

Пока проводки в БУ и НУ совпадают. Но, поскольку тип расходов указывает на нормируемые рекламные расходы, то при выполнении регламентной операции по закрытию месяца в НУ в расходы будет списана сумма, не превышающая 1% от выручки.

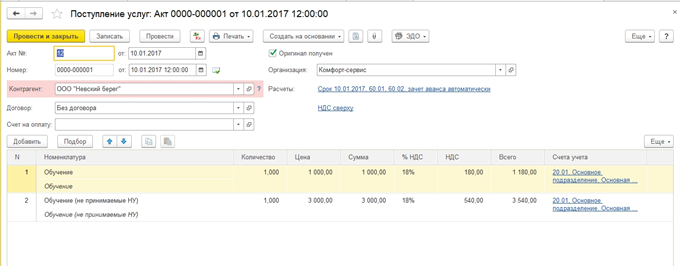

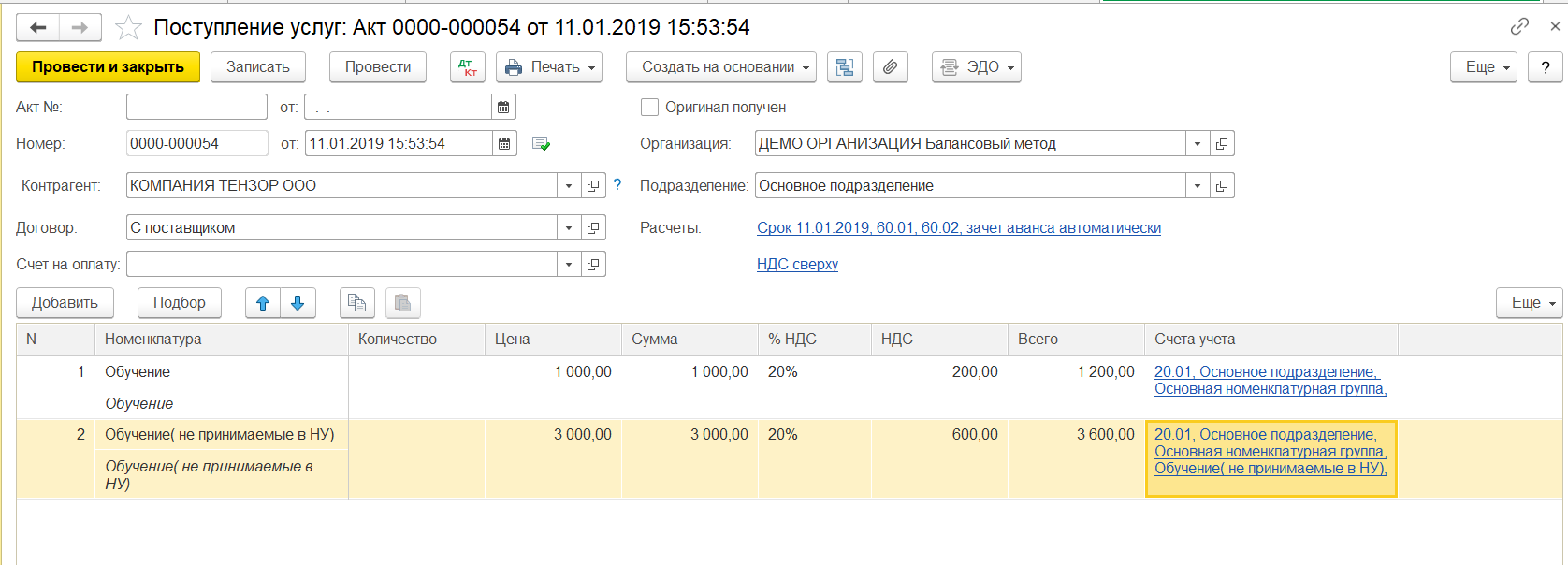

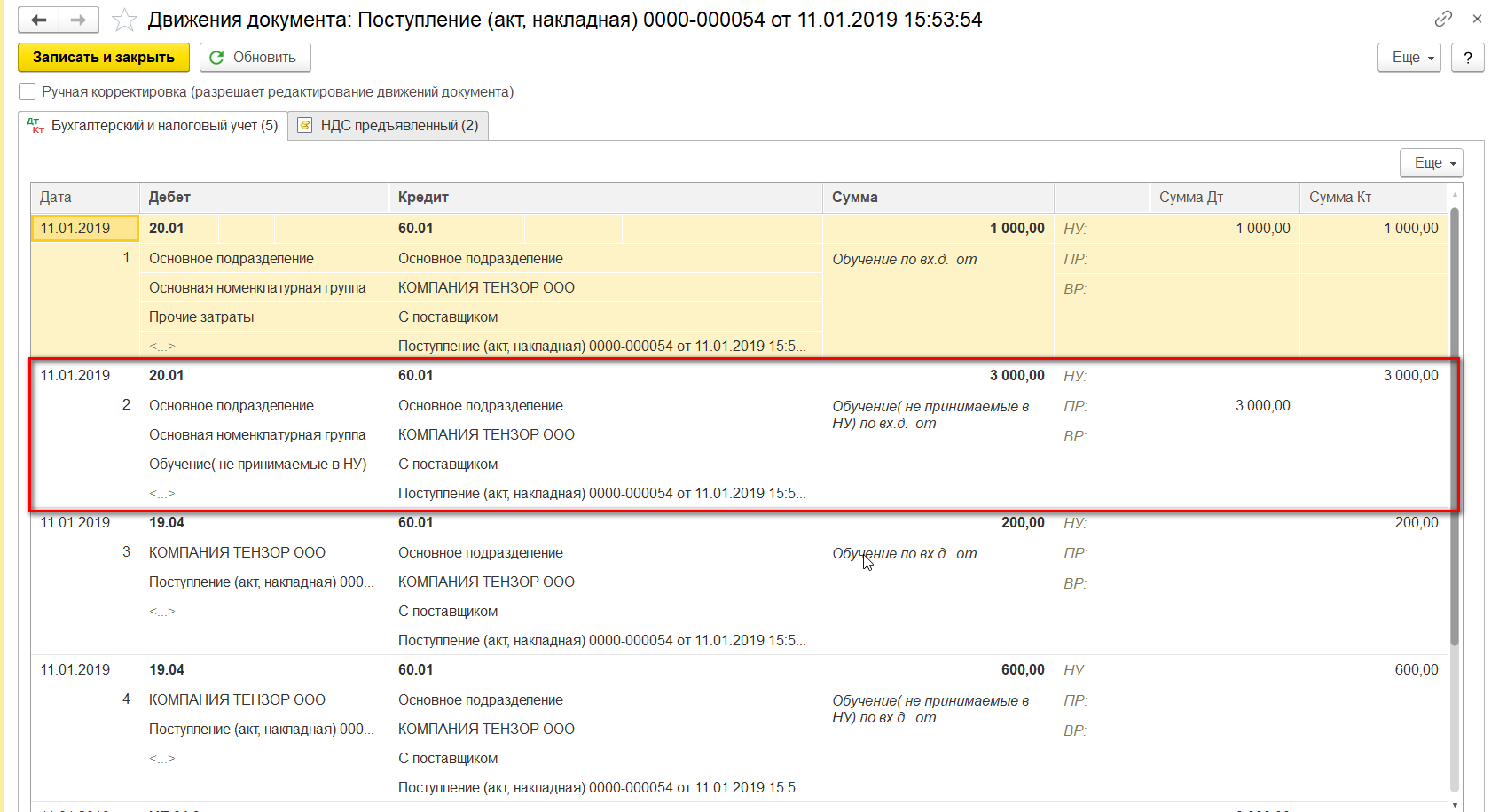

Формируем документ поступления услуг по обучению.

Он содержит не принимаемые расходы, которые образуют постоянные разницы.

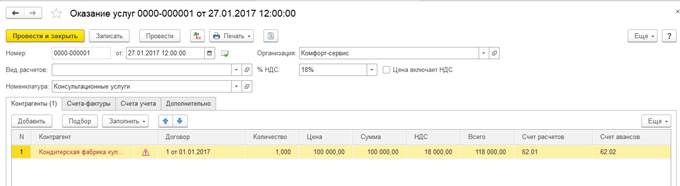

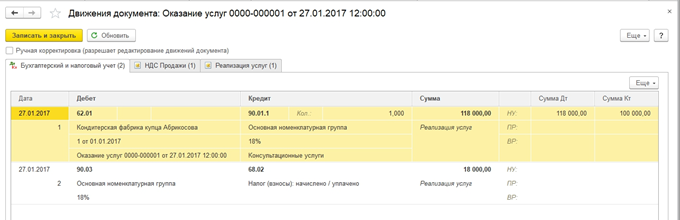

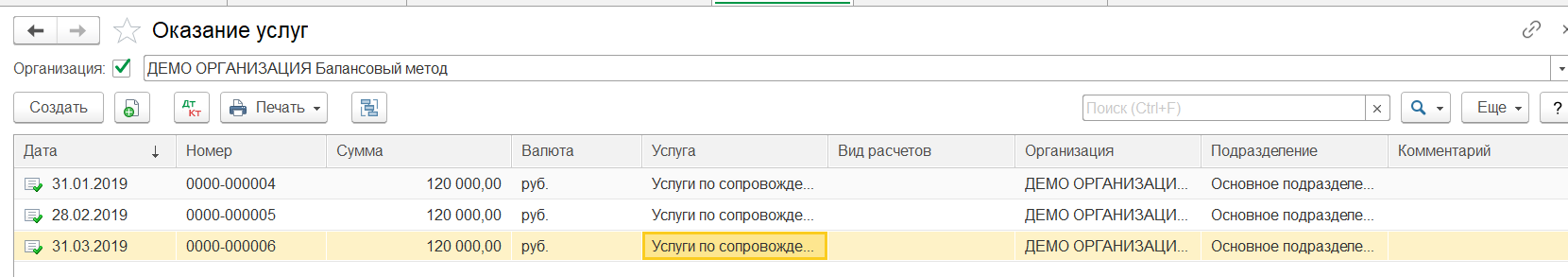

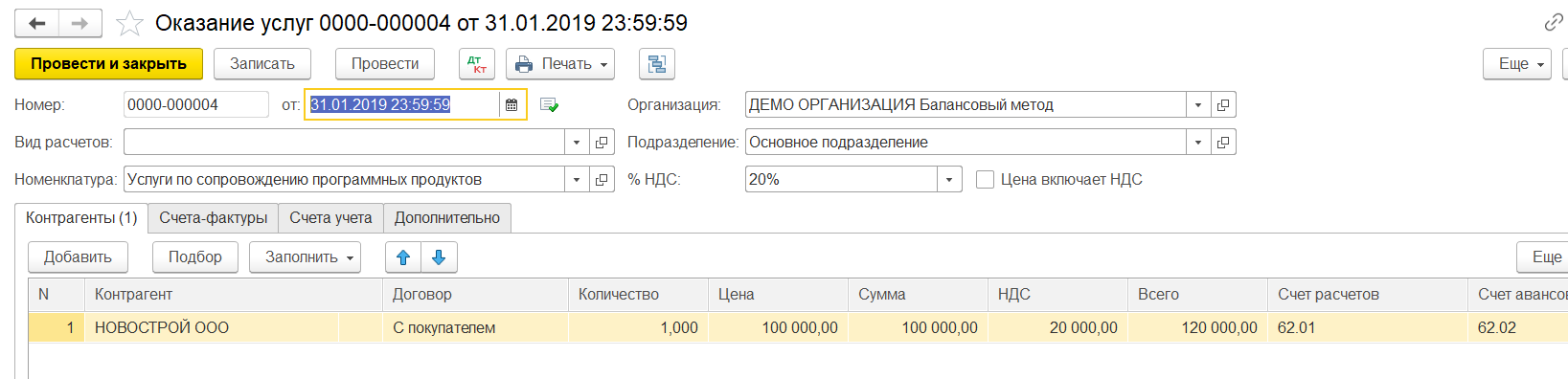

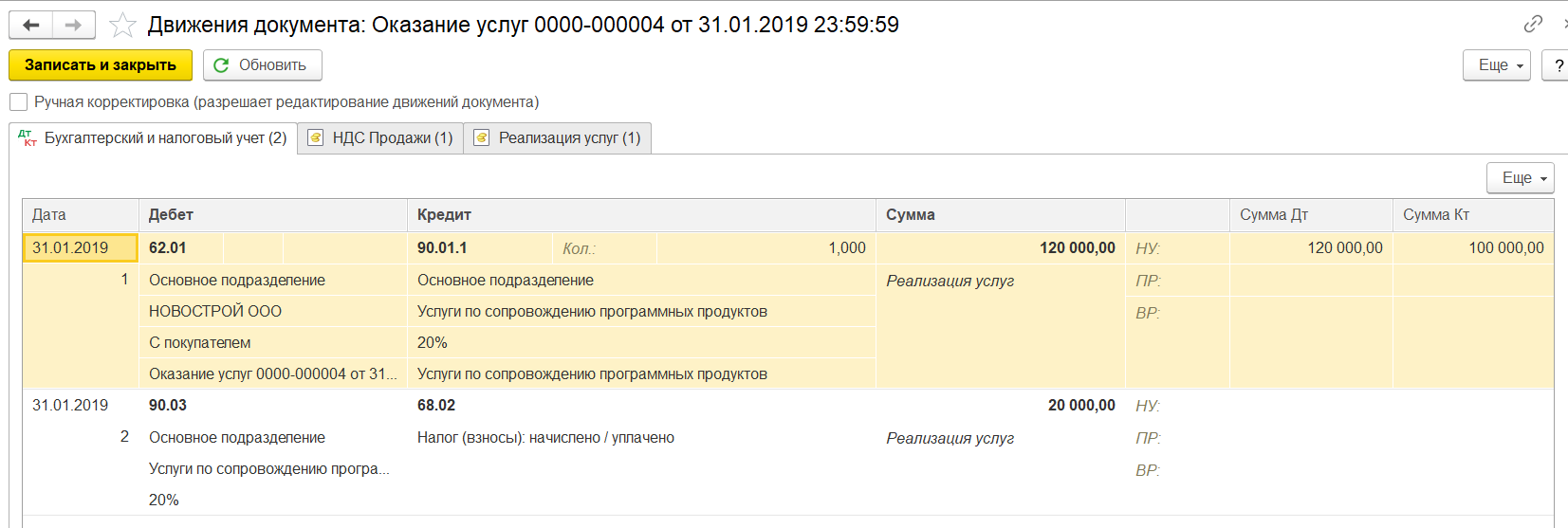

Покажем проводки по выручке. Каждый месяц в течение квартала это будут услуги.

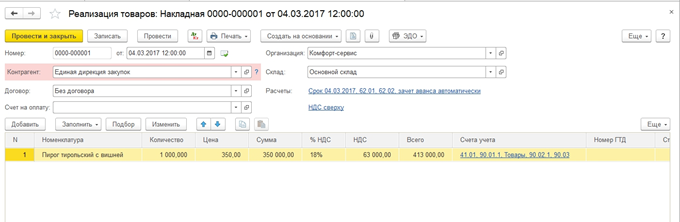

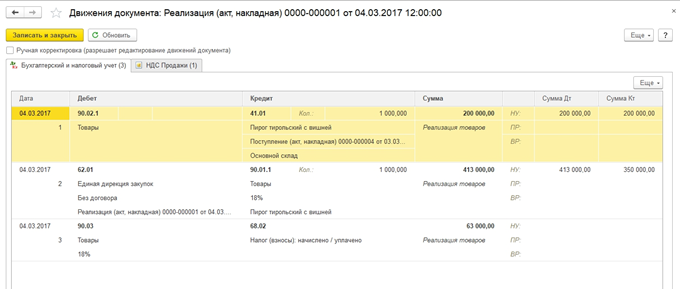

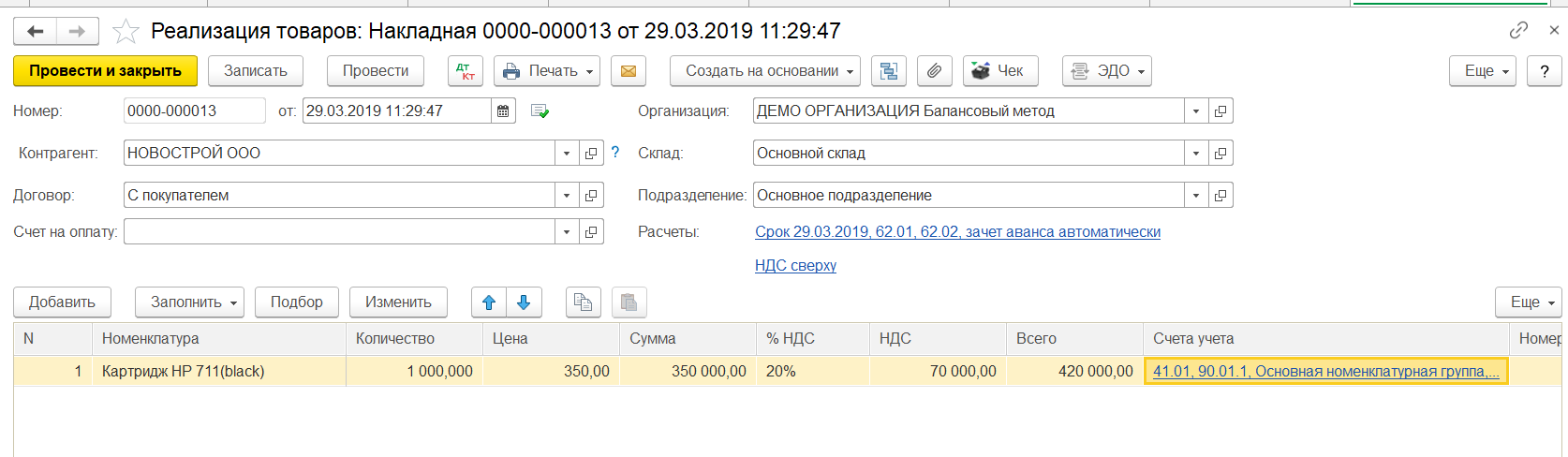

В марте дополнительно реализации товаров.

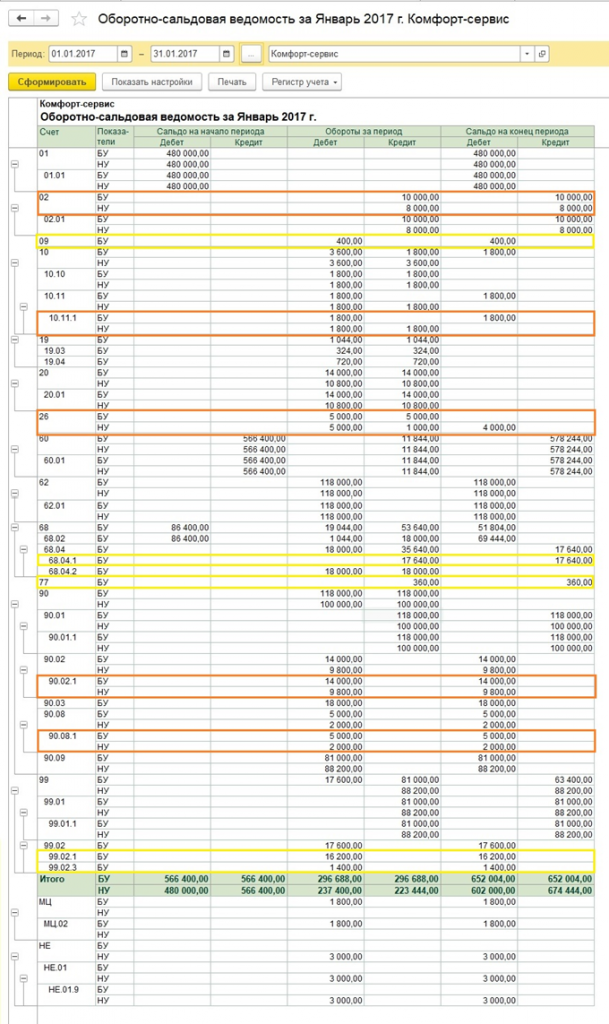

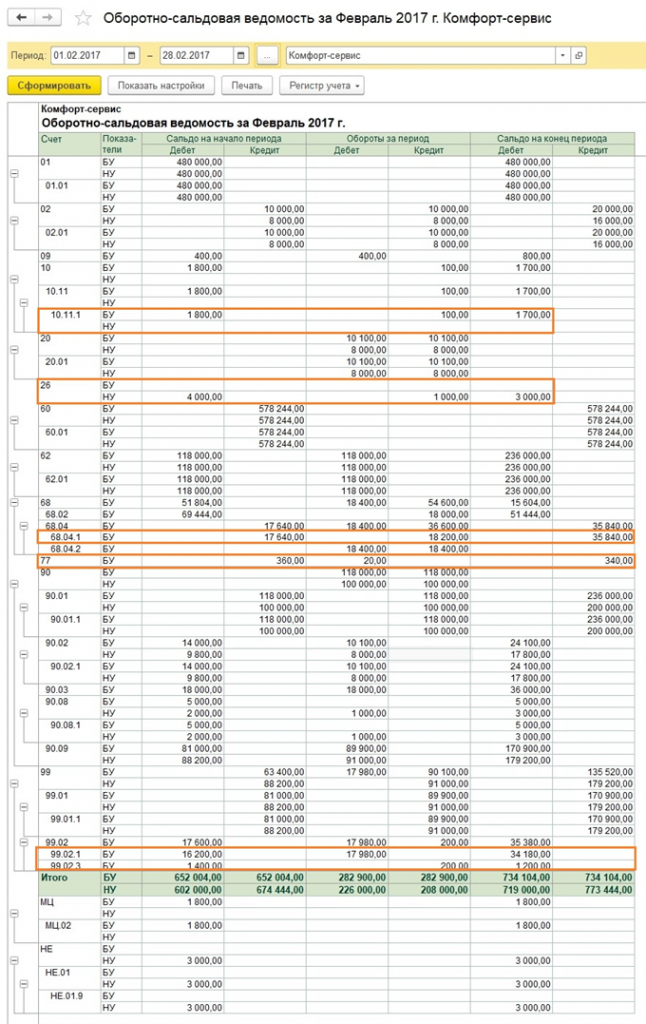

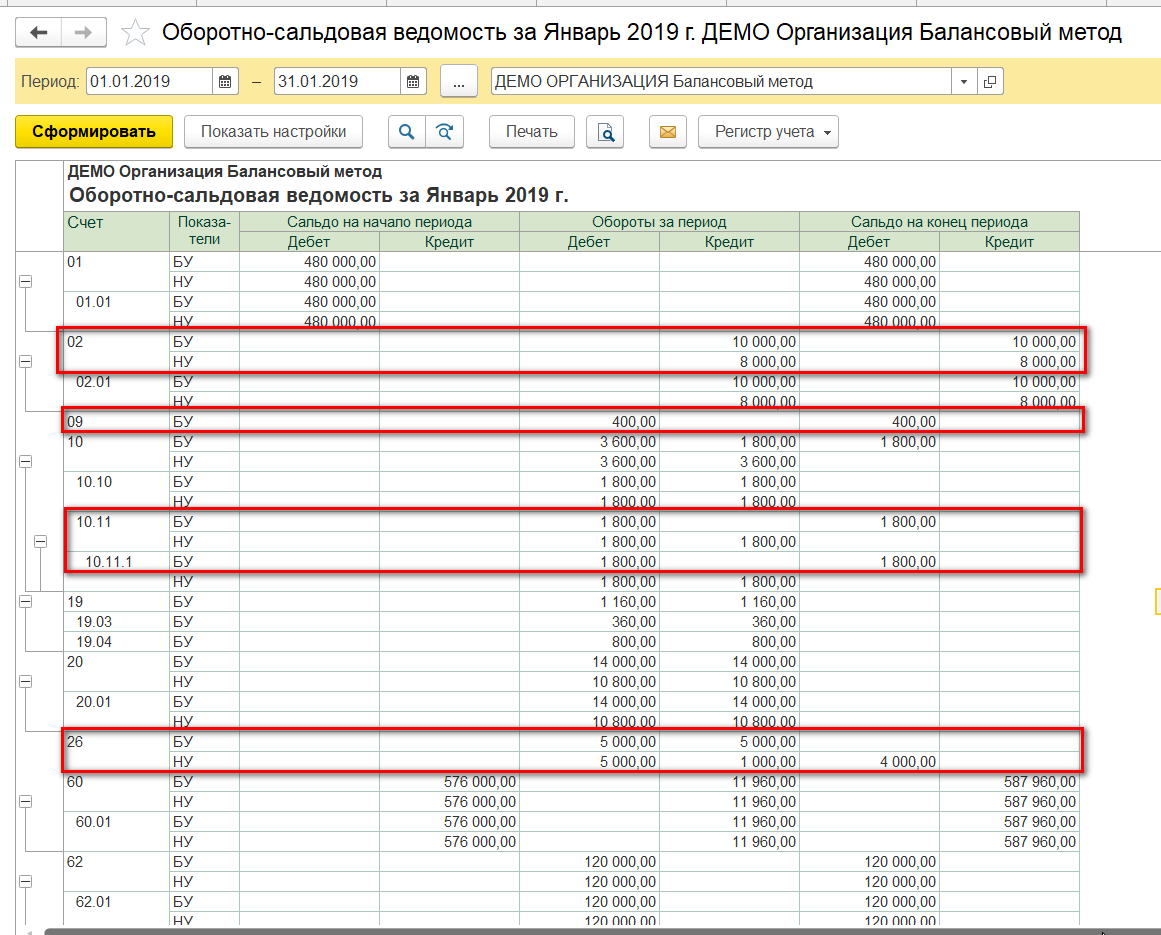

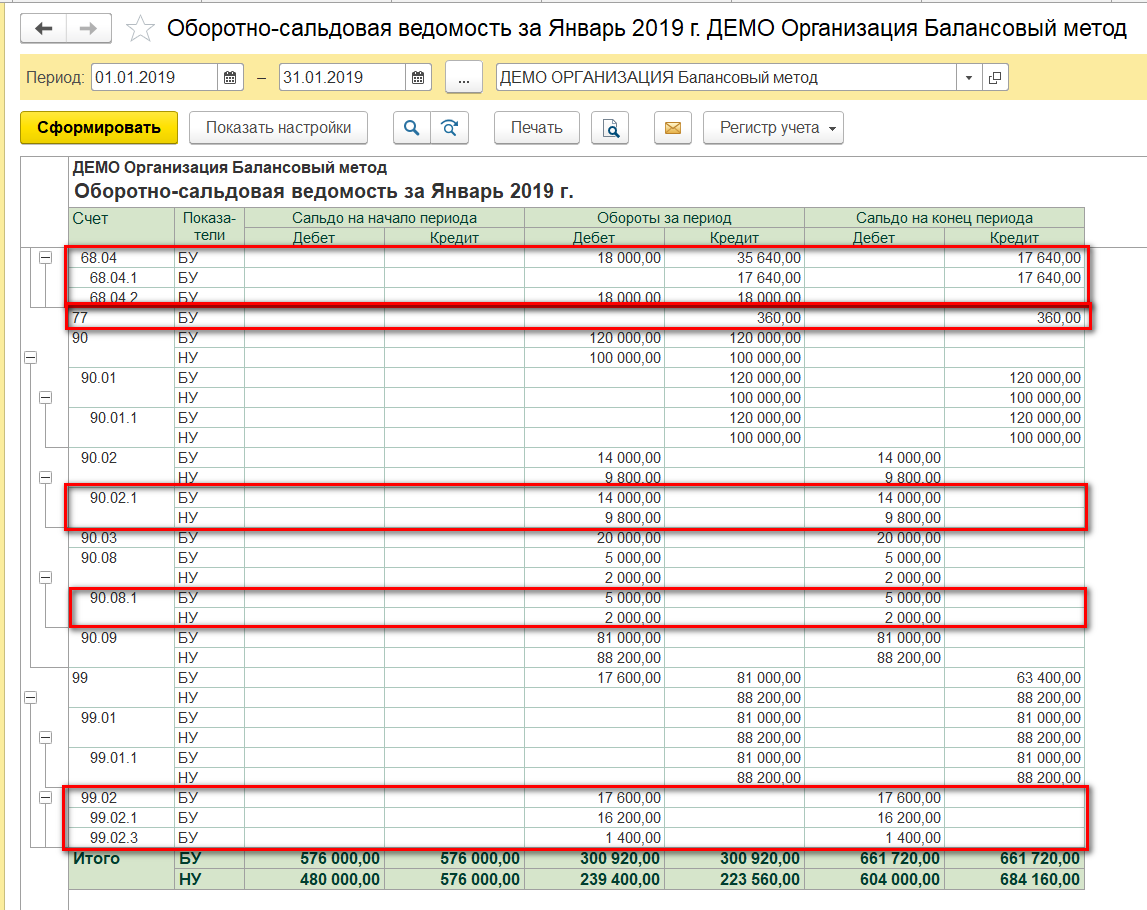

Смотрим ОСВ за январь. Обратите внимание на разницу в НУ и БУ согласно нашему примеру. На сч.26 в НУ остались незакрытыми расходы по рекламе. В январе можно списать только 1 тыс.руб. Но если в следующем месяце будет выручка, можно будет списать дополнительную сумму. На счете 99.02.1 сумма условного расхода по налогу на прибыль. Временные разницы повлияли на проводки по сч. 09 и 77. Постоянная разница отразилась на счете 99.02.3, туда же добавилась разница по рекламе. На счете 68.04.1 итоговая сумма к уплате налога на прибыль.

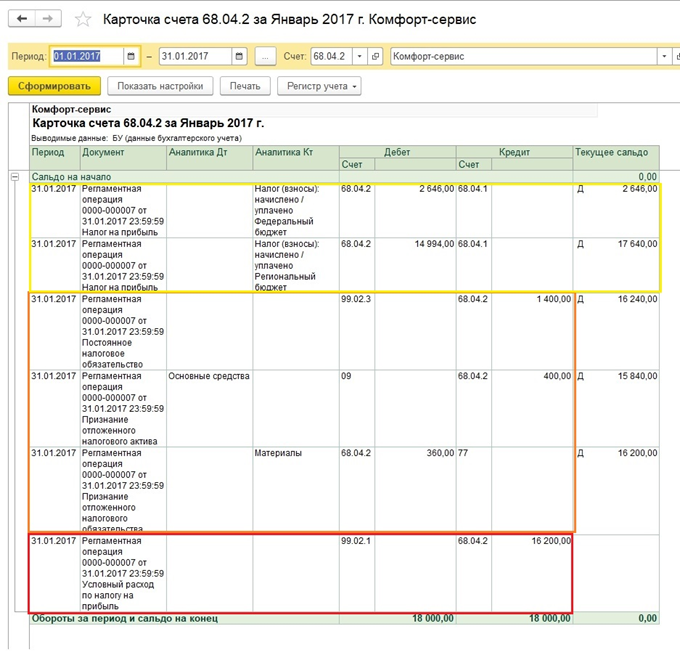

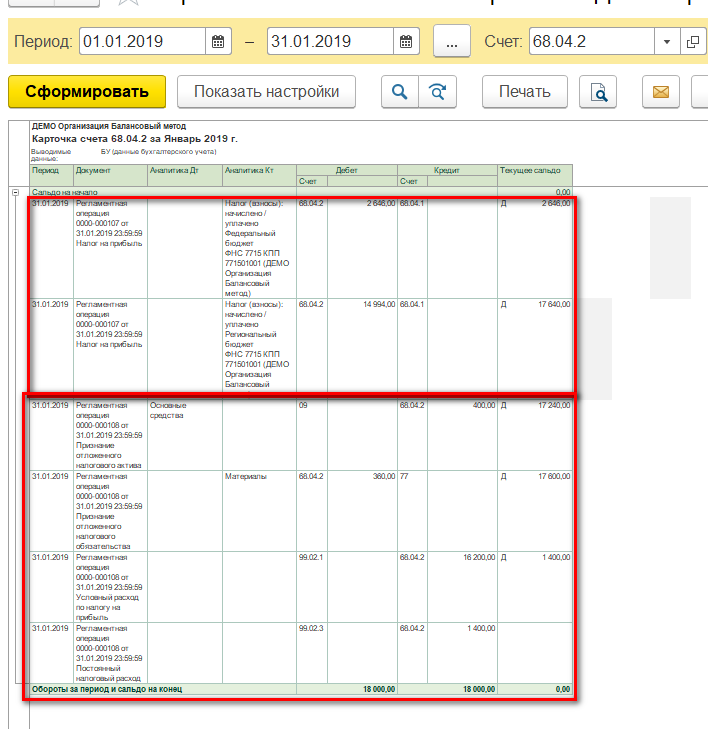

Рассмотрим карточку счета 68.04.2, на котором отражается начисление налога на прибыль. Это тот редкий случай, когда рассматривать отчет логичнее с конца документа. Тогда к условному расходу по налогу на прибыль добавляются суммы, образованные от влияния постоянных и временных разниц. Итоговая сумма налога переносится на счет расчетов с бюджетом с разделением на федеральные и региональные платежи.

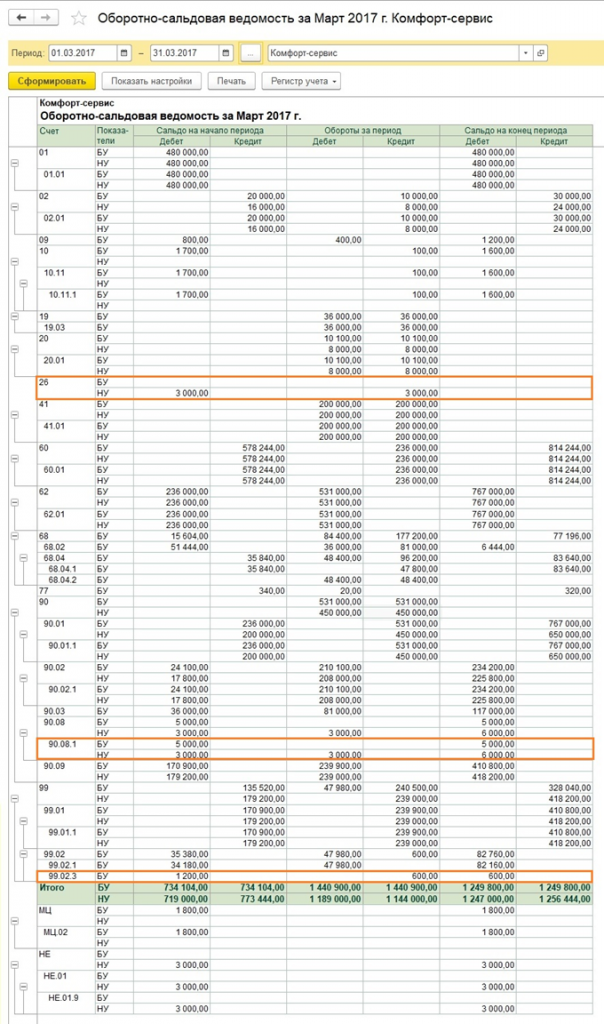

За второй месяц к уже знакомым оборотам добавляются операции по списанию амортизации в БУ по спецодежде и уменьшению ПНО. Дополнительно списываются в НУ затраты на рекламу, в результате чего сумма по сч. 99.02.3 уменьшается.

Обороты в марте не должны вызывать вопросов.

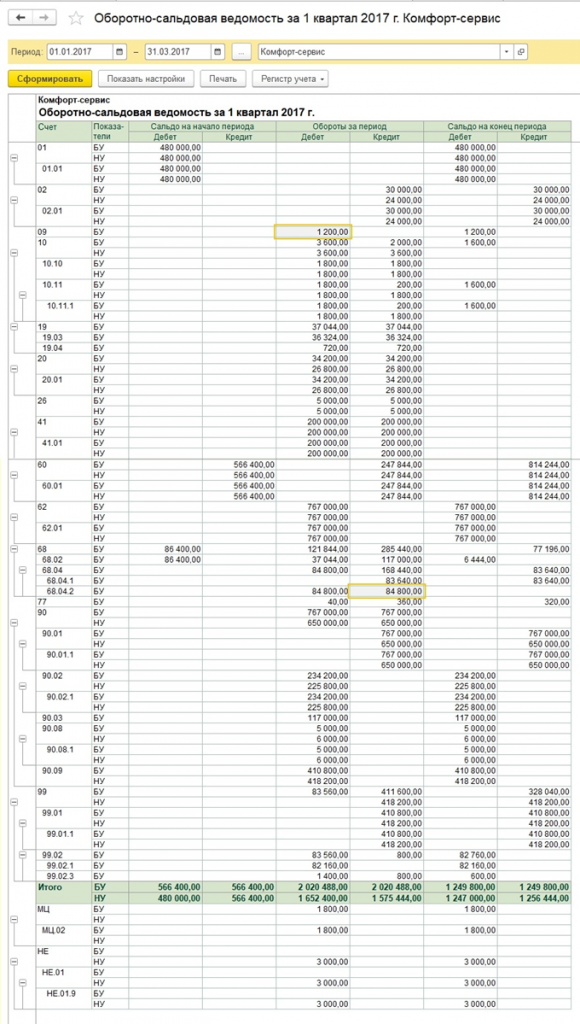

Теперь итоговые данные за квартал, они соответствуют нашему расчету в примере.

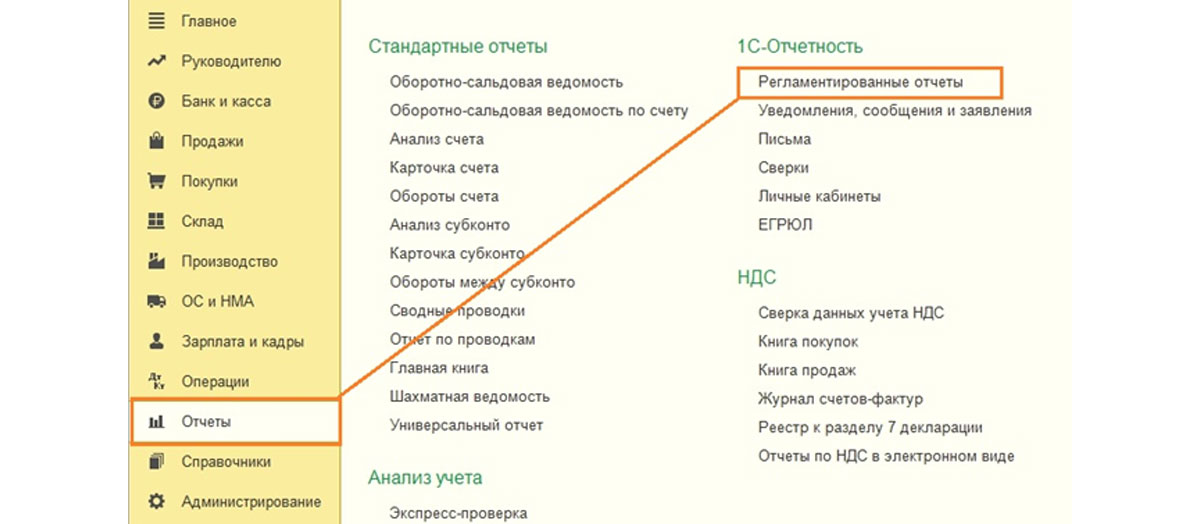

Для формирования декларации в меню Отчеты выбираем «Регламентированные отчеты».

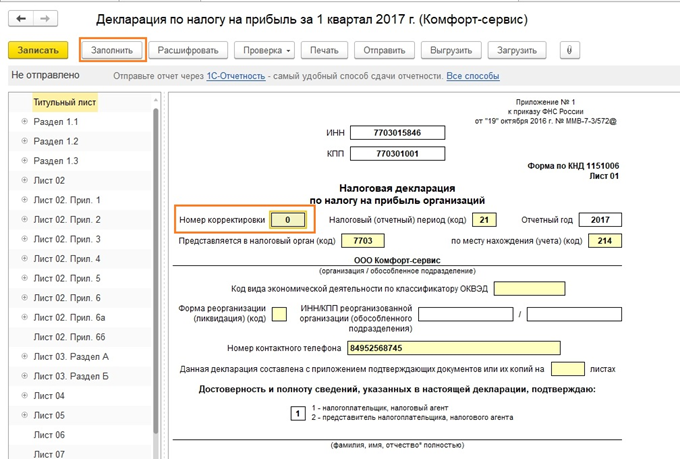

Создаем декларацию по прибыли. Заполняем титульный лист, номер корректировки должен быть нулевым. При подаче уточненных деклараций номер корректировки будет увеличен. По кнопке «Заполнить» сформируем разделы декларации.

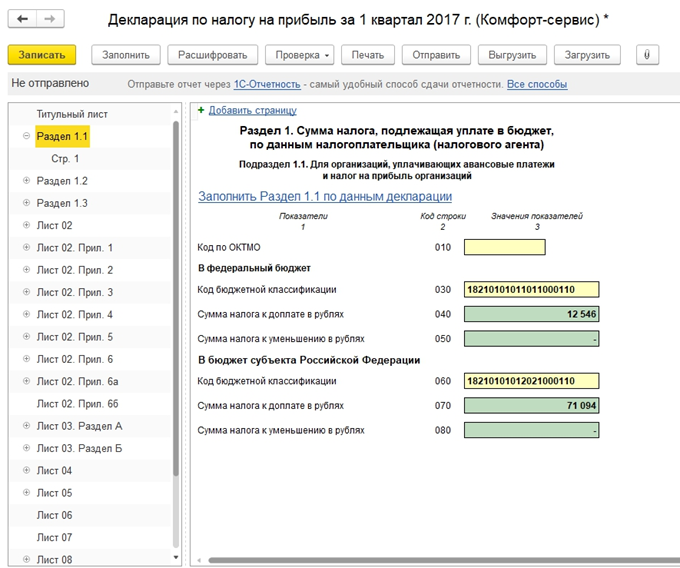

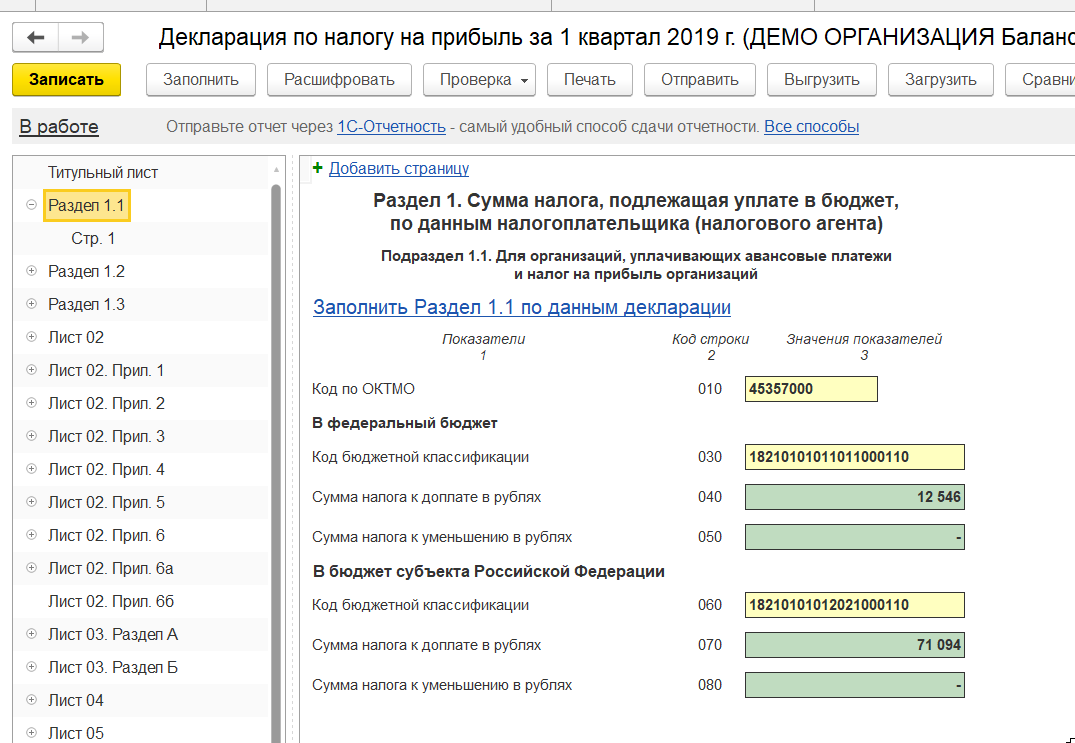

Рассмотрим те из них, которые имеют данные. В разделе 1 отражается сумма к уплате в разрезе бюджетов. Следует проверить правильность заполнения КБК, потом его же указать в платежке при уплате налога.

самые свежие новости 1 раз в месяц

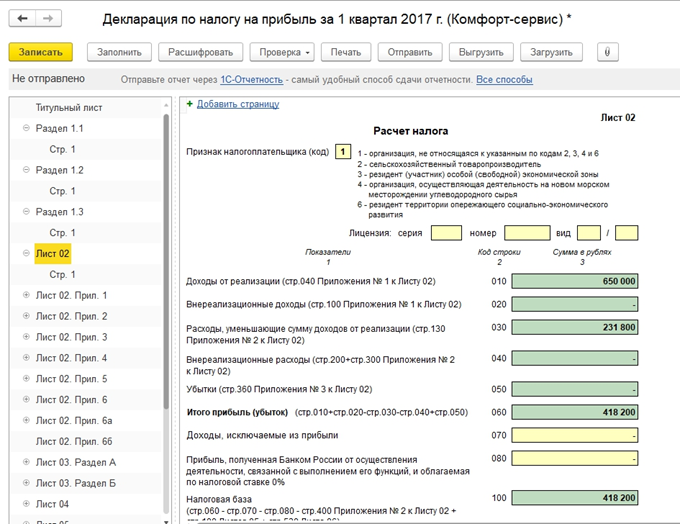

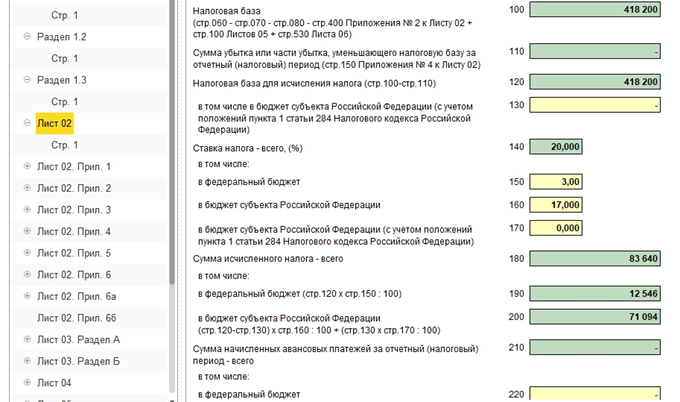

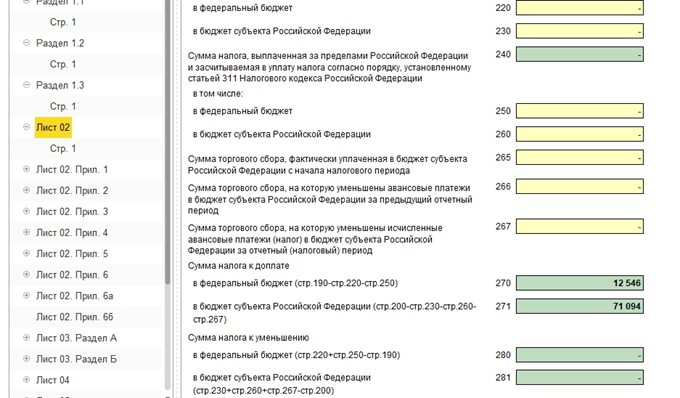

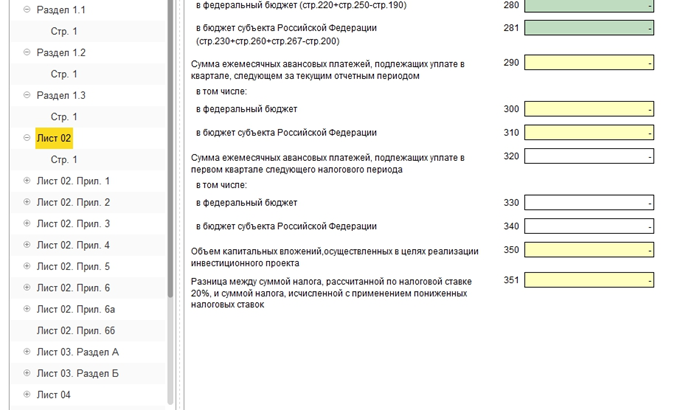

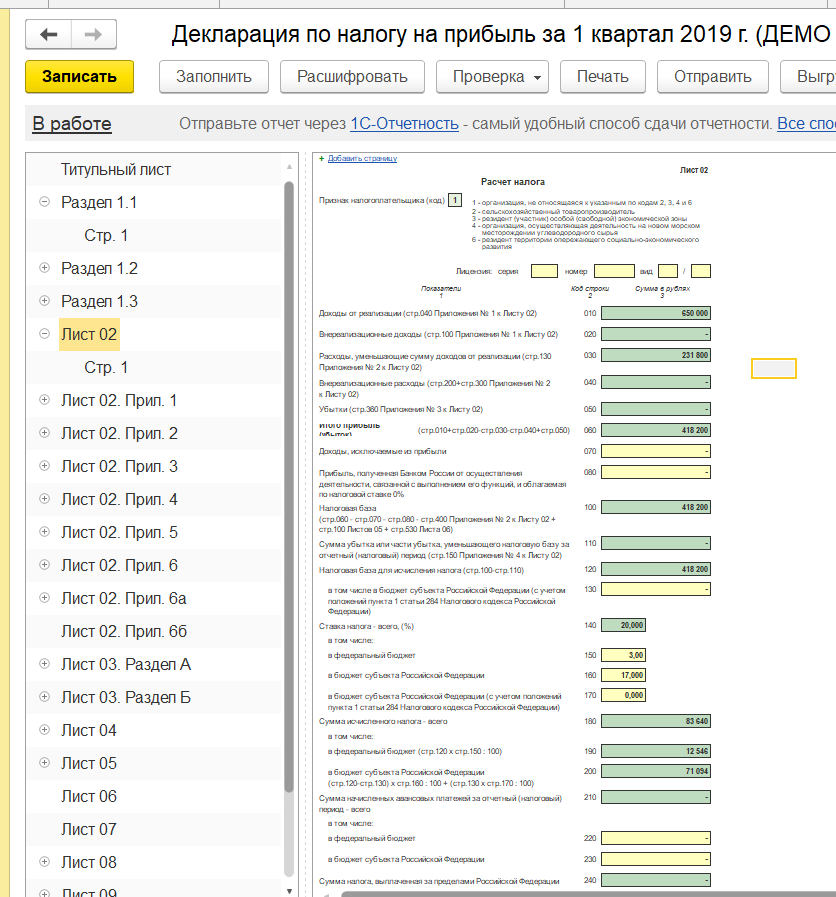

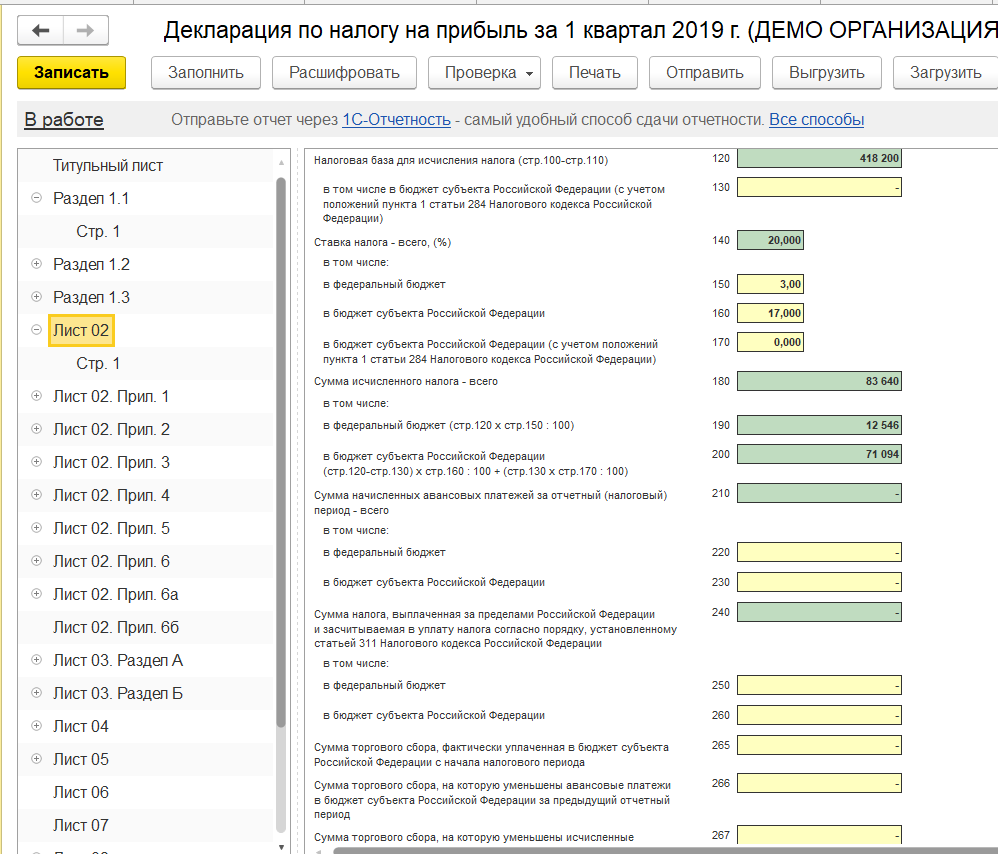

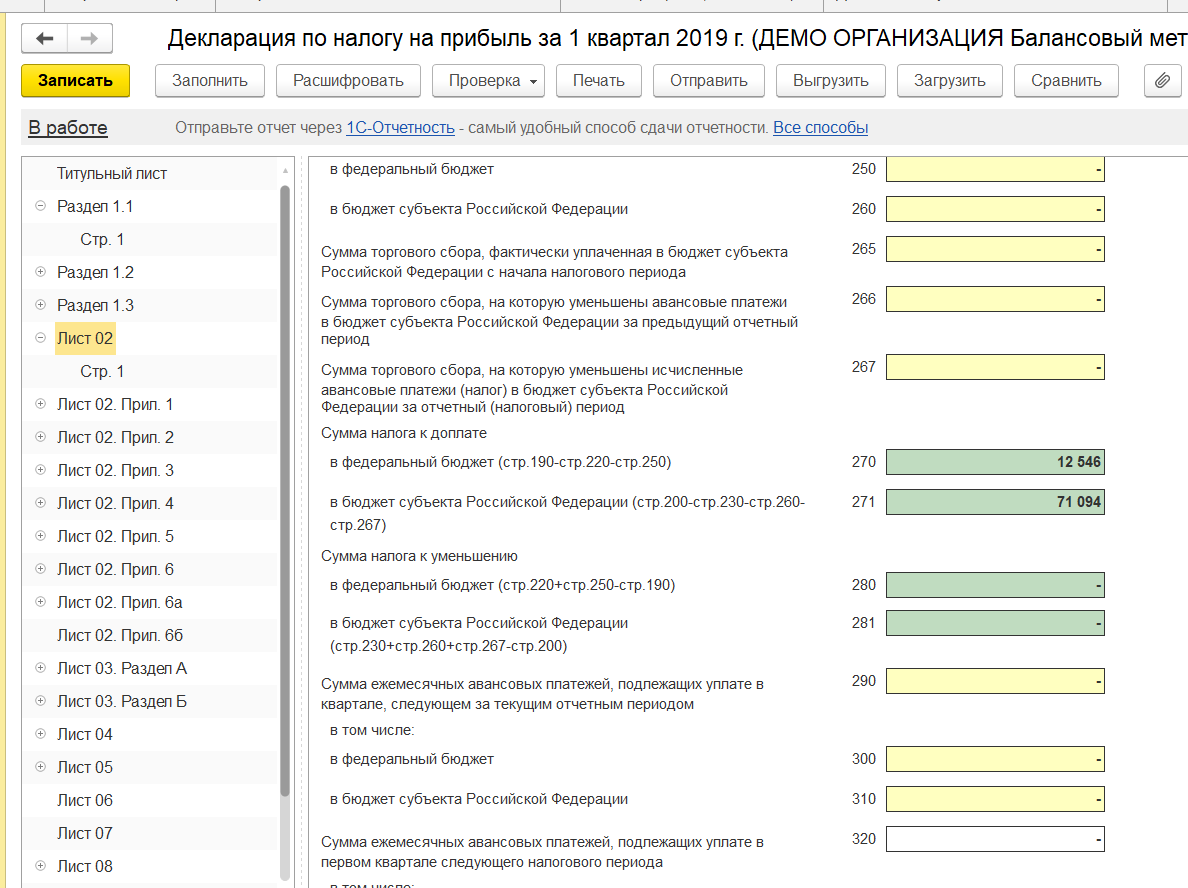

Лист 02 – общая сумма доходов и расходов и расчет налога на прибыль и авансовых платежей.

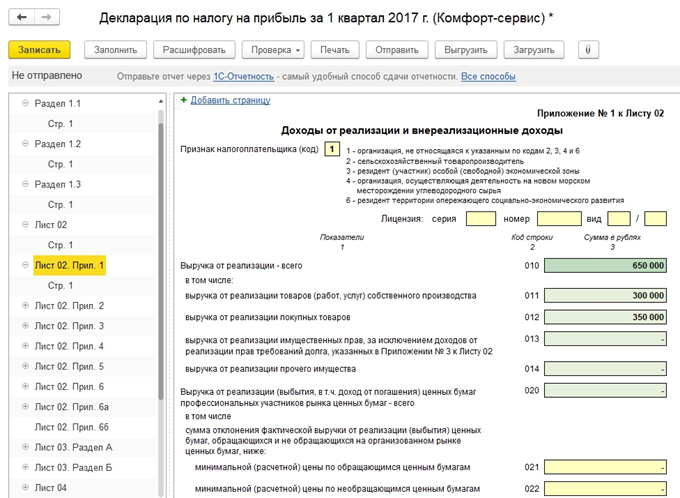

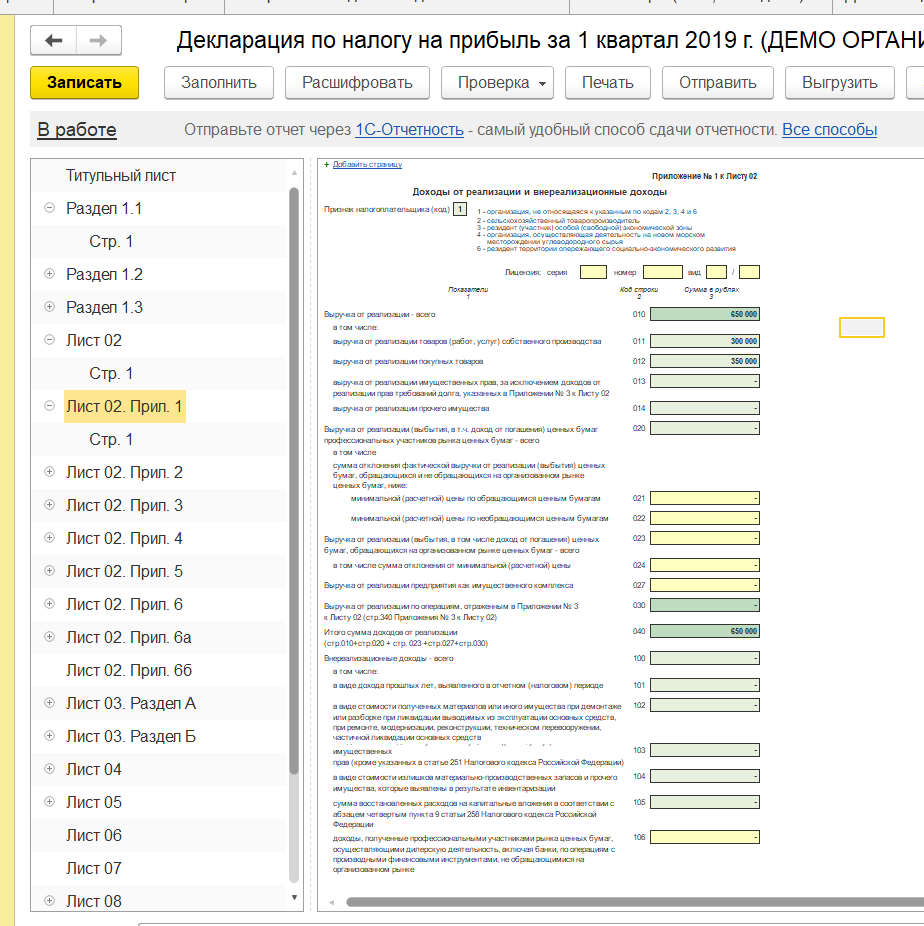

Лист 02 Приложение 1 – более подробная расшифровка доходов.

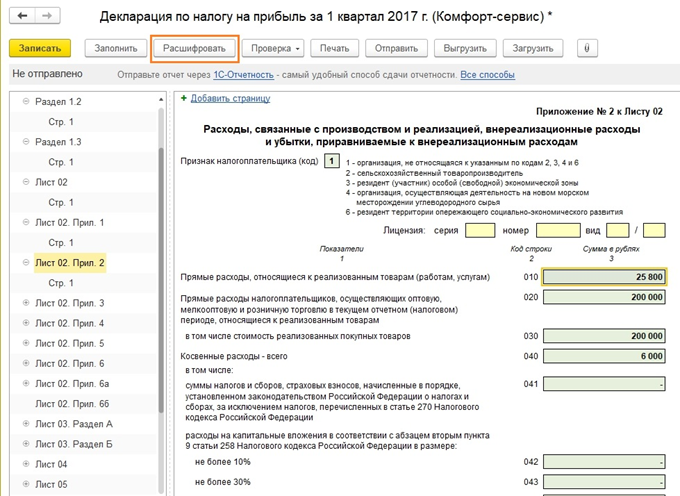

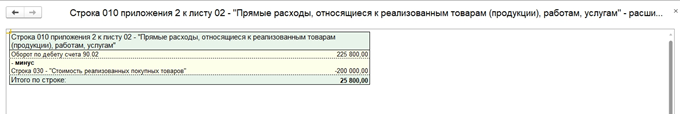

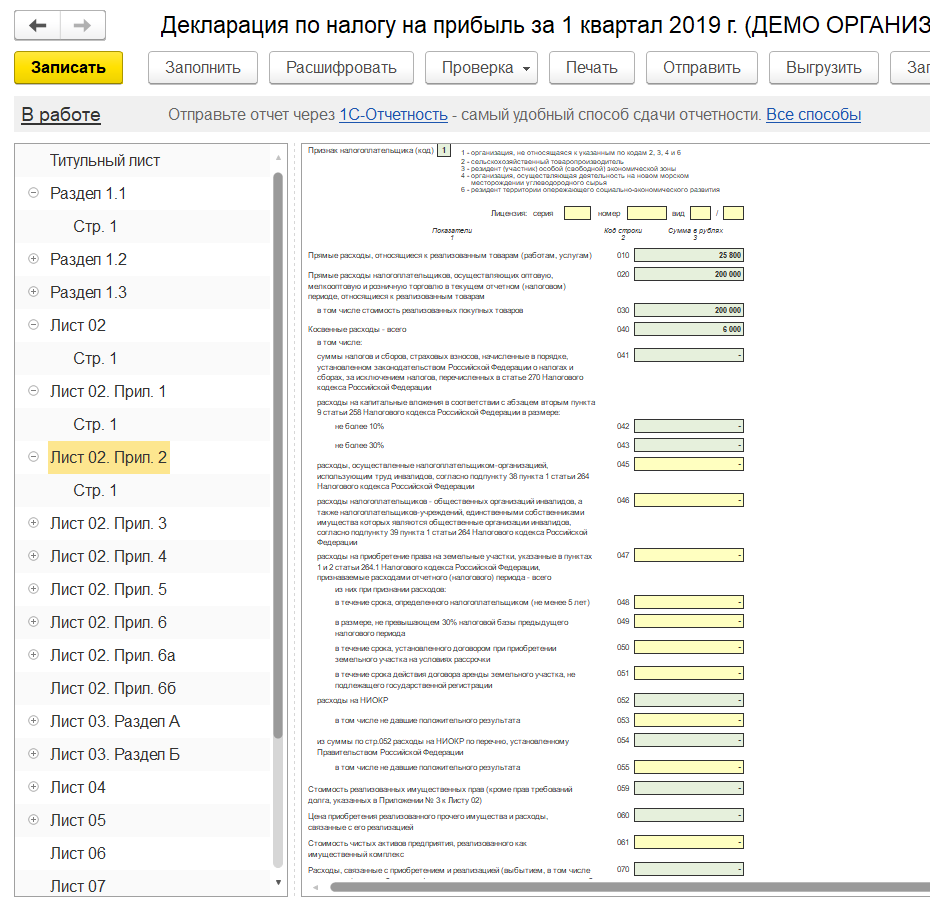

Приложение 02 – расшифровка расходов. По многим строкам декларации можно увидеть более подробную детализацию. Для этого следует выбрать ячейку и нажать кнопку «Расшифровать».

Например, так выглядит расшифровка прямых расходов.

После заполнения декларации ее можно проверить, выгрузить в электронном виде на внешний носитель или отправить в налоговую инспекцию непосредственно из программы.

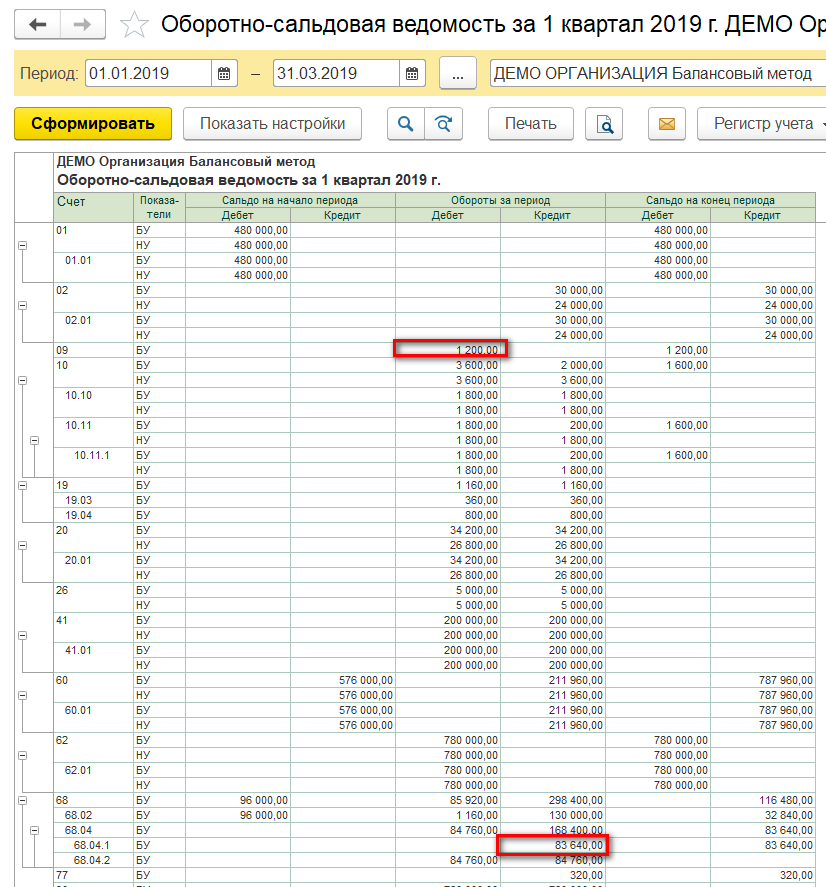

Рассмотрим более подробно расчет авансовых платежей. Сумма исчисленного налога за квартал равна 83640. Если предприятие работает в режиме уплаты только квартальных авансовых платежей, оно должно по итогам 1 квартала заплатить эту сумму до 28 апреля и спокойно работать весь второй квартал, не заботясь о платежах и отчетности по прибыли.

Но если предприятие подпадает под критерии уплаты ежемесячных расчетных авансовых платежей (пусть такой период настал 1 апреля), то тогда 1/3 от этой суммы, 27880, оно должно будет платить каждый месяц в течение второго квартала в срок до 28 апреля, 28 мая и 28 июня. Затем по завершение квартала посчитать сумму налога за полугодие и сравнить с уже уплаченными авансовыми платежами. Если уплачено меньше фактически начисленного, разницу доплатить до 28 июля.

Авансы за третий квартал считаются как (сумма налога за полугодие) минус (сумма налога за первый квартал) и далее берется 1/3 от этого значения для помесячных платежей.

Авансы за четвертый квартал считаются аналогично (сумма налога за 9 месяцев) минус (сумма налога за полугодие) и далее разделить на 3. Полученная сумма должна уплачиваться помесячно в четвертом квартале. И такая же сумма будет к уплате в каждом месяце первого квартала следующего года.

Как уже отмечалось выше, если предприятие считает нецелесообразным платить ежемесячные авансовые платежи, оно может перейти на режим уплаты по фактически полученной прибыли, предварительно предупредив об этом налоговые органы.

Налог на прибыль с применением ПБУ 18/02 «Балансовый метод, с отражением постоянных и временных разниц»

Для примера создадим новую организацию «ДЕМО ОРГАНИЗАЦИЯ Балансовый метод» и сделаем настройки аналогичные способу ПБУ 18/02 «Затратный метод».

- Заполняем настройки учетной политики и справочники, связанные с налоговыми регистрами, уделив особое внимание справочнику расходов.

- При вводе документов обращаем особое внимание на параметры, которые могу повлиять на расчет налога на прибыль: счета и субсчета по плану счетов, типы доходов или расходов, номенклатурные группы и т.п. Если документы содержат специальные настройки для налогового учета, на них тоже обращаем внимание и при необходимости заполняем. При вводе документа анализируем проводки и смотрим на отображение данных в НУ.

- После ввода всех документов за месяц формируем регламентные документы «Закрытие месяца» и проверяем результаты. Если результаты в 1С не совпали с ожидаемыми, значит где-то в настройках или введенных документах допущена ошибка.

- По Кт сч.68.04.1 за месяц должна сформироваться правильная сумма налога на прибыль. Если это так, можно смело переходить в регламентные отчеты и формировать декларацию.

- Формируем и проверяем декларацию. Если не нравится распределение прямых и косвенных затрат, это можно исправить соответствующими настройками. Если все позиции в декларации соответствуют ожиданием, выгружаем ее и отправляем в налоговую инспекцию.

- Далее следует оплатить налог и отразить эту оплату в базе. По счету 68.04.1 должно отображаться реальное сальдо, отражающее учет налога на прибыль по налогу в плане расчетов с налоговой инспекцией и бюджетами.

За основу расчета, возьмем тот же пример расчета.

Как рассчитать налог на прибыль с применением нового ПБУ

Настраиваем учетную политику, с использованием нового ПБУ 18/02.

Основные настройки налога на прибыль устанавливаем аналогично методу «Затратный метод».

В справочнике статей затрат используем ранее созданные элементы – «Обучение» (не прин. НУ) и «Реклама».

В документе «Принятие к учету ОС» заполним вкладки по бухгалтерскому и налоговому учету по новой организации, аналогично «Затратному методу».

Для появления разниц срок полезного использования сделаем разным.

При передаче спецодежды в эксплуатацию укажем аналогичный способ отражения амортизации в БУ.

При проведении документа, появились временные разницы.

Проводим документ по услугам рекламы.

При проведении суммы в БУ и НУ совпадают.

Формируем документ поступления услуг по обучению.

При проведении формируются постоянные разницы.

Отражаем выручку по услугам ежемесячно за квартал.

В марте дополнительно сформируем реализацию товара.

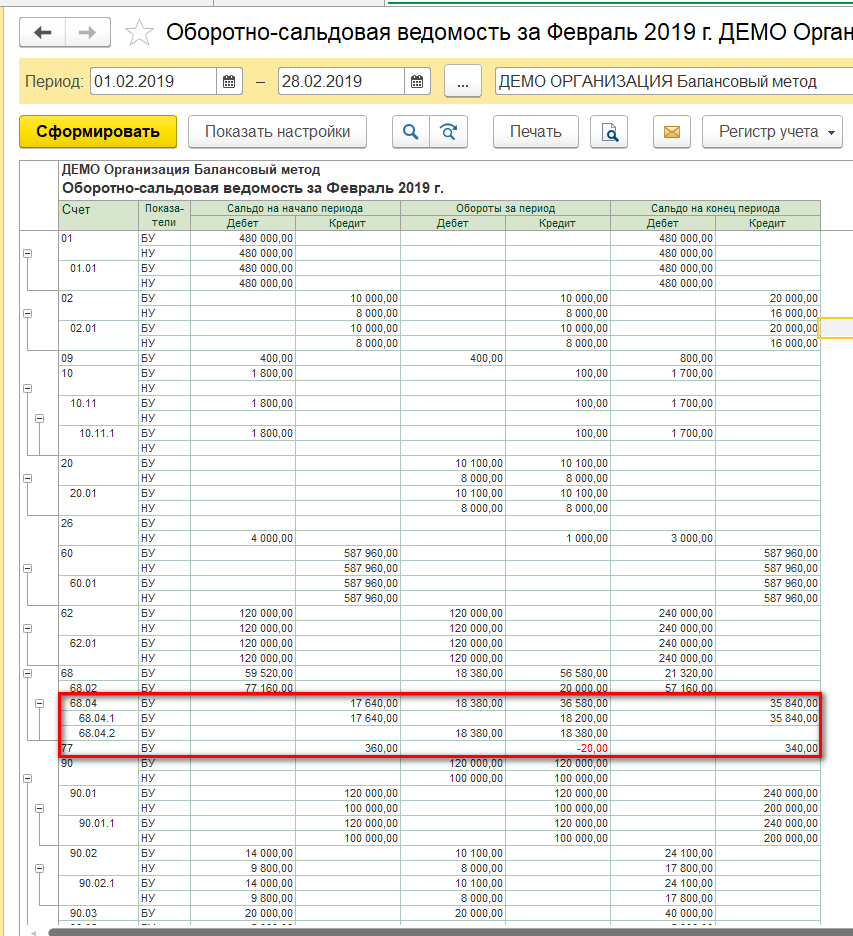

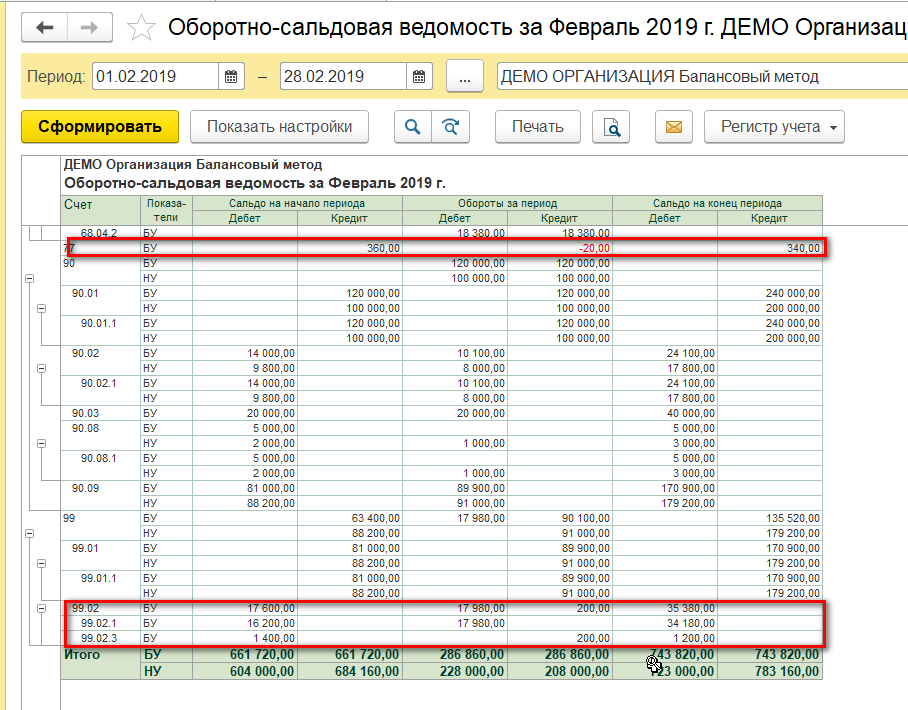

Сравним 2 ОСВ за январь. Суммы в двух ОСВ совпадают, что говорит о корректном отражении операций и похожем расчете ПБУ 18.

Для анализа рассмотрим карточку счета 68.04.2.

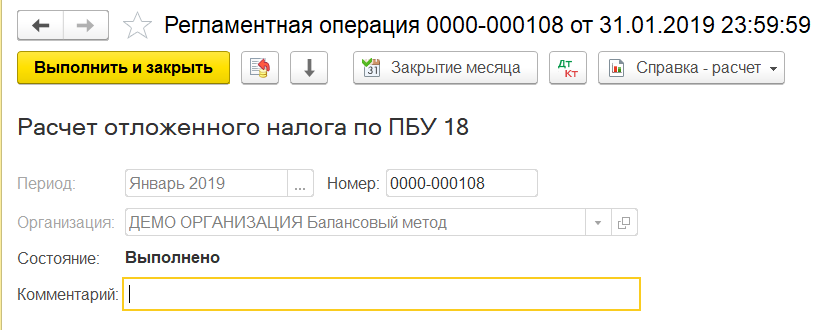

В карточке счета видно, что регламентные операции «Расчет налога на прибыль» и «Признание условного расхода на прибыль» сформированы разными регламентными документами. В расчете налога на прибыль балансовым методом появился новый вид регламентного документа «Расчет отложенного налога по ПБУ 18». Из карточки счета перейдем в сам документ и посмотрим его движения.

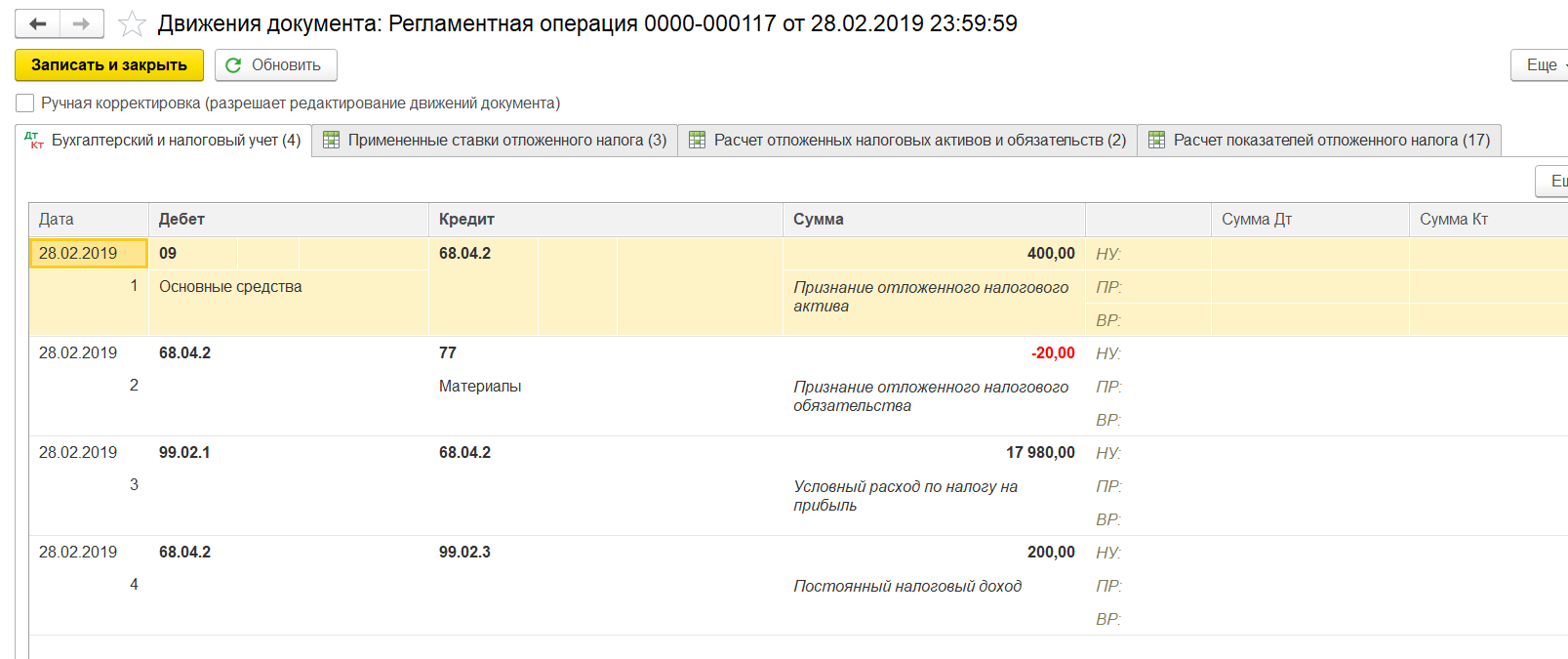

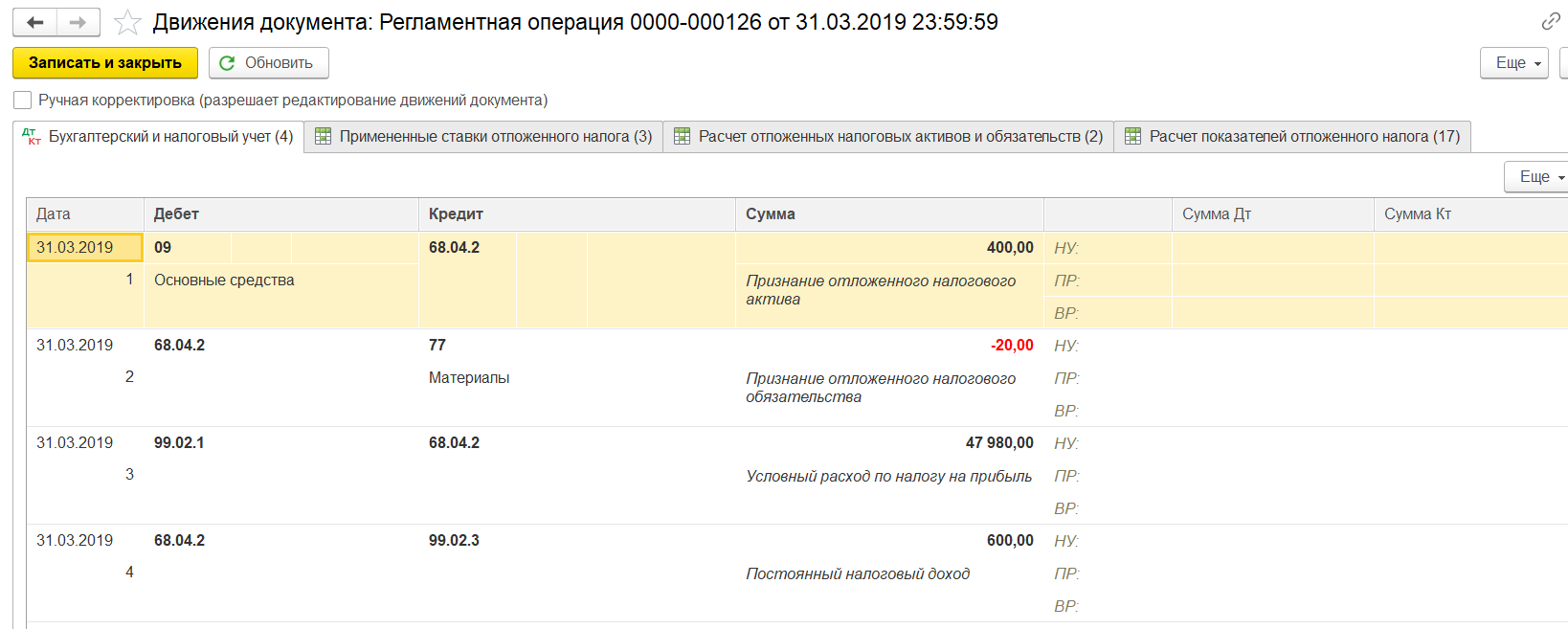

Посмотрим проводки, которые сформировал новый вид документа. Проводки по расчету ПБУ 18 очень похожи на расчет затратным методом.

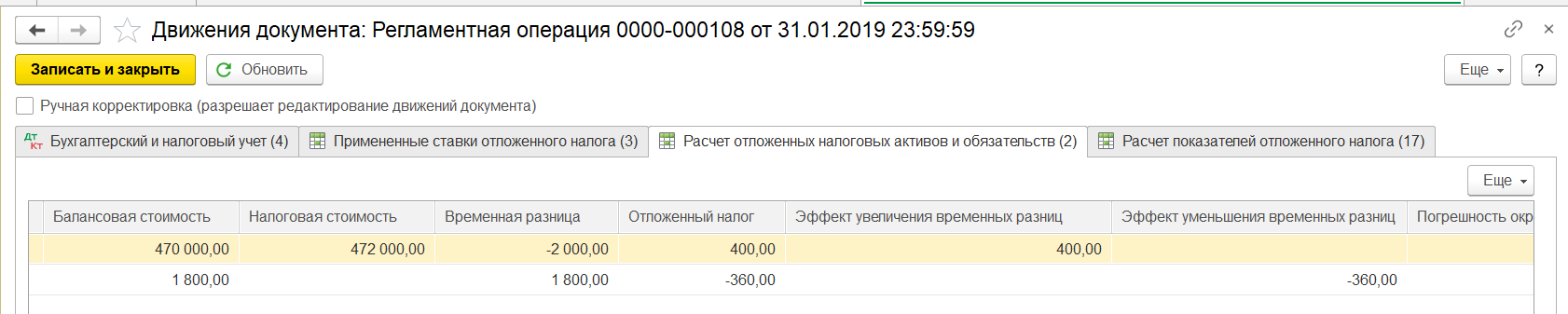

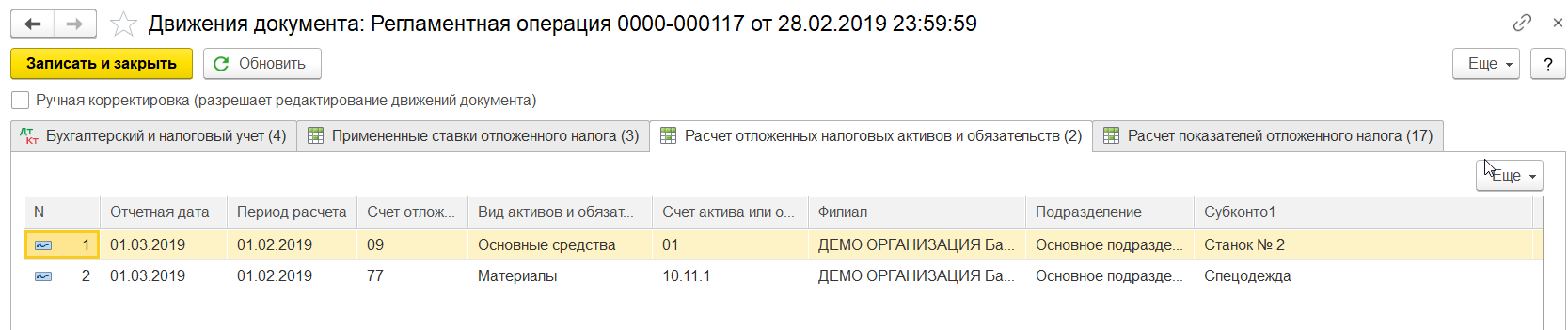

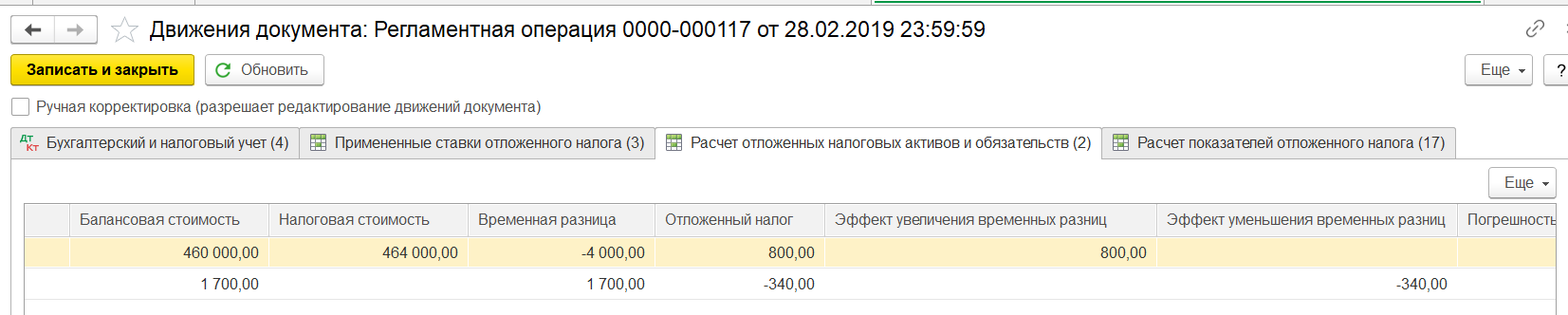

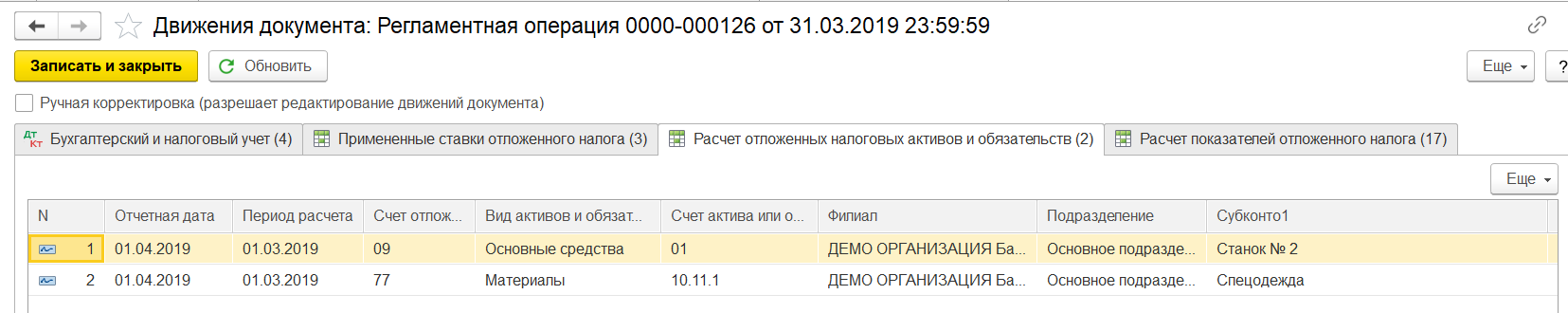

В документе также были сформированы записи по регистру сведений «Расчет отложенных налоговых активов и обязательств». В регистре теперь видно, на основании каких активов или обязательств сформированы отложенные налоговые активы (09) или отложенные налоговые обязательства (77), а также сравнивается их балансовая и налоговая стоимости – в чем и заключается балансовый метод расчета ПБУ 18/02.

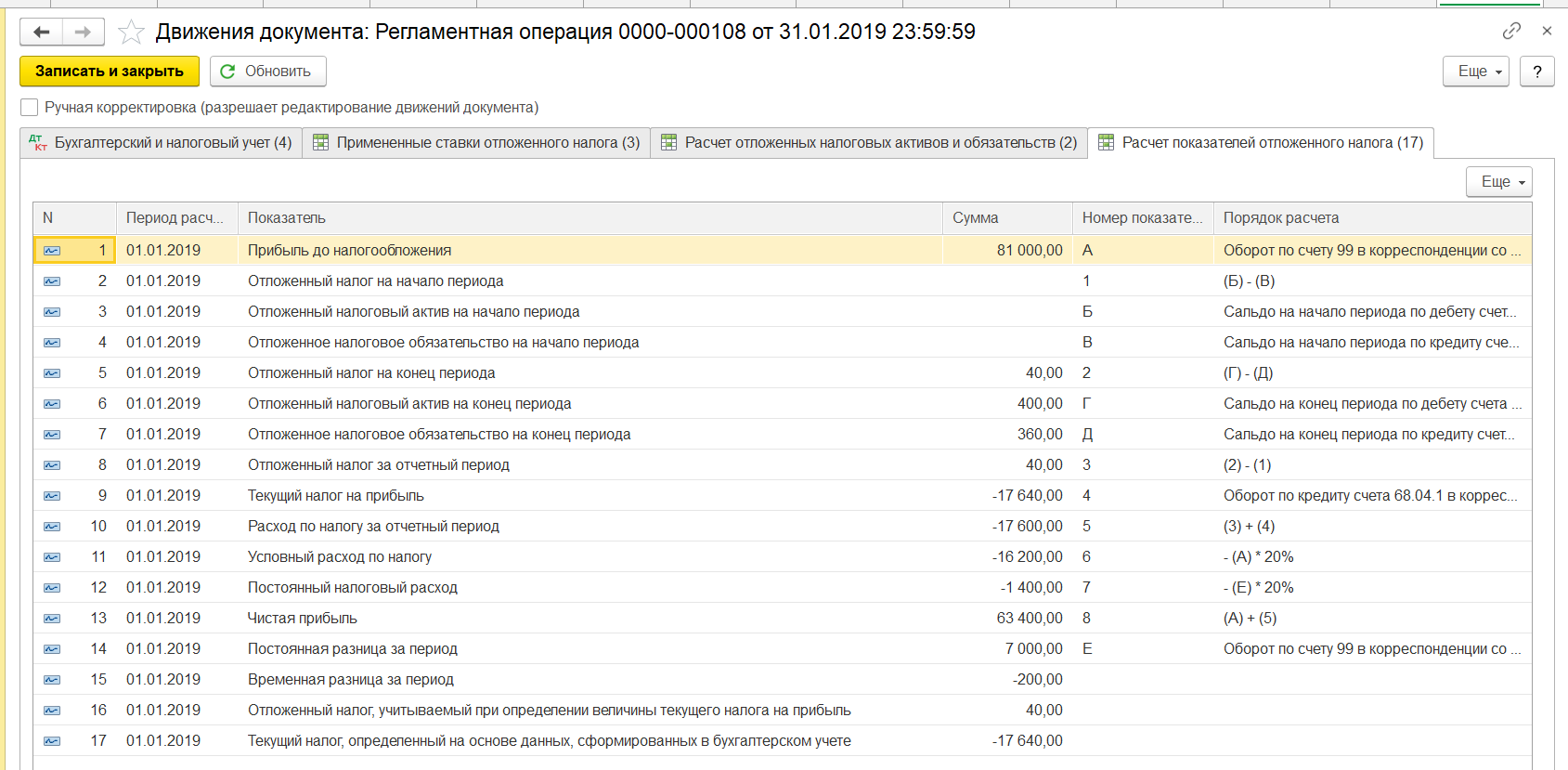

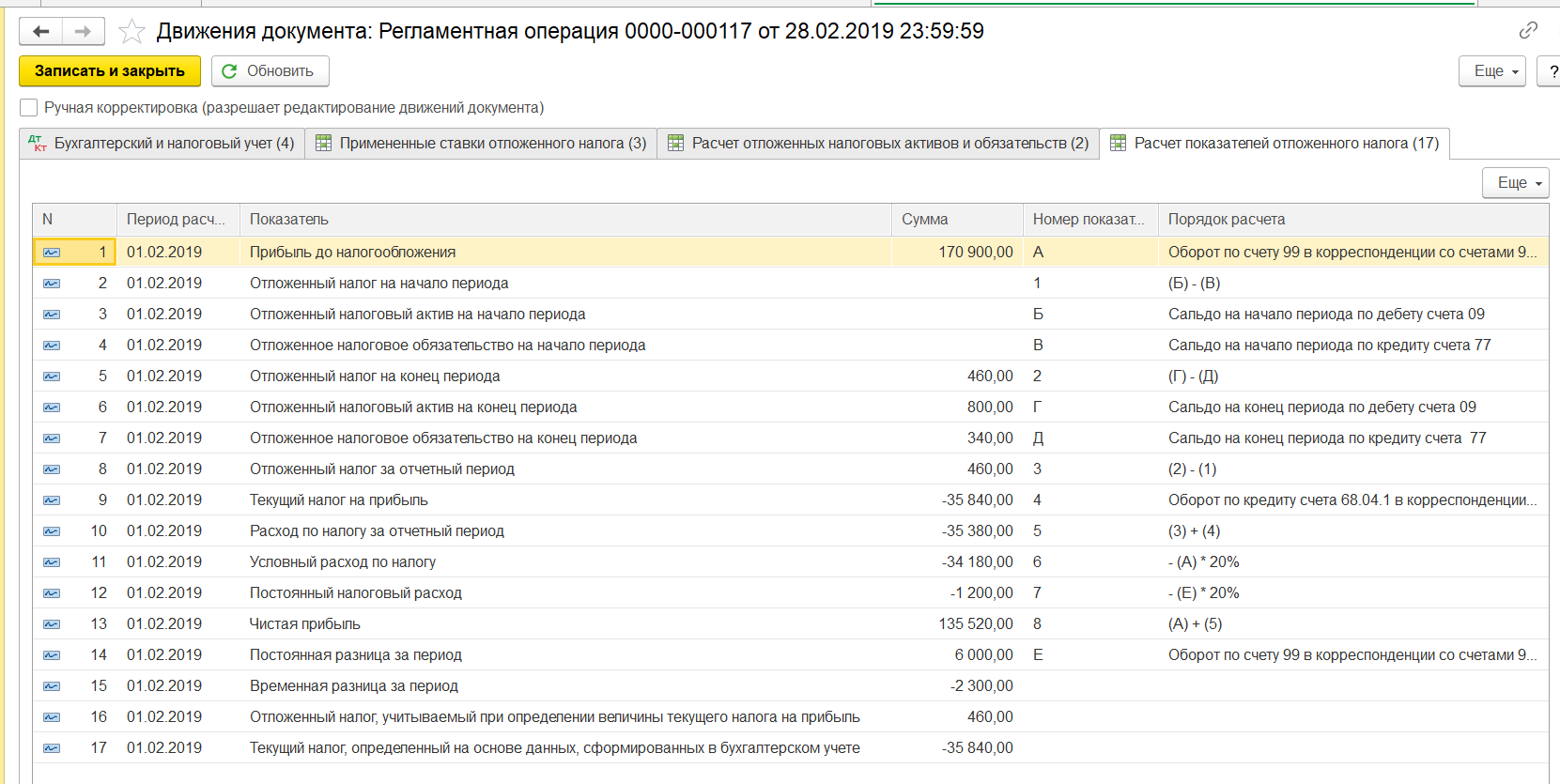

В документе также формируются записи по регистру сведений «Расчет показателей отложенного налога», которые можно сравнить с бухгалтерскими проводками, т.к. они должны быть идентичны.

За второй месяц сформируем все регламентные операции и произведем расчет отложенного налога на прибыль.

Перейдем к документу «Расчет отложенного налога по ПБУ 18» и посмотрим его движения.

Перейдем к записям по регистрам.

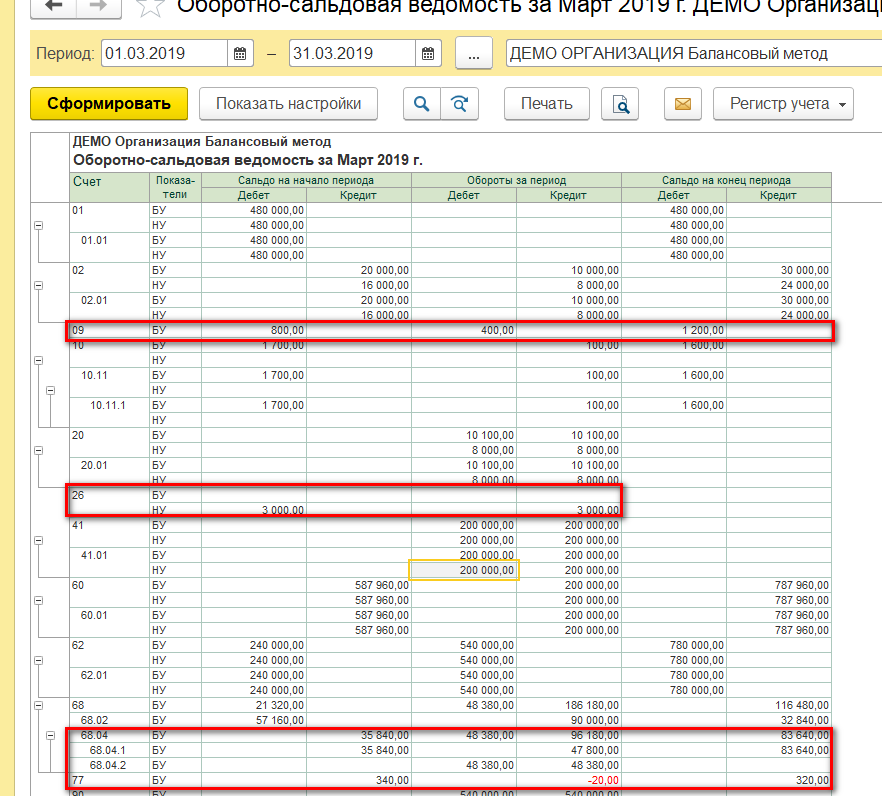

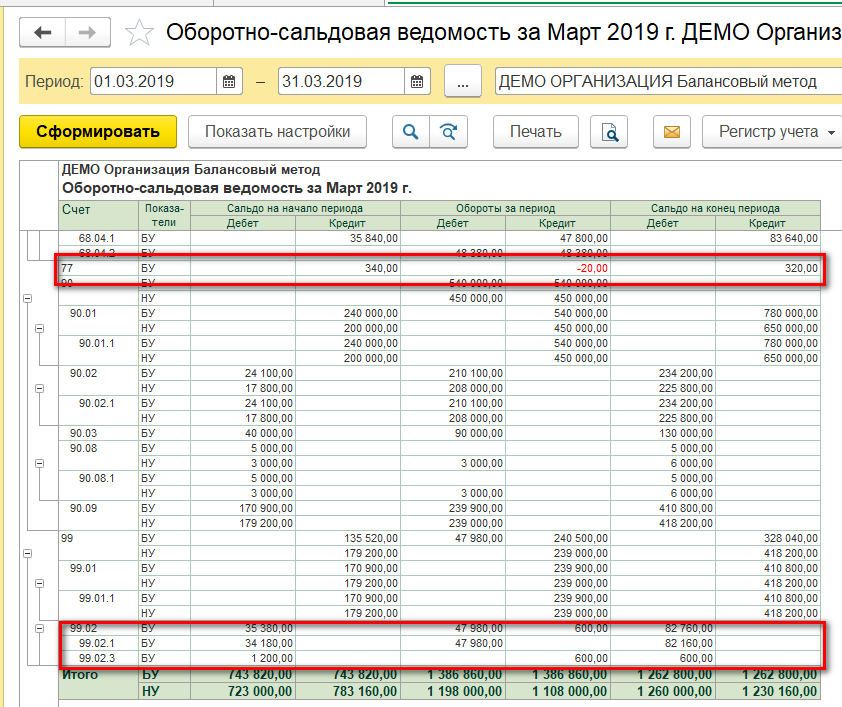

В марте так же делаем закрытие периода, расчет отложенного налога и сравниваем показатели.

Перейдем к документу «Расчет отложенного налога по ПБУ 18» и посмотрим его движения.

Перейдем к записям по регистрам.

Из расчета за 3 месяца видно, что балансовый метод ПБУ 18/02 не повлиял на финансовые результаты организации, так как в примере использовались простые виды хоз. операций. При применении балансового метода расчет отложенного налога на прибыль стал более «Прозрачным» для контролирующих органов и пользователей.

Расчеты ПБУ балансовым и затратным методами похожи, но первый использует сравнение балансовой и налоговой стоимости, а второй каждую операцию по отражению доходов и расходов.

Сформируем ОСВ 1 за квартал и сравним с расчетом в нашем примере – расчеты в примере и ОСВ одинаковые.

Сформируем декларацию, чтобы убедиться в корректности заполнения. Раздел 1.1 – суммы к уплате.

Лист 02 – общая сумма доходов и расходов и расчет налога на прибыль и авансовых платежей.

Лист 02 Приложение 1 – более подробная расшифровка доходов.

Приложение 02 – расшифровка расходов.

На этом мы закончили рассмотрение основных моментов, связанных с расчетом налога на прибыль и формирования соответствующей декларации в 1С 8.3.

Если у вас остались вопросы по расчету налога на прибыль, свяжитесь с нашими специалистами по сопровождению 1С, мы с радостью вам поможем!

консультация эксперта

самые свежие новости 1 раз в месяц