Кассовый разрыв – это непредвиденная нехватка денежных средств для оплаты текущих расходов, носящая временный характер.

Планирование денежных потоков в компании позволяет эффективно распределять средства и своевременно погашать текущие обязательства. Однако в реальной практике достаточно часто возникает временный недостаток средств, что связано с неравномерностью поступления денег и несовпадением сроков притока финансов с датами, в которые нужно осуществлять оплату расходов.

Существуют различные методики прогнозирования возможного дефицита средств – кассовых разрывов, формулы оценки их величины и периода наступления, которые позволяют финансовым директорам своевременно принимать решения, нивелирующие влияние дефицита на платежную дисциплину. Правильно организованный процесс планирования денежных потоков позволяет избежать недостатка средств, необходимых для всех выплат.

Автоматизация казначейства на базе 1С для предотвращения кассовых разрывов и эффективного использования ДСХарактерными чертами неэффективного управления финансами и негативными способами устранения кассовых разрывов являются:

- пополнение финансовых ресурсов компании за счет краткосрочных кредитов;

- реализация товаров и продукции со значительным дисконтом;

- экстренная распродажа активов.

Причинами появления кассовых разрывов являются:

- неэффективное планирование бюджетов в компании;

- несбалансированность бюджетов и условий договоров;

- эпизодическая работа с дебиторской задолженностью;

- низкая платежная дисциплина;

- непродуктивная методика управления запасами.

Уменьшить кассовые разрывы можно не только, привлекая оборотные средства кредитных организаций. Зачастую при анализе существующих бизнес-процессов, и в частности применяя системы автоматизации казначейства в программе 1С, можно выявить внутренние ресурсы компании на покрытие дефицита денежных средств. Рассмотрим некоторые способы выявления внутренних резервов компании для устранения кассовых разрывов.

Анализ и балансировка договорных условий

Оптимальный баланс договорных условий способствует устранению кассового разрыва, а также увеличивает прибыль компании за счет уменьшения кредитной нагрузки. Для этого необходимо:

- проанализировать условия заключенных договоров на отгрузку и на закупку товаров по основной деятельности;

- ранжировать договора по степени влияния на приток и отток денежных средств;

- сопоставить соотношение дебиторской и кредиторской задолженности;

- сбалансировать условия заключаемых договоров;

- установить пределы товарного кредитования.

Пример:

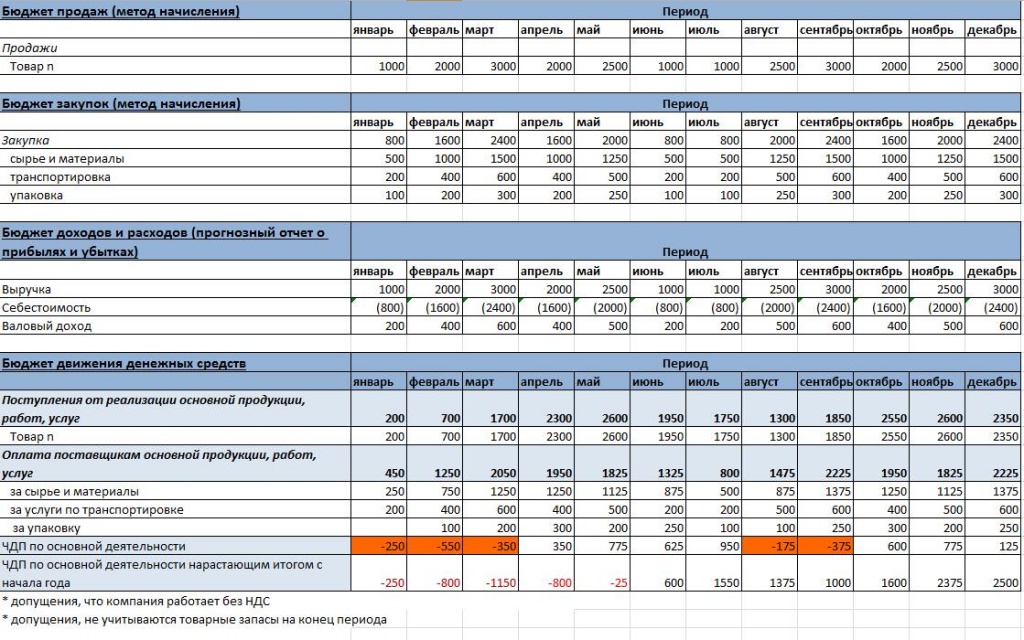

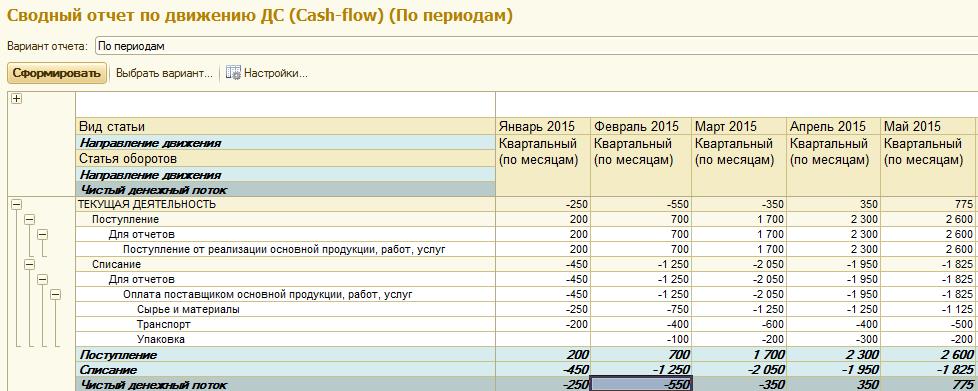

Вариант 1. Рассмотрим влияние условий заключаемых договоров на примере торговой компании, без учета остатков запасов на складах и операционных расходов.

Компания продавала товар на условиях рассрочки платежа – 20% аванс в текущем месяце, 30% оплата в следующем месяце и 50 % в третьем месяце после отгрузки.

Оплата поставщику осуществляется на следующих условиях:

- сырье и материалы - 50% предоплата 50 % в следующем месяце;

- транспортировка - 100 % предоплаты;

- упаковка отсрочка - платежа в следующем месяце.

Для формирования планируемых показателей бюджетов, сценарного моделирования процессов удобнее всего использовать информационные системы, которые позволяют быстро смоделировать оптимальный вариант и оперативно контролировать его исполнение. Смоделируем условия варианта 1 на примере системы автоматизации казначейства в программе 1С «WA:Финансист».

Соотношение дебиторской и кредиторской задолженности при таком планировании составит 3,47. Соотношение является нерациональным и говорит о несбалансированности договорных условий. Для этого на этапе заключения договоров необходимо следить за соотношением дебиторской и кредиторской задолженности и прилагать все усилия для снижения последней.

Значительное преобладание дебиторской задолженности создает угрозу финансовой устойчивости компании и делает необходимым привлечение дополнительных источников финансирования, а превышение кредиторской задолженности дебиторской может привести к неплатежеспособности компании, что в дальнейшем отразится на привлечении дорогостоящих кредитов банка и займов для обеспечения основной деятельности.

Для компаний с сезонностью продаж наиболее выгодным инструментом снижения эффекта от возрастающей кредитной нагрузки будет договор возобновляемой кредитной линии с датой погашения в месяцы спада продаж. Кредитная линия позволяет не брать всю сумму займа сразу, а задействовать только ту его часть, которая необходима в конкретный момент. В этом случае компания c наименьшим риском для своей деятельности может изымать свободные средства из оборота, чтобы погашать кредит и проходить процедуру оформления нового займа.

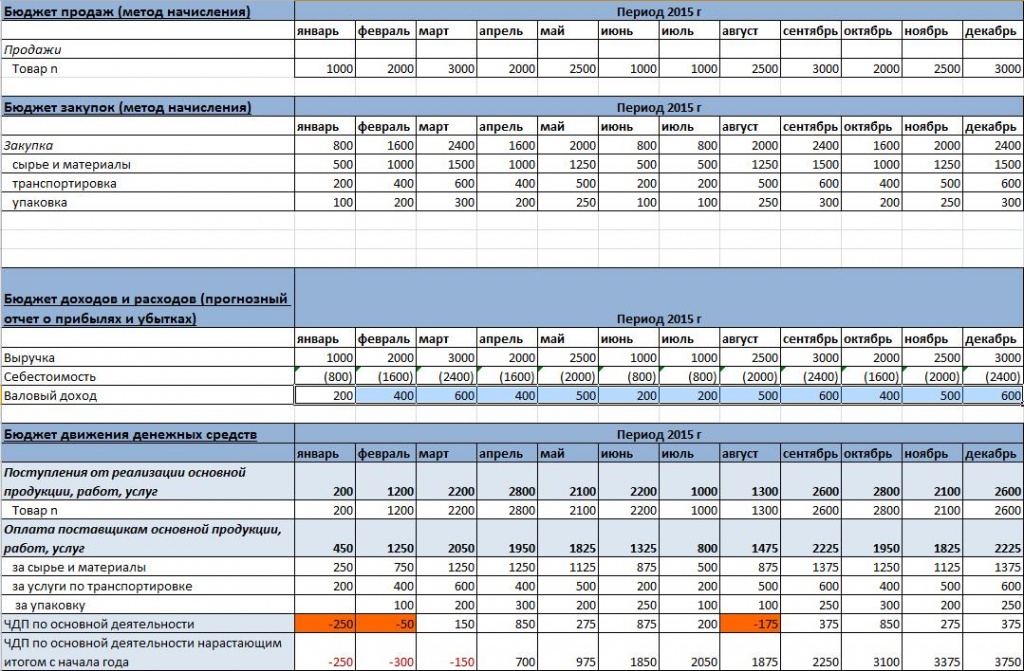

Вариант 2. Смоделируем ситуацию, если компания с начала года будет заключать договора продажи на иных условиях (при условии, сохранения объемов продаж и условий договоров по закупкам).

Компания продает товар на условиях 20% аванс и 80% оплата в следующем месяце после отгрузки.

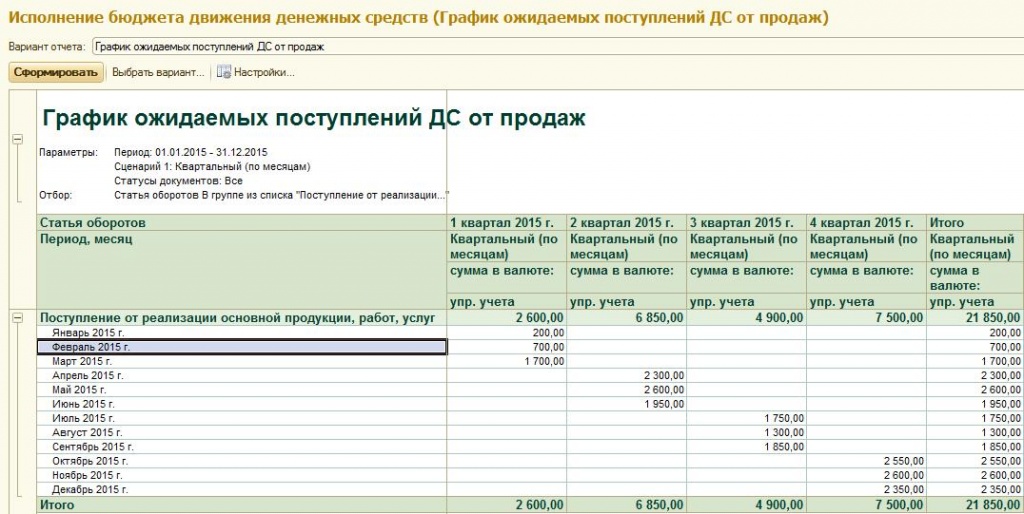

Для сценарного моделирования целесообразнее использовать информационные системы. Для этих целей можно применить систему «WA: Финансист». Система позволяет смоделировать планируемые графики платежей и закупок по периодам, в разрезе контрагентов и другим аналитикам, что позволяет выявить наступление кассовых разрывов в зависимости от условий договоров уже на этапе планирования денежных средств.

Рассмотрим баланс дебиторской задолженности и кредиторской задолженности на этапе планирования, без учета остатков запасов на складах и операционных расходов.

Соотношение дебиторской и кредиторской задолженности составит 2,2. При таком планировании минимизированы расходы на использование краткосрочных кредитных средств в отличие от предыдущего варианта.

В условиях, когда не все покупатели соблюдают свои договорные обязательства в срок, у компании неизбежно возрастает кредитная нагрузка, что влечет за собой снижение абсолютной ликвидности компании, ее кредитоспособности. Систематический рост дебиторский задолженности приводит к увеличению кассовых разрывов. Возрастает риск неплатежеспособности компании по своим обязательствам. В отсутствии единой сбалансированной методики устранения кассовых разрывов это может привести к финансовому краху компании.

WA:Финансист Управление денежными средствами поможет избежать роста задолженности и кассовых разрывов за счет удобного отслеживания и эффективного использования ДСУправление дебиторской задолженностью

Эффективным инструментом уменьшения кассовых разрывов, является своевременный и качественный контроль состояния дебиторской задолженности. Построение системы и регламентация работы с дебиторской задолженностью является одной из ключевых задач для каждой компании. Основными этапами работы с ней являются:

1. Мониторинг, анализ текущей дебиторской задолженности и принятие мер по ее устранению.

На этом этапе проводится анализ показателей предшествующих периодов с целью своевременного выявления и устранения роста дебиторской задолженности в будущем.

- динамики прироста дебиторской задолженности;

- оборачиваемости капитала;

- анализ темпов роста дебиторской задолженностью над темпами выручки;

- среднемесячный процент дебиторской задолженности от общей суммы задолженности;

- соотношение плановой и просроченной задолженности;

- соотношение безнадежных и сомнительных долгов к просроченной задолженности.

2. Группировка задолженности по срокам возникновения;

- просроченная;

- сомнительная;

- безнадежная.

Анализ динамики просроченной дебиторской задолженности позволяет определить ненадежных покупателей, изменить срок и размер товарного кредита.

3. Разработка стандартов оценки покупателей;

До заключения договора необходимо установить критерии для определения класса кредитоспособности покупателя. За основу можно взять следующие критерии оценки:

- анализ кредитоспособности на этапе заключения договора;

- расчет абсолютной и текущей ликвидности;

- коэффициент обеспечения собственными средствами;

- рентабельность реализованной продукции;

- Z-анализ по модели Альтмана;

- кредитную историю покупателя.

самые свежие новости 1 раз в месяц

Исходя из установленного класса кредитоспособности, определить:

- срок предоставления товарного кредита;

- размер товарного кредита;

- условия предоставления скидок;

- условия оплаты;

- предоставление банковской гарантии;

- продажа товара на условиях факторинга с гарантией.

Установить критерии изменения класса кредитоспособности:

- система скидок при досрочной оплате;

- штрафы при просрочке;

- критерии отказа и т.д.

4. Оценка рисков от невозврата просроченной задолженности в будущем;

В риски невозврата необходимо заложить дебиторскую задолженность с учетом темпов инфляции и обесценения за предполагаемое время просрочки периода взыскания, а также возможные потери от не взыскания и списания дебиторской задолженности.

5. Разработка схемы мотивации сотрудников.

Установить нормативы (KPI) для подразделений и сотрудников, занятых возвращением дебиторской задолженности.

6. Регламент работы с дебиторской задолженностью;

- описать бизнес-процессы, политику, процедуры и механизмы управления дебиторской задолженностью;

- обозначить стандарты оценки покупателей и изменения условий предоставления товарного кредита;

- сформулировать правила взаимодействия сотрудников и т.д.

7. Контроль и анализ исполнения.

Системный подход к управлению дебиторской задолженностью способствует сокращению кассовых разрывов и повышению финансовой устойчивости компании. Принятию любых решений по управлению дебиторской задолженностью должен предшествовать анализ ее состава, уровня и динамики в предшествующем периоде.

Настройка казначейства в 1С - полный констроль над эфективностью расходования денежных средств, устранение кассовых разрывов, сокращение задолженностиКлассификация платежей по приоритетности

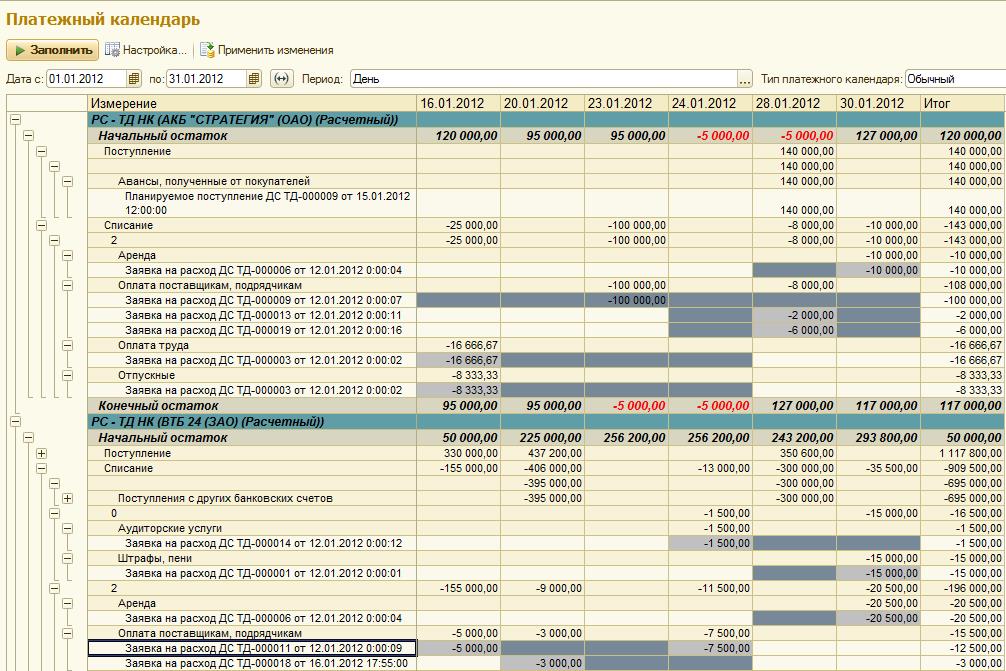

Механизмом ликвидации кассовых разрывов, также является классификация платежей по приоритетности. Классифицировать платежи можно в зависимости от статьи, срока неисполненного документа, группы контрагентов, значимости проекта или других аналитических разрезов. Статьи с наиболее высоким приоритетом оплачиваются в обязательном порядке, статьи с пониженным приоритетом - при выполнении дополнительных условий. Это позволит оптимально сбалансировать платежный календарь, а также определить источники финансирования для покрытия платежей с более низким приоритетом.

Настройка платежного календаря в 1С для приоритизации платежей и полного контроля за расходованием ДСДля целей автоматизации управления кассовыми разрывами можно применить систему «WA: Финансист». В системе встроен механизм ранжирования платежей по приоритетности. Распределение между счетами компании или холдинга производится непосредственно в платежном календаре в режиме drag&drop. Перемещая строки с суммами по платежному календарю, пользователь получает в режиме оn-line новое состояние платежного календаря с пересчитанными остатками и сразу видит возможные кассовые разрывы. Получив вариант распределения платежей, при котором кассовые разрывы отсутствуют или полностью минимизированы, казначей подтверждает изменения, при этом каждой заявке на расходование денежных средств назначается новая дата оплаты и свой расчетный счет (касса).

Методика ранжирования платежей зависит от политики компании, объема картотеки и др. факторов. Для разработки методики можно провести АВС-анализ факторов в зависимости от оборачиваемости и величины влияния на рост кассовых разрывов.

WA:Финансист для автоматизации управления кассовыми разрывамиУправление запасами

Оптимальным подходом к управлению запасами является сбалансированность бюджета продаж с бюджетом закупок и поддержания уровня запасов для бесперебойной отгрузки продукции. Но зачастую, этот баланс не соблюдается, что приводит к росту неликвидных запасов. С целью повышения эффективности управления запасами необходимо:

1. Планирование закупок осуществлять с детализацией по товарным группам и номенклатурным позициям;

2. Определить оптимальный размер запасов (текущий, страховой) для каждого вида товарной группы;

3. Осуществлять оперативный контроль фактического наличия и состояния запасов;

4. Оперативно реагировать на изменение плана продаж (корректировка плана закупок);

5. Разработать методику анализа и работы с неликвидными запасами;

6. Управлять рисками:

- оперативно проводить оценку факторов, связанных с вероятностью повышения или понижения цены, целесообразности хеджирования и заключения форвардных сделок;

- реагировать на повышение закупочных цен;

- учитывать колебания курса валют;

- закладывать в стоимость и рентабельность продаваемого товара величину накладных расходов с учетом кредитования и т.д.

7. Разработать схему мотивации и установить показатели эффективности управления запасами (KPI);

8. Разработать стандарты оценки поставщиков. В качестве ключевых показателей оценки можно использовать:

- качество поставляемой продукции;

- историю сроков задержки поставки;

- цену поставляемой продукции;

- предоставление скидок, товарного кредита.

Эффективное управление запасами позволяет компании с одной стороны удовлетворять ожидания покупателей, с другой минимизировать затраты на их хранение, что способствует высвобождению денежных средств и максимизируют чистую прибыль. При разработке модели управления запасами необходимо опираться на стратегические планы компании, балансировку запасов, определить критерии эффективности (минимизация затрат, стабильность обеспечения спроса и т.д.).

Поиск альтернативных вариантов

Альтернативными решениями для покрытия временных кассовых разрывов также могут быть:

- получение товарного кредита от поставщика;

- стимулирование покупателей к досрочной оплате счетов.

Для холдинговых компаний альтернативными вариантами уменьшения кассовых разрывов могут быть:

1. Создание централизованного казначейства (Расчетный центр), которое позволит достичь следующих показателей:

- оптимизировать использования оборотных средств по холдингу;

- сократить объем заемных средств;

- повысить операционную эффективность группы компании;

- мобилизовать внутренние ресурсы холдинга;

- сократить трудовые и финансовые издержки;

- консолидировать свободную ликвидность на счете головной организации и финансировать платежи компаний холдинга;

- минимизировать кассовые разрывы.

2. Формирование централизованной закупки группы товаров или закупки в целом по холдингу, которое позволит достичь следующих показателей:

- сократить затраты на логистику;

- экономить на скидках за счет увеличения объема поставки;

- сократить затраты, связанные с хранением запасов (оплату труда складских рабочих, аренду складских помещений и т.д.)

- повысить оборачиваемость запасов;

- снизить убытки от хранения излишних запасов;

- повысить эффективность управления неликвидными запасами на уровне холдинга.

3. Получение холдингом овердрафта с общим лимитом для покрытия временных кассовых разрывов.

Автоматизация холдингов и групп компаний у нас - готовые методики, выделенные группы специалистов, специализацияЗаключение

Только системный подход позволит устранить причины, из-за которых происходит рост кассовых разрывов.

В целях сокращения кассовых разрывов необходимо выработать комплексные подходы к решению и использовать внутренние резервы компании, определить комплексные модели управления, на основе которых могут быть разработаны методики принятия решений. Комплекс мер направленных на выявление резервов должен проводиться в совокупности и с мониторингом оперативных планов (плана продаж, плана закупок и инвентаризацией запасов). Комплексный подход, включающий автоматизацию казначейства в программе 1С, позволит компании выявить на ранних этапах высвобождение денежных средств, прозрачность резервов и устранить риски, как на этапах планирования бюджетов, так и в процессе их исполнения.

консультация эксперта

самые свежие новости 1 раз в месяц