Согласно законодательству, работодатель является налоговым агентом и обязан предоставлять в ИФНС данные по исчисленному, удержанному и уплаченному налогу на доходы физических лиц (НДФЛ) по всем физическим лицам, которым выплачивалось денежное, материальное вознаграждение или предоставлялась иная форма финансовой выгоды.

Данные должны быть предоставлены в ИФНС по форме «2-НДФЛ» не позднее 1 апреля или первого рабочего дня после указанной даты, если на эту дату выпадает выходной. В форме указываются все полученные доходы, примененные налоговые вычеты, исчисленный, удержанный и перечисленный НДФЛ по каждому физическому лицу за отчетный налоговый период. Кроме указанной формы, есть персональная форма справки 2-НДФЛ, предоставляемая работодателем сотруднику по его заявлению для личных целей, подтверждающая его доходы и НДФЛ.

Как формируется справка 2 НДФЛ в 1С 8.3, покажем на примере «1С: Зарплата и управление персоналом, редакция 3.1» (конфигурация в редакции 3.1.10.110). Заполнение 2-НДФЛ в 1С:Бухгалтерия, как 8.3, так и 8.2*,аналогично рассматриваемому примеру. Ниже приведена пошаговая инструкция по формированию справок 2-НДФЛ.

*Если вы используете программу на платформе 8.2, стоит помнить, что она не имеет всех возможностей новейшей версии.

Подготовка и проверка

Для правильного расчета НДФЛ должны быть введены все необходимые данные по сотрудникам:

- Зарплата, отпуска и больничные;

- Стандартные, личные, социальные, профессиональные вычеты;

- Все прочие доходы и удержания с них.

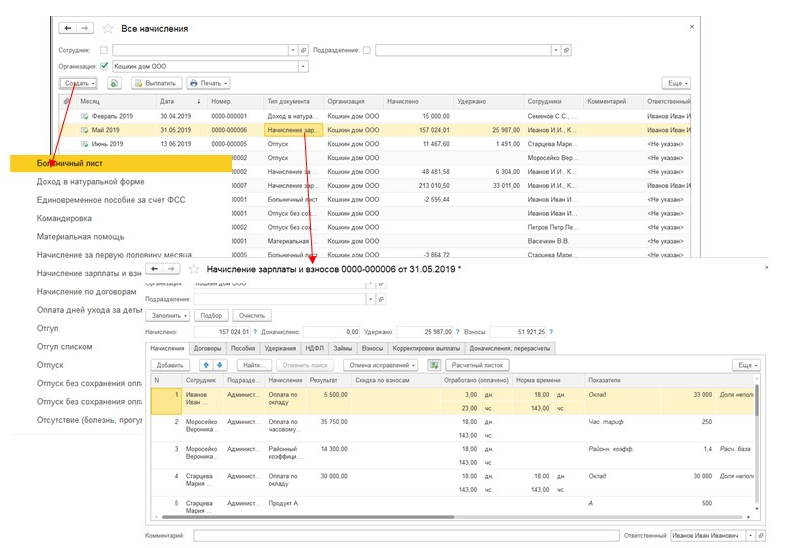

Начисления заработной платы вводятся документами «Начисление зарплаты» в разделе «Зарплата-Все начисления». Также здесь вводятся больничные и отпуска. В документах автоматически формируются удержания, НДФЛ и страховые взносы.

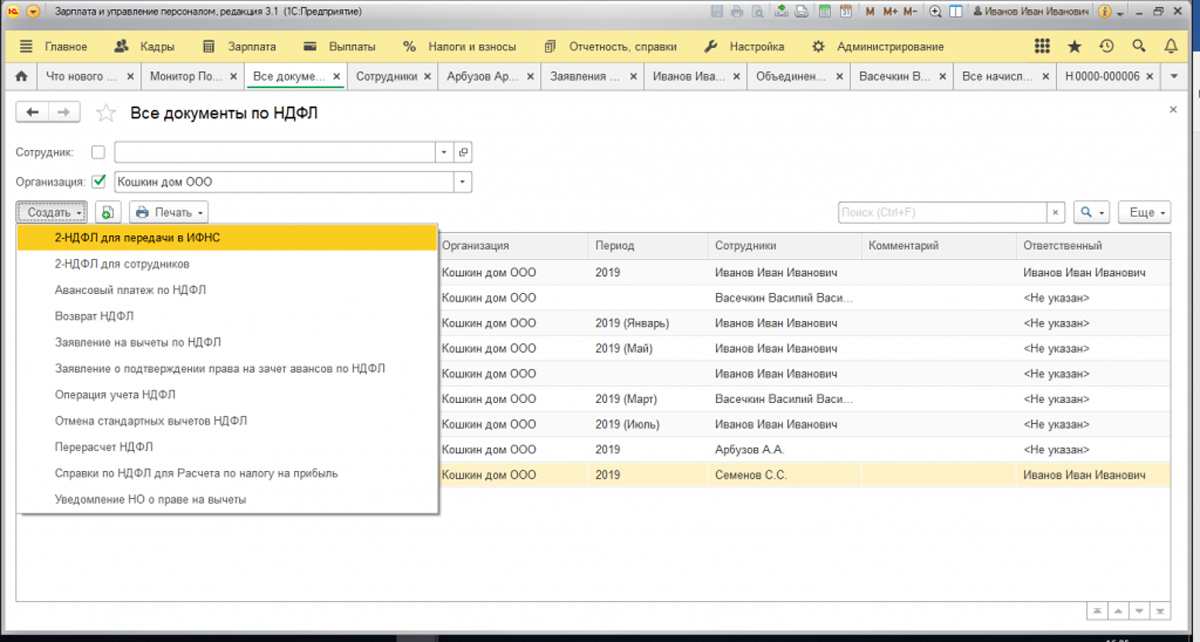

Другие документы по НДФЛ находятся в разделе «Налоги и взносы/Все документы по НДФЛ».

Здесь же можно формировать справки 2-НДФЛ. Рассмотрим некоторые часто используемые виды документов.

Заявление на вычеты по НДФЛ – в документе указываются стандартные Вычеты на детей и личные вычеты. Для стандартных вычетов указывается период действия: в шапке документа общий реквизит – месяц начала действия вычетов, а в таблице – месяц окончания действия по каждому вычету.

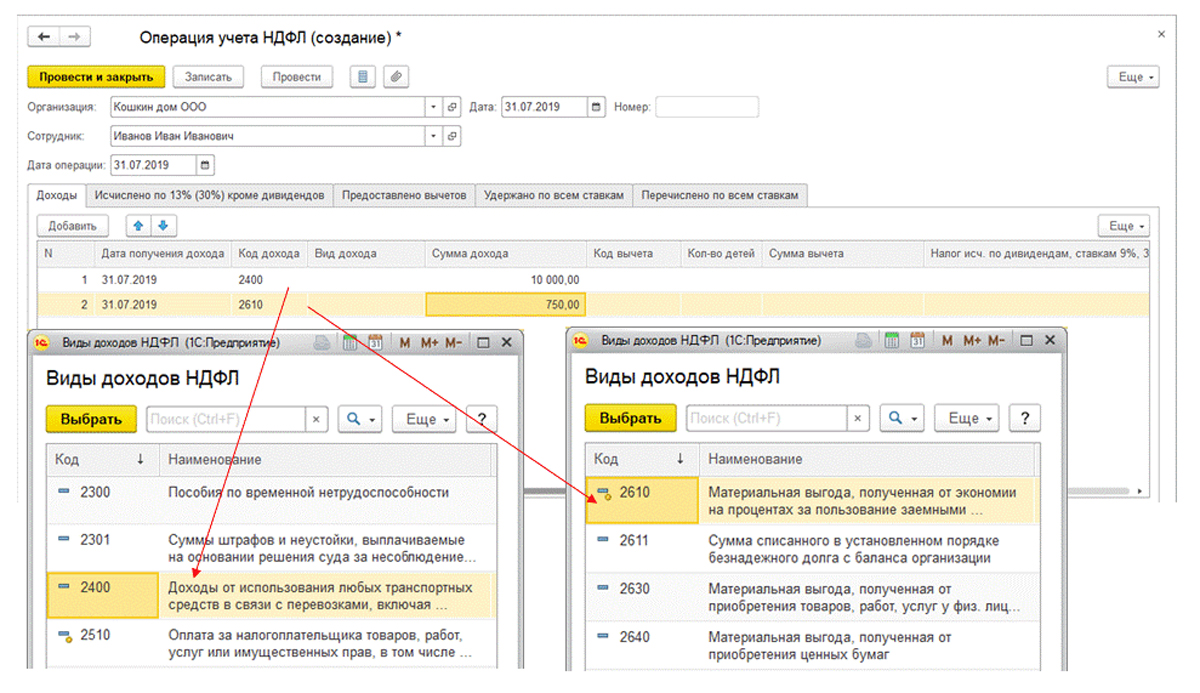

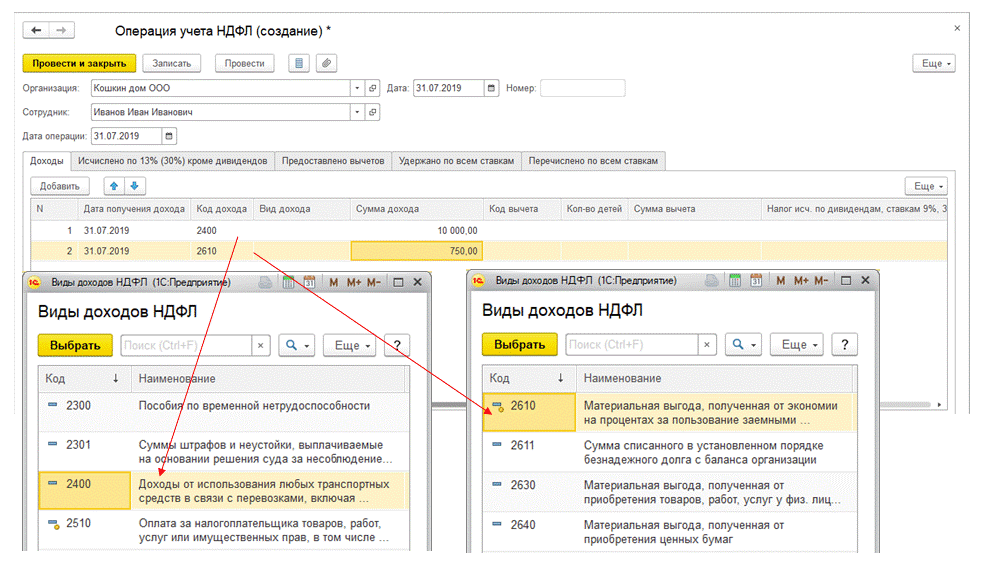

Операция учета НДФЛ – в документе учитываются все другие полученные доходы, не учтенные в программе, а также которые необходимо зарегистрировать вручную, начисления, удержания и перечисления НДФЛ и некоторые виды вычетов. Все операции фиксируются на конкретную дату.

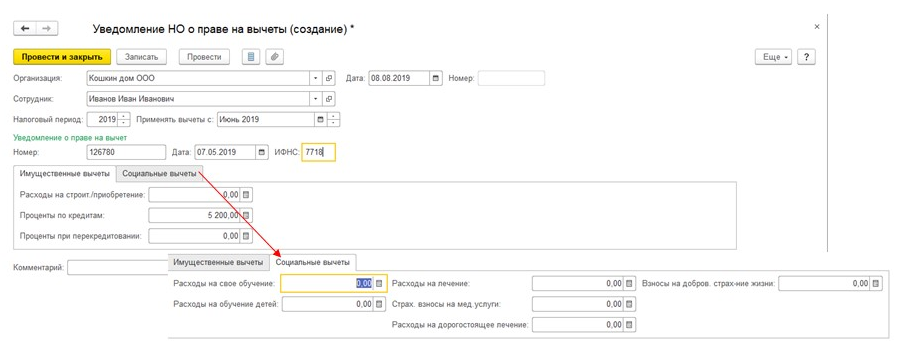

Уведомление НО о праве на вычеты – документ используется для расчета и начисления имущественных и социальных вычетов. Период действия задается в шапке документа.

Заполнение справки 2-НДФЛ для передачи в ИФНС

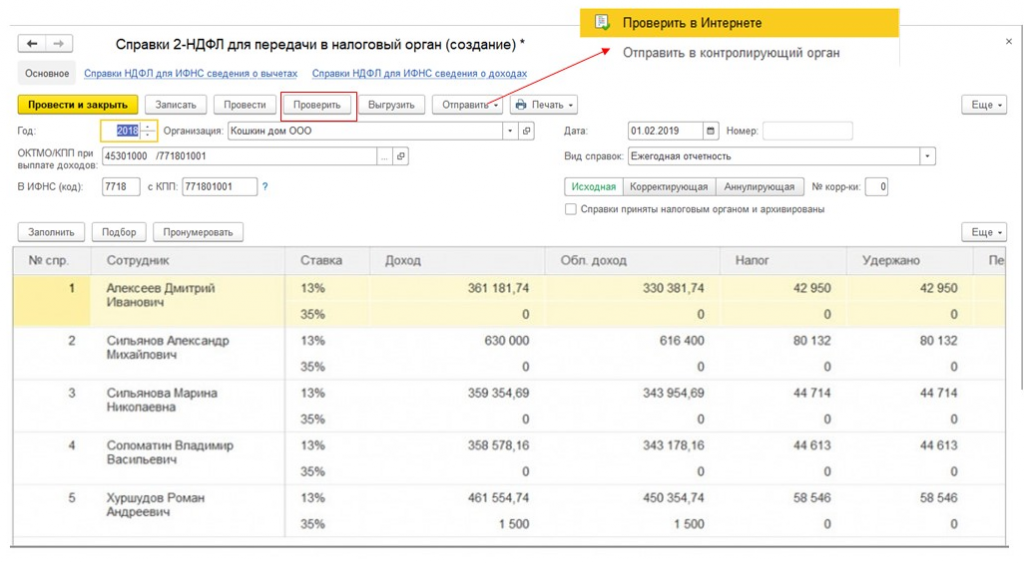

Создать справку можно в разделе «Налоги и взносы-2-НДФЛ для передачи в ИФНС» или путем выбора соответствующего документа в разделе «Налоги и взносы-Все документы по НДФЛ». В открывшемся журнале по кнопке «Создать» формируется новая справка. Сначала нужно заполнить шапку документа:

- Год – год (отчетный период), за который предоставляется справка в ИФНС;

- ОКТМО/КПП – территориальная привязка организации по месту сдачи налоговой отчетности. Заполняется в разделе «Главное – Организации» в карточке на закладке «Регистрации в налоговых органах»;

- В ИФНС (код)/с КПП – реквизиты налоговой инспекции;

- Вид справок – может принимать значения «Ежегодная отчетность» и «О невозможности удержания НДФЛ»;

- Кнопки «Исходная», «Корректирующая», «Аннулирующая» – указывают статус справки.

Заполнение справки 2-НДФЛ происходит по кнопке «Заполнить». Кнопка «Пронумеровать» нужна при ручном вводе сотрудников, который в свою очередь производится кнопкой «Подбор». До проведения документа корректность введенных данных можно проверить кнопкой «Проверить». При этом будет использован алгоритм проверки, заложенный в программе. Будет проверена правильность предоставляемых расчетов и персональных сведений сотрудников, занесенных в карточку. Перед отправкой справку нужно провести, нажав кнопку «Провести». Отправка в ИФНС может быть сделана через файл универсального обмена данными в формате xml по кнопке «Выгрузить».

При подключенном сервисе «1С-Отчетность» можно сразу отправить подготовленный документ в налоговую инспекцию. Если данный сервис не подключен, обратитесь к нам: в рамках программы сопровождения бизнеса 1С-специалистами мы проконсультируем вас, как быстро настроить и подключить данный сервис. Если вы используете данный сервис, зайдем в пункт в меню «Отправить-Отправить в контролирующие органы». Также в этом случае есть возможность on-line проверки правильности расчета. В меню пункт «Отправить-Проверить в интернете». При возникновении ошибки так можно увидеть причину (строка при проверке будет красной, а причина помечена). Дважды щелкнув по любой строке можно сформировать справочный отчет 2-НДФЛ в 1С для любого сотрудника из списка, но сохранить и распечатать справку, полученную таким способом, нельзя.

Заполнение справки 2-НДФЛ для сотрудника

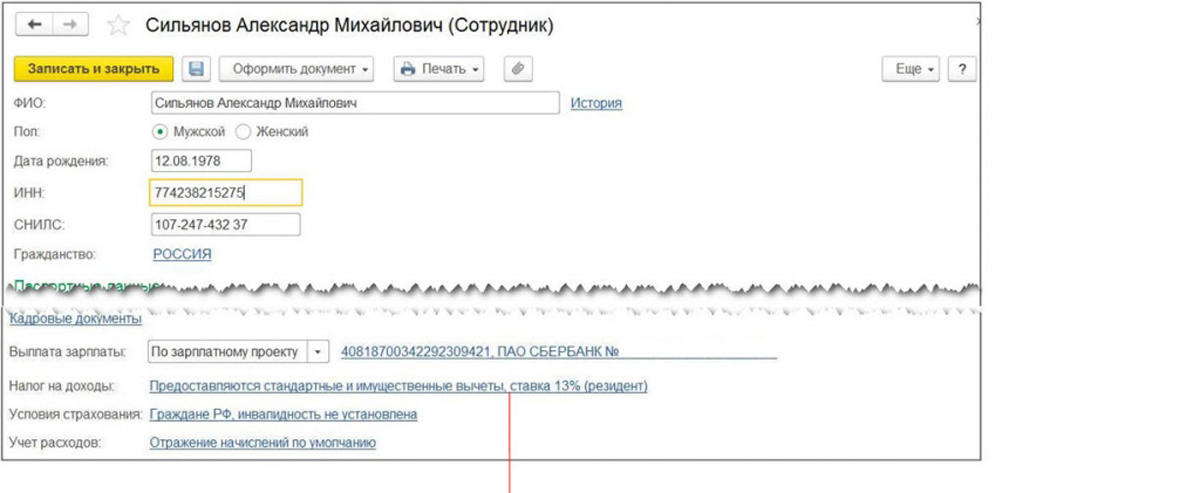

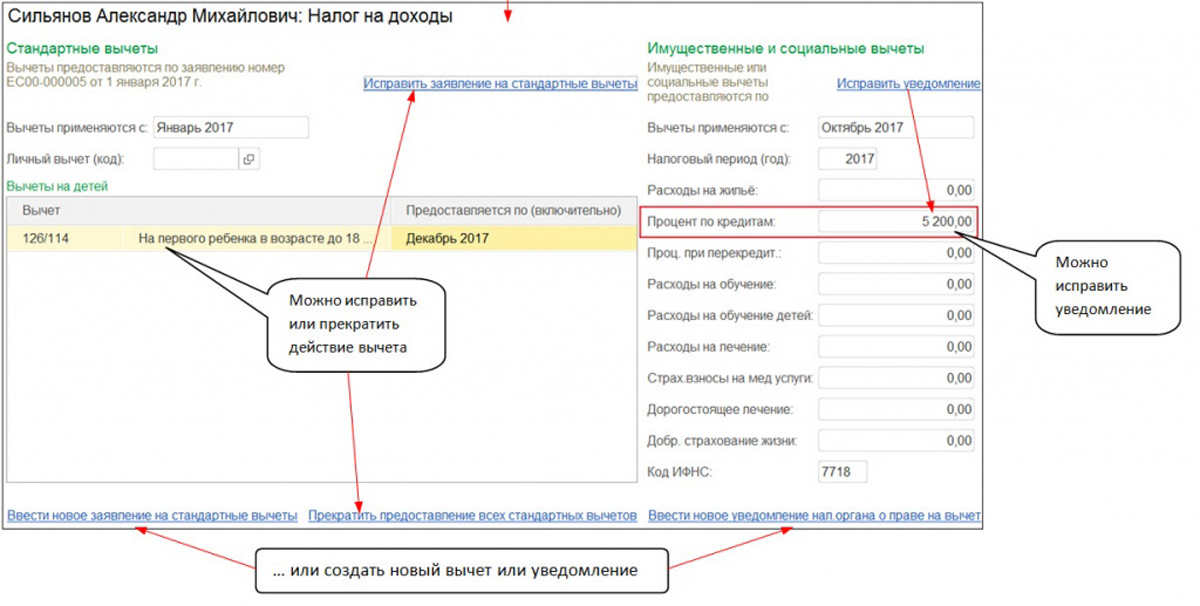

Все стандартные, личные, социальные и имущественные вычеты можно увидеть в карточке сотрудника в строке «Налог и доходы» (разделы «Кадры-Сотрудники» или «Справочники-Сотрудники») по ссылке «Предоставляются стандартные и имущественные вычеты, ставка…». Ставка определяется тем, является ли сотрудник гражданином России или нет. Здесь можно ввести или исправить стандартный вычет или уведомление на вычет. Все документы находятся в разделе «Зарплата и кадры-НДФЛ-Все документы по НДФЛ».

Создание справки аналогично предыдущему примеру. В разделе «Зарплата и кадры-НДФЛ-2-НДФЛ для сотрудников» или в разделе «Зарплата и кадры-НДФЛ-Все документы по НДФЛ» в открывшемся журнале нажать кнопку «Создать». Сначала нужно заполнить шапку документа:

- Год – отчетный период, за который предоставляются сведения сотруднику;

- Сотрудник – сотрудник в штате или работающий по краткосрочному договору, получавший доход в организации (-ях) в указанный отчетный период;

-

Формировать – указывается территориальная привязка по месту учета в налоговой инспекции:

- «Сводно» – данные предоставляются в сумме по всем местам работы. Например, если сотрудник в течение отчетного периода переходил из одного филиала (обособленного подразделения) в другой или одновременно работал на неполной ставке в разных филиалах;

- «В разрезе кодов ОКТМО/КПП и ставок налога» – с привязкой к налоговой инспекции.

- ИФНС – указывается территориальная налоговая инспекция.

самые свежие новости 1 раз в месяц

После задания всех полей формируем справку кнопку «Заполнить».

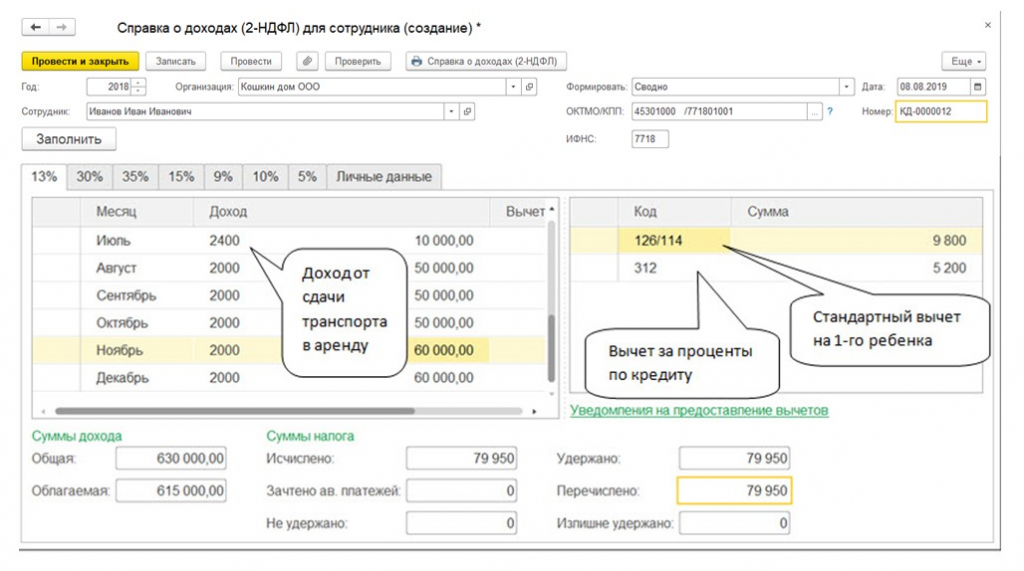

Рассмотрим пример начисления НДФЛ по двум ставкам – 13 и 35%. В левой части таблицы будут выведены данные по зарплате и другим доходам сотрудника. В данном случае на закладках «13%» и «35%». В правой части таблицы все действующие вычеты. Суммы вычетов будут уменьшать налоговую базу.

НДФЛ по ставке 35% применяется в случаях получения дохода от вкладов при процентной ставке выше ставки рефинансирования ЦБ или получения займа по процентам ниже этой ставки, от полученных подарков, выигрышей в лотерею и др.

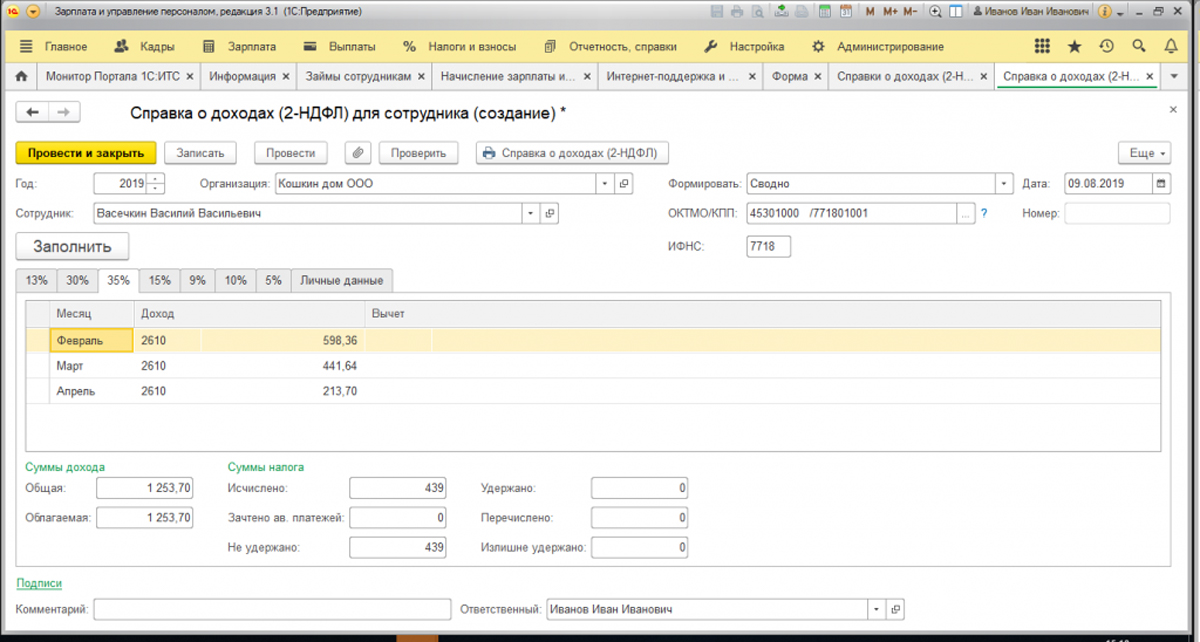

В данном примере сотрудник получил беспроцентный займ от организации в сумме 150 тыс. рублей на период с 1 февраля по 30 апреля 2019 года.

Материальная выгода за февраль, полученная сотрудником, была рассчитана следующим образом:

150 000руб.* (2/3 *(7,75% - 0%)) *28/365 = 598, 36

Где:

150 000 руб. – сумма займа.

2/3 *(7,75% - 0%) – В указанный период ставка рефинансирования была равна 7,75%. Если процентная ставка займа ниже ставки ЦБ, то согласно законодательству, налогообложению подлежит 2/3 от разницы этих процентных ставок.

28 – количество календарных дней в феврале.

365 – количество календарных дней в году.

В других месяцах размер материальной выгоды рассчитан аналогичным способом, с учетом уменьшения основного долга займа и количества календарных дней в соответствующем месяце.

С суммы материальной выгоды будет взиматься НДФЛ по ставке 35%.

В справке 2-НДФЛ полученный доход отражен на соответствующей закладке. Справка 2-НДФЛ для сотрудников предоставляется в печатном виде (кнопка «Справка о доходах (2-НДФЛ)»).

Мы рассмотрели основные действия при формировании справок НДФЛ. Если у вас возникли сложности при работе с ним или вам необходимо получить консультации по программам 1С, обращайтесь к нашим специалистам по телефону, а также оставляйте заявки на нашем сайте. Мы свяжемся с вами в кратчайшие сроки.

консультация эксперта

самые свежие новости 1 раз в месяц